Une surperformance peu durable

Le graal de l'investisseur, c'est l'alpha. L'alpha, c'est ce qu'un gérant délivre au-delà du beta (qui est la performance "naturelle" du marché sur lequel le gérant évolue). C'est donc idéalement une surperformance.

Bien entendu, au sein d'une stratégie homogène (les petites capitalisations françaises, les actions européennes de type value, les actions états-uniennes de type growth, etc.), il y aura toujours des fonds qui délivrent de la surperformance, que ce soit en raison du talent du gérant ou par chance.

Mais la question qui importe, c'est celle de la persistance de cette surperformance.

En d'autres termes, si je choisis, sur la foi de la performance passée (je sais, "les performances passées ne préjugent pas des performances futures", mais nous choisissons presque tous en fonction du passé, n'est-ce pas ?), un fonds qui a surperformé, le fera-t-il encore dans le futur ?

S&P Dow Jones Indices, un des grands fournisseurs d'indices, a réalisé une étude (accessible ici) pour tenter de répondre à cette question.

Méthodologie

La base de données de fonds du CRSP (Center for Research and Security Prices) de l'Université de Chicago a été utilisée. Cette base de données ne comporte pas de biais du survivant.

Selon Wikipedia, ce biais est une "erreur logique qui consiste à surestimer certaines statistiques sans prendre en compte les échantillons qui n'ont pas survécu".

Au sein de cette base de données, les auteurs de l'étude ont utilisé les fonds actions gérés activement. Dans le cas de fonds ayant des parts multiples, la part ayant la performance la plus élevée lors de la précédente période a été retenue. L'univers se compose en moyenne de 2300 fonds.

La période de l'étude s'étend du 31 mars 2000 au 30 septembre 2016. Les auteurs utilisent la performance à 3 ans des fonds et commencent donc leurs calculs à partir du 1er avril 2003.

Ils identifient chaque trimestre les fonds ayant battu leur indicateur de référence sur 3 ans glissants. Ils examinent ensuite la performance de ces fonds (les "gagnants") lors des trois années suivantes.

Ils cherchent donc à évaluer, parmi les gagnants en début de période, combien sont toujours gagnants à la fin de l'année 1, puis de l'année 2, puis de l'année 3. Et donc à mesurer le degré de persistance de la surperformance.

En d'autres termes, ils cherchent à répondre à la question : "la surperformance passée préjuge-t-elle de la surperformance future ?"

Résultats

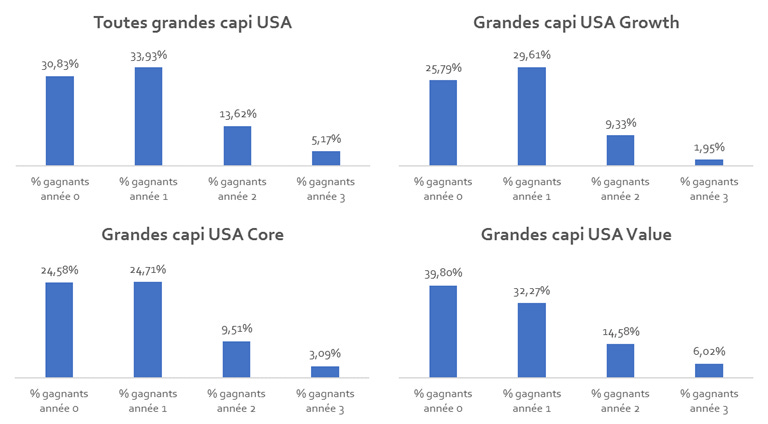

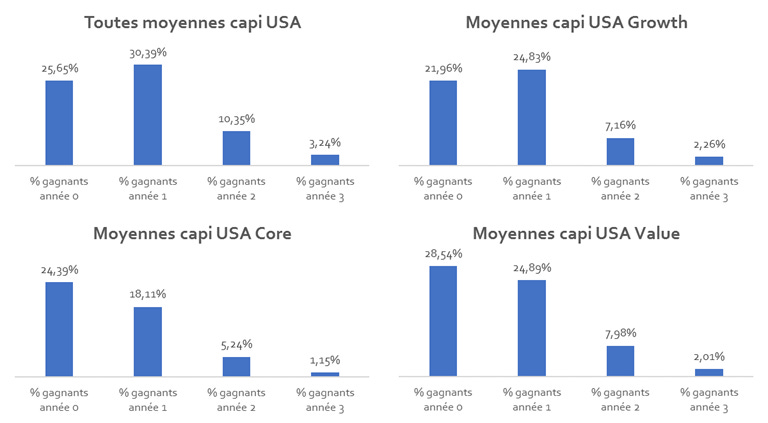

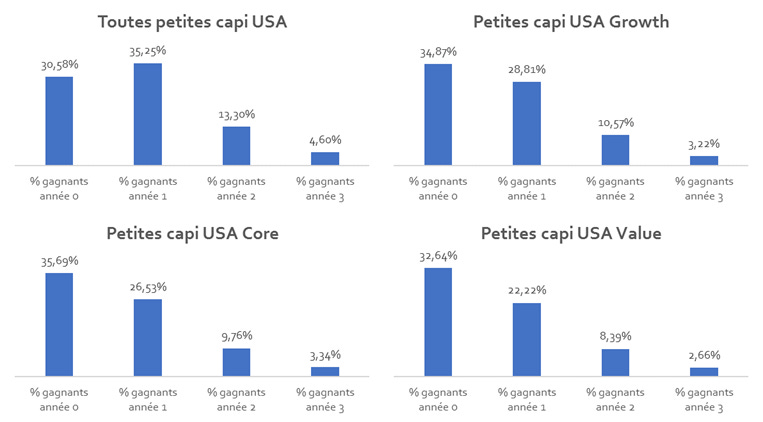

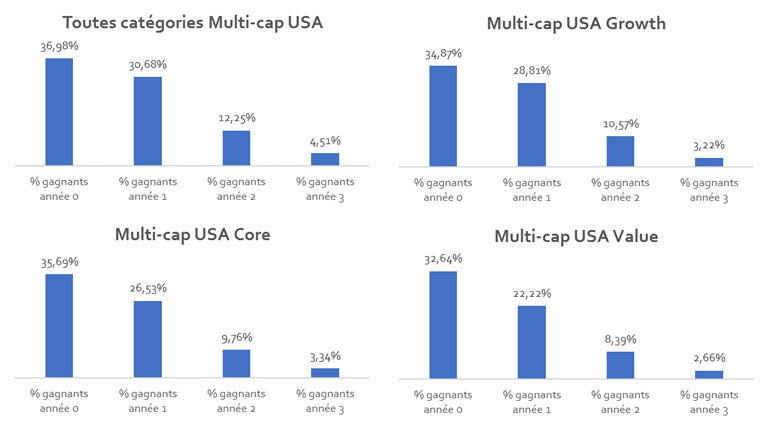

Pour les actions Etats-Unis, les auteurs ont utilisé la segmentation dominante, en taille de capitalisations (grandes, moyennes et petites) et en style (Growth, Core, Value).

Pour les styles, les actions "Growth" sont les valeurs de croissance, avec des ratios de valorisation (cours sur bénéfices, cours sur chiffre d'affaires, etc.) élevés ; les actions "Value" ont des ratios de valorisation (cours sur bénéfices, cours sur actif net, etc.) peu élevés ; et les fonds Core sont ceux qui ne se revendiquent ni de la value, ni de la croissance.

Comment lire les graphiques ? Le premier chiffre ("% gagnants année 0") indique, sur la totalité de la période d'analyse, le pourcentage de fonds ayant surperformé l'indicateur de référence affecté à la catégorie sur les 3 dernières années.

Le deuxième chiffre ("% gagnants année 1") indique le pourcentage des gagnants de l'année 0 étant de nouveau surperformants en année 1.

Le troisième chiffre ("% gagnants année 2") indique le pourcentage des gagnants de l'année 0 étant de nouveau surperformants en année 2 après l'avoir été en année 1.

Et le quatrième chiffre ("% gagnants année 3") indique le pourcentage des gagnants de l'année 0 étant de nouveau surperformants en année 3 après l'avoir été en année 1 et en année 2.

Fonds Grandes capitalisations Etats-Unis

Source : S&P DJ Indexes - Graphiques : Alpha Beta Blog

Pour tous les fonds des différentes catégories Grandes Capi USA, seuls 5,17% des gagnants de l'année 0 le sont toujours en année 3. Ce sont les fonds Value qui s'en sortent le moins mal.

Fonds moyennes capitalisations Etats-Unis

Seuls 3,24% des gagnants de l'année 0 sont encore gagnants en année 3.

Source : S&P DJ Indexes - Graphiques : Alpha Beta Blog

Fonds petites capitalisations Etats-Unis

Seuls 4,6% des gagnants de l'année 0 sont encore gagnants en année 3.

Source : S&P DJ Indexes - Graphiques : Alpha Beta Blog

Fonds multi-cap Etats-Unis

Ces fonds peuvent investir dans toutes les tailles de sociétés.

Seuls 4,51% des gagnants de l'année 0 sont encore gagnants en année 3.

Source : S&P DJ Indexes - Graphiques : Alpha Beta Blog

Hors Etats-Unis

Ce n'est pas mieux pour les fonds actions hors Etats-Unis.

Le pourcentage des gagnants en année 0 qui le sont encore en année 3 n'est pas très élevé, quoiqu'un peu plus que pour les actions Etats-Unis (ce marché étant réputé être le plus efficient au monde).

- Actions Globales : 7,16%

- Actions Développées ex USA : 6,88%

- Actions Développées Small Cap ex USA : 9,32%

- Actions Pays Emergents : 5,22%

Pardon pour ce déluge de graphiques.

Pour les résumer, quand vous investissez dans un fonds superformant lors des 3 dernières années, vous avez entre 1,15% et 9,32% de chance qu'il le soit toujours après 3 ans, selon la catégorie.

Ca ressemble à un ticket de tombola non ?

La conclusion que j'en tire, c'est que la surperformance ne vit, comme les roses de Ronsard, que l'espace d'un matin (ou en tout cas moins de 3 ans). Et qu'il se confirme bien que les performances passées ne préjugent pas des performances futures.

Je ne vais pas vous infliger de nouveau Jean Gabin dans La Traversée de Paris (si vous y tenez, c'est là). Mais plutôt Raymond Queneau, qui a écrit un très cruel et beau poème dans le recueil L'instant fatal paru en 1948 : Si tu t'imagines.

Mis en musique par Joseph Kosma, le voici chanté par la merveilleuse Juliette Gréco à Tokyo en 1961.

Pour l'alpha, ça donnerait ceci (mes excuses aux mânes de Queneau) :

Si tu t'imagines, si tu t'imagines

pauvre investisseur pauvre investisseur

xa va xa va xa va

durer toujours

la saison de l'a

la saison de l'a

la saison d'l'alpha

ce que tu te goures

pauvre investisseur

ce que tu te goures