Mes Semaines Twitter 32 et 33 de 2019

Le bonheur est une idée neuve en Europe, lança Saint-Just aux députés de la Convention en mars 1794. Saint-Just, c'est l'humaniste qui déclara aussi que "ce qui constitue une République, c'est la destruction totale de ce qui lui est opposé[efn_note]Saint-Just sera guillotiné le 10 thermidor an II à Paris. Remarquez, en 1981, il se trouva bien un André Laignel pour déclarer ceci : "vous avez juridiquement tort car vous êtes politiquement minoritaire", ou un Paul Quilès pour dire cela : "il ne faut pas non plus dire : "des têtes vont tomber" comme Robespierre à la Convention, mais il faut dire lesquelles et le dire rapidement." Rien ne change.[/efn_note]."

Plus de 200 ans après ces paroles immortelles, on ne peut pas dire que la France fasse partie des pays les les plus heureux au monde.

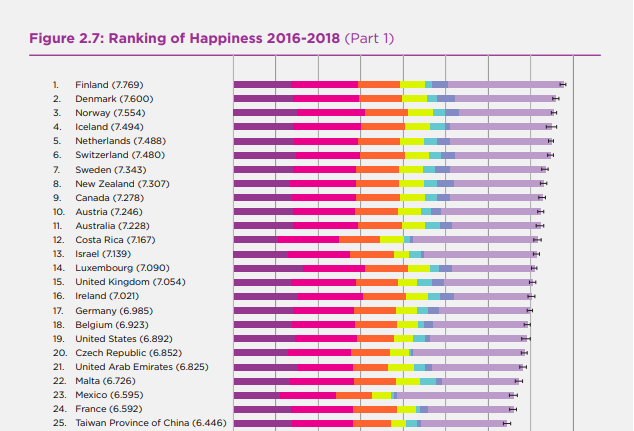

Il existe un World Happiness Report, mesurant le degré de bonheur perçu par les habitants de 156 pays. L'édition 2019 était la 7ème.

Le pays des droits de l'homme[efn_note]Ou plutôt, comme le rectifiait à juste titre Robert Badinter, le pays de la déclaration des droits de l'homme.[/efn_note] se classe 24ème. Pas mal. Mais pas terrible quand même.

Qui c'est les plus heureux ? Les Finlandais, suivis des Danois et des Norvégiens.

Il se trouve que nous avons passé nos vacances d'été au Danemark. Je ne vais pas vous infliger mes vues sur ce pays, mais je vais quand même faire quelques commentaires succincts.

L'Etat semble respecté et les services publics de qualité. L'éducation semble bénéficier de moyens importants. La confiance semble régner[efn_note]J'avais été très frappé par la lecture du livre de Yann Algan, Pierre Cahuc et André Zilberberg, La Fabrique de la défiance: ... et comment s'en sortir, et, plus récemment, par la lecture de La société de défiance: comment le modèle social français s'autodétruit, de Yann Algan et Pierre Cahuc. Ces livres sont toujours d'actualité. De plus en plus peut-être.[/efn_note]. Les citoyens semblent respecter les règles.

A commencer par des règles aussi élémentaires que celles régissant l'occupation de l'espace public par les différentes catégories d'usagers : les automobilistes, les cyclistes et les piétons. La photographie qui illustre ce post a été prise à une intersection. Chacun est à sa place, dans un espace délimité, et respecte les règles de circulation.

Ca rend quand même la vie beaucoup plus facile. J'appréhende le retour dans la fosse aux lions parisienne.

Le "vivre-ensemble"[efn_note]Je n'aime pas du tout ce terme.[/efn_note], ça passe notamment par le respect de règles communes, non ?

Sinon, pour terminer avec mes propos de comptoir et de voyages, les musées danois sont magnifiques (mentions spéciales au Louisiana Museum of Modern Art[efn_note]J'y ai découvert Pipilotti Rist, la plasticienne suisse, c'est exceptionnel.[/efn_note], à la Ny Carlsberg Glyptotek[efn_note]Splendide exposition Pierre Bonnard actuellement.[/efn_note] et au Kunsten d'Aalborg et coup de coeur pour le charmant Ribe Kunstmuseum) et la région de Silkeborg est splendide.

Et en plus, les Danois ne sont pas manchots en matière de séries : il y avait bien sûr Borgen, la mère de toutes les séries danoises, mais aussi, plus récemment, Les Héritiers (Arvingerne) sur la très dysfonctionnelle famille Grønnegaard, dont les membres se déchirent après la mort de Veronika, la mère, une artiste célèbre ; et aussi Au nom du père (Herrens Veje), série dans laquelle Lars Mikkelsen incarne le très perturbé pasteur Johannes Krogh (la saison 2 est là).

Pendant l'été, la gestion indicielle poursuit son inexorable marche en avant, y compris en Europe où, selon Morningstar, la gestion indicielle pesait à fin juin 29% des actifs de la gestion actions, avec une dynamique de collecte très positive : 40 milliards d'€ de collecte nette sur 12 mois, là où la gestion active a décollecté à hauteur de 86 milliards.

La gestion obligataire reste très orientée sur une approche active en Europe, puisque la part de marché de la gestion indicielle n'y est que de 14,5%. Mais là aussi, la croissance de la gestion indicielle est forte, puisque sa collecte nette sur 12 mois s'est élevée à 62 milliards d'€ (41 milliards d'€ pour la gestion active).

https://twitter.com/AlphaBetaBlogFR/status/1161215821516955648

Les jours de l'hégémonie de l'approche active en gestion obligataire sont sans doute comptés. Dans un excellent article de Robin Wigglesworth du Financial Times sur la fin (?) des "bond kings" (ces gérants obligataires très médiatisés, gérant de très gros fonds et prenant des paris très marqués), on trouve une illustration passionnante : les fonds obligataires les plus importants en termes d'encours à fin 2014 et à fin 2018.

Numéro 1 en 2014, Pimco Total Return, géré (activement bien sûr) par le "bond king" Bill Gross, devant deux fonds indiciels de Vanguard.

En 2018, ce sont 3 fonds indiciels de Vanguard qui sont en tête, devant un autre fonds géré activement de Pimco (le "bond king" Bill Gross ayant entre-temps quitté avec fracas son employeur).

https://twitter.com/AlphaBetaBlogFR/status/1163752535812915200

Je termine par ma lecture coup de coeur de ces trois dernières semaines : 50 histoires de mondialisations - De Neandertal à Wikipedia . Si vous pensez que la mondialisation est récente, lisez ce livre de Vincent Capdepuy, un géo-historien qui s'est inspiré d'Italo Calvino et d'Antonio Tabucchi. C'est remarquable[efn_note]Merci à MdB qui m'a offert ce livre.[/efn_note].

Ah, et si vous pensiez échapper à mon potager de l'Oise, c'est raté : avant de mettre en ligne ce post, j'y ai fait un saut pour relever les filets.

Les premières tomates.

Et toujours des courges et des courgettes à profusion.

Bienvenue dans mes semaines Twitter 32 et 33 de 2019.

Quand on monte au mât de cocagne...

...il faut avoir les braies propres, disait un dicton populaire.

La certification CFP (Certified Financial Planner) est la plus réputée pour les conseillers financiers aux Etats-Unis.

Elle est détenue par 84000 personnes, et le CFP Board, qui pilote aux destinées de la certification, a courageusement décidé d'imposer à ses membres d'appliquer le standard fiduciaire à compter du 1er octobre 2019. Je rappelle que ce standard qui n'existe pas juridiquement en France consiste à placer les intérêts de ses clients au-dessus des siens et/ou de ceux de son employeur.

Mais voilà, dans une enquête remarquable de Jason Zweig et Andrea Fuller parue dans le Wall Street Journal, il est apparu que le CFP Board était très laxiste en matière de communication sur les sanctions réglementaires subies par certains de ses membres.

https://twitter.com/AlphaBetaBlogFR/status/1158709307384332291

Le CFP Board publie un site internet (LetsMakeAPlan.org) et promeut la qualité de la certification CFP (et donc la qualité de leurs détenteurs). Cette activité de promotion représente une partie importante de son budget (10 millions de $ par an alors que le budget annuel hors campagne de promotion est de 30 millions de $).

Seulement voilà, Zweig et Fuller ont découvert que 6300 CFP avaient fait l'objet d'une enquête de la FINRA, l'organisme de régulation des broker-dealers aux Etats-Unis (les broker-dealers ne sont pas soumis au standard fiduciaire, mais à un standard moins exigeant, celui de suitability, qui est également celui qui s'applique aux conseillers financiers dans la plupart des pays d'Europe, dont la France) ; que plus de 5000 CFP avaient fait l'objet d'une plainte de clients[efn_note]Ce qui ne veut pas dire qu'ils étaient tous coupables de quelque chose.[/efn_note] ; que 324 CFP avaient quitté leur employeur après avoir été accusés d'inconduite[efn_note]De nouveau, ça ne veut pas dire qu'ils étaient tous coupables de quelque chose.[/efn_note] ; que 140 CFP avaient été (ou étaient actuellement) accusés d'avoir commis un délit (felony).

Et tout cela sans que le site LetsMakeAPlan.org ne mentionne ces faits, ni qu'il donne accès au site BrokerCheck qui permet d'accéder à l'historique disciplinaire des broker-dealers aux Etats-Unis, ou au site IAPD (Investment Adviser Public Disclosure) pour les CFP étant Registered Investment Advisors.

Pas terrible quand on promeut la certification CFP comme un gage de compétence, de sérieux et d'honnêteté.

La réaction à l'article de Zweig et Fuller a été prompte[efn_note]L'article est paru le 29 juillet : le même jour, le CFP Board publiait un premier communiqué annonçant plusieurs mesures. Aucune agressivité à l'encontre du Wall Street Journal dans le communiqué, ce qui est la moindre des choses, mais pas la conduite habituelle en ces temps de haine des médias. Le 30 juillet, le CFP Board annonçait la constitution d'un groupe de travail indépendant pour aider l'organisation à renforcer sa gouvernance.[/efn_note] : le CFP Board a immédiatement ajouté un lien depuis la fiche de chaque CFP vers sa fiche sur le site BrokerCheck ou sur le site IAPD et a annoncé qu'il vérifierait systématiquement l'historique disciplinaire de ses membres sur ces deux sites[efn_note]Il semble que le CFP Board se contentait jusque là des déclarations annuelles sur l'honneur de ses membres au moment du renouvellement de leur adhésion. C'est effectivement un peu léger.[/efn_note].

Les médias, ça sert à cela : faire des enquêtes, mettre à jour des problèmes, les exposer. Et dans certains cas, la situation du public s'améliore après la publication du papier.

Jason Zweig est un très bon journaliste financier : lisez ce papier publié sur son blog dans lequel il explique ce qu'est un journaliste et les qualités nécessaires à l'exercice de ce métier. C'est également l'auteur de The Devil's Financial Dictionary, dans lequel il distille de nombreuses hilarantes définitions de termes financiers. Zweig a aussi préfacé une récente édition de la bible de Benjamin Graham, The Intelligent Investor.

On ne le dira jamais assez

La performance passée ne préjuge pas de la performance future, les performances ne sont pas constantes dans le temps.

N'est-ce pas ?

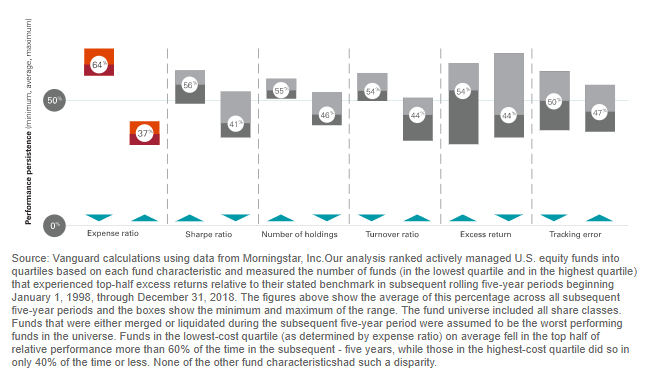

Dans un article promouvant la qualité de sa gestion active[efn_note]Au 31/12/2018, les encours de Vanguard en gestion active s'élevaient à 1,3 trillion de $ d'après Morningstar.[/efn_note], Vanguard s'est intéressé à différentes mesures (les frais - expense ratio -, le ratio de Sharpe - Sharpe ratio -, le nombre de titres en portefeuille - Number of holdings -, le taux de rotation du portefeuille, - Turnover ratio -, le rendement excédentaire - excess return - et l'écart de suivi - Tracking error) pour voir si elles avaient caractère prédictif en matière de performance future des fonds.

https://twitter.com/AlphaBetaBlogFR/status/1159373680851296256

Pour cela, Vanguard a analysé les fonds actions Etats-Unis gérés activement sur des périodes glissantes de 5 ans entre le 1er janvier 1998 et le 31 décembre 2018.

Les fonds ont été classés par quartile pour chacune des mesures étudiées et Vanguard a calculé le pourcentage des fonds des premier (les meilleurs) et dernier (les moins bons) quartiles ayant battu (=succès) l'indice de référence mentionné dans leur prospectus dans la période de 5 ans suivant.

Dans l'infographie ci-dessous, les fonds du premier quartile sont à gauche, ceux du dernier quartile à droite. Le pourcentage indiqué est le taux de succès moyen sur toutes les périodes de 5 ans de la période analysée, et le rectangle dans lequel ce pourcentage s'inscrit indique les valeurs maximum et minimum.

On constate que 64% des fonds étant dans le premier quartile en matière de frais (à savoir les 25% les moins chers) ont battu leur indicateur de référence sur les différentes périodes de 5 ans analysées, là où c'est le cas de seulement 37% des fonds du quartile le plus cher. Dans les deux cas, la dispersion est assez faible. De toutes les mesures, c'est celle pour laquelle la différence entre les taux de succès est la plus élevée.

Pour le ratio de Sharpe, qui est une mesure de la performance par unité de risque, le taux de succès des fonds du premier quartile (ceux ayant le ratio de Sharpe le meilleur) est plus élevé que celui des fonds du dernier quartile (56% contre 41%), mais avec une assez forte dispersion pour les fonds du dernier quartile.

Pour le rendement excédentaire (Excess Return), à savoir la performance excédentaire par rapport à l'indicateur de référence du fonds, les fonds du premier quartile (à savoir ceux ayant eu la meilleure performance passée relative) ont un taux de succès plus élevé (54%) que ceux du dernier quartile (à savoir ceux ayant eu la plus mauvaise performance passée relative, dont le taux de succès est de 44%), mais avec une très forte dispersion.

Conclusion : le moins mauvais indicateur de la performance future, ça a été le niveau de frais. Moins les frais sont élevés, plus la performance future a été élevée. Quant à la performance passée, elle n'est pas un indicateur fiable de la performance future.

Je répète : moins leurs frais sont élevés, plus la performance future des fonds a été élevée.

Peut-être qu'il serait temps d'y croire, à cette phrase toujours répétée et rarement écoutée des investisseurs ? Peut-être que la mention des frais courants les plus récents devrait être obligatoire dans toute communication sur les fonds, qu'elle émane des gérants ou des distributeurs[efn_note]Je lis depuis des années les magazines des grands courtiers en ligne, et notamment leurs listes de fonds. Malheureusement, si les performances et les notations Morningstar sont toujours présentes, il n'y a jamais aucune mention des frais.[/efn_note] ?

On ne le dira jamais assez (bis)

Certains faits sont tellement importants qu'on ne les mentionne jamais assez. Les frais des fonds en font partie.

Morningstar s'intéresse depuis des années à la performance qu'obtiennent les investisseurs dans une étude intitulée "Mind the gap". Pour ce faire, la société tient compte des flux de capitaux entrants et sortants pour calculer une performance dite "money-weighted", correspondant à la performance de l'investisseur moyen, là où celle publiée par les fonds est dite "time-weighted".

Comme l'investisseur a toujours la fâcheuse tendance d'acheter et de vendre à des moments inopportuns, sa performance en souffre, et il y a un "gap" (d'où le titre de l'étude de Morningstar).

Je présenterai de façon plus détaillée les derniers résultats de l'étude et m'attacherai ici à la seule analyse relative aux... frais.

https://twitter.com/philmop/status/1162378732117430273

Pour 3 grandes familles de catégories (les fonds d'allocation, les fonds actions - Equity - et les fonds obligataires - Fixed Income), Morningstar calcule la performance de la collectivité des investisseurs (Investor Return), la performance de la famille de catégories (Total Return) et la différence (Gap). Les calculs sont des moyennes annuelles.

Quand la différence est négative, la collectivité des investisseurs a obtenu une performance inférieure à celle délivrée par les fonds.

Morningstar a segmenté les familles de catégories en quintiles en fonction des frais. Le premier quintile comporte les 20% de fonds les moins chers, le deuxième quintile, les 20% suivants. Le cinquième quintile comporte les 20% de fonds les plus chers.

Que croyez-vous qu'il advint ?

Plus les fonds sont chers, plus la performance des investisseurs se dégrade, à deux exceptions près.

Entre les fonds du premier quintile (les moins chers) et ceux du dernier quintile (les plus chers), la différence de performance en faveur des fonds les moins chers est importante.

Quel que soit l'angle par lequel on prend le problème, la conclusion est toujours la même : plus tu paies cher, moins ta performance future est élevée.

Et devinez quoi ? Le niveau de frais est connu, pas besoin de le deviner.

Allez, je recommence : peut-être qu'il serait temps d'y croire ? Peut-être que la mention des frais courants les plus récents devrait être obligatoire dans toute communication sur les fonds, qu'elle émane des gérants ou des distributeurs ?

Pay-to-play

Tom Brakke, CFA, est un consultant américain spécialiste des problématiques d'organisation des sociétés de gestion et des investisseurs institutionnels. Son blog, The Research Puzzle, est remarquable.

Dans un post en date du 24 juillet, il s'est intéressé à la notion de "pay-to-play", qui recouvre plusieurs réalités dans l'éco-système de la gestion, dont il est trop rarement question.

https://twitter.com/AlphaBetaBlogFR/status/1158648906093170688

Brakke commence par les conférences consacrées à l'investissement, qui suivent majoritairement le modèle du "pay-to-play". Les présentations, tables-rondes, ateliers, donnent surtout la parole aux organismes ayant acheté un "package" à l'organisateur.

Conséquence : le contenu est de fait déterminé par les organismes capables de payer, donc les plus importants en taille, alors que ce ne sont pas les seuls à avoir des idées intéressantes à partager. Pour se faire à l'avance une idée de l'intérêt du programme, Brakke conseille de comparer la liste des sponsors à celle des intervenants. S'il y a un degré de similitude élevé, c'est une conférence "pay-to-play" d'un intérêt pédagogique limité.

Alors que l'objectif principal d'une conférence devrait être d'améliorer les connaissances des participants, ce n'est clairement pas le cas de la majorité des conférences aujourd'hui.

Autre occurrence du "pay-to-play" : les sociétés de gestion organisent encore parfois des voyages vers des destinations lointaines (ou pas) auxquels elles convient des conseillers financiers. Pour Brakke, accepter de telles invitations risque de diminuer la capacité des conseillers à effectuer une due diligence objective des produits de la puissance invitante.

Brakke mentionne également les consultants institutionnels, qui sélectionnent pour le compte d'investisseurs institutionnels (fonds de pension par exemple) des sociétés de gestion. Souvent, ces consultants vendent également des prestations aux sociétés de gestion (données, conférences), ce qui peut laisser craindre que les sociétés de gestion qui paient de telles prestations aux consultants reçoivent de ces derniers un traitement préférentiel.

Autre exemple de "pay-to-play" : des sociétés de gestion paient les plates-formes de distribution pour que leurs fonds soient... distribués.

La question, c'est de savoir si ces arrangements sont dans l'intérêt du client, quand la sélection des fonds ne dépend pas de leurs seules qualités, mais de leur intérêt pour le compte de résultat du distributeur.

Conclusion de Brakke :

Nombre des arrangements décrits ici ne sont pas prohibés, même s'ils peuvent aller à l'encontre des intérêts des investisseurs, d'une façon ou d'une autre. Une meilleure information est nécessaire, sans qu'il faille réglementer. Nous devrions tous apprendre à demander : “Qui paie quoi et pour quoi ?”

Qui paie quoi et pour quoi ?

Sur la vague ESG tu surferas

Je vois aujourd'hui deux planches de salut pour la gestion active : la gestion dite thématique, qui est avant tout un exercice de marketing, consistant à agiter de beaux objets brillants sous le nez des investisseurs en les agrémentant d'un storytelling agréable à l'oreille : Millennials ! Robotique ! Thérapies géniques ! Energies renouvelables ! Intelligence artificielle ! Marijuana !

Et l'ESG.

ESG !

Pas tant par conviction[efn_note]Il existe bien entendu quelques rares exceptions de gérants d'actifs qui sont tombés dans la marmite de l'ESG dès la première heure.[/efn_note] qu'en raison d'une demande croissante de la part de très grands clients institutionnels (des fonds de pension par exemple), parfois contraints par la législation ou la réglementation de pays en pointe[efn_note]Les pays d'Europe du Nord et la France par exemple.[/efn_note].

Cette vague/vogue[efn_note]A mon avis durable et bienvenue.[/efn_note] de l'ESG suscite l'intérêt des grands cabinets de conseil en stratégie, dont le BCG, qui lui a récemment consacré un papier.

https://twitter.com/AlphaBetaBlogFR/status/1162000992994516992

Les consultants du BCG identifient les principaux problèmes auxquels les sociétés de gestion désireuses de prendre le virage de l'ESG doivent faire face :

un manque de clarté sur ce qui doit être mesuré et les sources de données ;

la difficulté à étendre l'approche ESG au-delà des actions ;

les inquiétudes des investisseurs face aux pratiques multiples de greenwashing ;

la nécessité de recruter de nouveaux talents et d'acquérir de nouvelles compétences.

Voici comment Novethic définit le greenwashing dans son très utile lexique :

Le greenwashing (éco-blanchiment) est une méthode de marketing consistant à communiquer auprès du public en utilisant l'argument écologique. Le but du greenwashing étant de se donner une image éco-responsable, assez éloignée de la réalité... La pratique du greenwashing est trompeuse et peut-être assimilé à de la publicité mensongère.

Dans l'inimitable jargon des consultants ("Although the challenges are significant, there is a clear roadmap for asset managers who want to become leaders in sustainable investing."), les consultants du BCG expliquent aux sociétés de gestion ce qu'elles doivent faire pour répondre aux 4 défis susmentionnés.

Investir dans de nouveaux outils pour exploiter les données ESG : ces outils doivent être propriétaires et peuvent analyser des données externes. Ils doivent bien entendu utiliser les ressources de l'intelligence artificielle.

Etendre le périmètre de l'approche ESG à toutes les classes d'actifs : dette souveraine, actifs réels, produits dérivés (!). Pour le BCG, la gestion obligataire se prête particulièrement bien à une approche ESG, notamment par le biais des obligations vertes (les green bonds).

Développer une approche authentique et crédible en matière d'investissement : les sociétés de gestion doivent s'assurer que l'expertise en matière d'évaluation des données ESG s'étend au-delà de la seule équipe ESG, jusqu'aux analystes financiers et aux gérants de portefeuille. L'approche ESG doit s'appliquer à la gestion active comme à la gestion indicielle, et irriguer la politique de vote et d'engagement actionnarial des sociétés de gestion.

Recruter les bons talents et se doter des bonnes expertises : les compétences nécessaires à l'intégration des données ESG dans le processus d'investissement nécessitent de former les gérants de portefeuille et les analystes financiers. Mais les sociétés de gestion vont également devoir recruter de nouveaux talents, sous la forme d'experts capables de développer des méthodologies de scoring ESG, des stratégies d'investissement et des produits innovants. Elles devront aussi former leurs réseaux de distribution[efn_note]C'est sans doute la tâche la plus difficile.[/efn_note].

En complément, je recommande la lecture d'un papier d'Attracta Mooney du Financial Times, dans lequel elle s'intéresse à quelques grandes sociétés de gestion prenant le virage de l'ESG.

ESG !

https://twitter.com/AlphaBetaBlogFR/status/1160913834208563200

Je recommande également la lecture d'un intéressant rapport de Tarne Bevan, une consultante indépendante, et d'Adam Taylor (qui s'exprime à titre personnel et travaille chez Aviva Investors) sur la nécessité pour les sociétés de gestion d'avoir une bonne gouvernance en matière de gestion des données ESG.

https://twitter.com/AlphaBetaBlogFR/status/1162333182030692353

Et enfin, je recommande la lecture d'un article de Billy Nauman du Financial Times expliquant comment Vanguard avait fait retirer 29 valeurs d'un indice ESG créé par FTSE Russell, parce qu'elles n'avaient rien à y faire. C'est embarrassant, tant pour Vanguard que pour FTSE Russell, mais aussi pour les investisseurs qui ont acheté les fonds de Vanguard répliquant cet indice sans effectuer les diligences appropriées sur la composition des indices.

https://twitter.com/AlphaBetaBlogFR/status/1161608409197625344

D'où l'intérêt d'une bonne gouvernance des données (voir et lire le rapport ci-dessus), notamment des données ESG.

Incidemment, le Financial Times fait un excellent travail de suivi de l'actualité de l'ESG, via une rubrique nommée... Moral Money. Fallait oser.

Les produits dont il a été question dans mes semaines Twitter 32 et 33 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d'affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’étaient mes semaines Twitter 32 et 33 de 2019. Sayōnara. さようなら