Ma Semaine Twitter 8 de 2020

La querelle des anciens et des modernes a agité les milieux intellectuels à Paris à la fin du XVIIème siècle. Bien entendu, on ne parlait pas à l'époque de "milieux intellectuels", encore moins de "sachants", mais vous avez saisi l'idée.

Elle oppose au début Charles Perrault (un "moderne", pour qui la création littéraire consiste à innover) à Nicolas Boileau (un "classique" ou un "ancien", pour qui la création littéraire repose sur l'imitation des auteurs de l’Antiquité).

En matière de philosophie d'investissement, si je peux coupler ces deux termes en apparence peu compatibles, il existe aussi une espèce de querelle des anciens et des modernes.

A ma gauche, reconnaissables à leur crinière blanche de moins en moins fournie, les anciens : Warren Buffett (89 ans) et Charlie Munger (96 ans), les rock stars de Berkshire Hathaway. Quoique rock stars, ce sont eux les anciens.

A ma droite, les jeunes loups disruptifs des fintech, jean vintage, sneakers. Ce sont bien entendu les modernes.

Message des anciens : n'investissez que dans ce que vous comprenez, soyez patients, limitez les frais.

Message des modernes : tradez ! C'est gratuit ! Les commissions, c'est pour les anciens !

Buffett l'Ancien indique dans sa dernière lettre aux actionnaires de Berkshire Hathaway (voir ci-dessous) que la société a versé en 2019 3,6 milliards de dollars au trésor américain au titre de l'impôt sur les bénéfices, et que ce montant a représenté 1,48% des impôts sur les bénéfices payés par toutes les entreprises américaines.

Il en est fier, et il a raison d'en être fier.

Certains modernes, quant à eux, agissent sur des leviers bien nauséabonds.

Par exemple Trading 212, un courtier en ligne qui opère notamment au Royaume-Uni, dont j'ai découvert l'existence dans un remarquable et terrifiant article de Jemima Kelly paru sur FT Alphaville (gratuit après inscription) : When “commission-free trading” isn’t (really) free.

Une des entités de la galaxie Trading 212 est enregistrée au Vanuatu (la société n'a pas répondu à Kelly, qui demandait pourquoi).

Regardez ce stupéfiant (et remarquable, hélas) clip publicitaire pour Trading 212.

Ca commence comme cela (ma traduction) :

Allez-y, ne regardez pas cette publicité. Car ces intermédiaires qui s'engraissent avec vos commissions ne veulent pas que vous la regardiez. Ils ne veulent pas que vous voyiez comment ils se baignent dans une baignoire en or, remplie d'or - même la bonde est en or. Ils le veulent pas que vous les voyiez construire des avions en papier avec de l'argent, s'essuyer avec de l'argent. Votre argent. Votre argent. Votre argent.

Heureusement, avec nous, les modernes du courtage en ligne, c'est vous qui allez vous engraisser. Parce que nous ne facturons pas de commissions de courtage.

Tradez ! Tradez ! Tradez !

Jemima Kelly, qui a fait un travail remarquable, explique parfaitement comment le gratuit des modernes est financé. Lisez, il y est aussi question de eToro, dont j'avais moi-même parlé ici.

Dans cette querelle des anciens et des modernes du placement, je choisis le camp des vieux schnocks. Je suis Statler et Waldorf, les deux grincheux cacochymes du Muppet Show, dont la photo illustre ce post.

Je ne suis pas eToro, ni Trading 212, ni Freetrade.

Lisez l'article de Jemima Kelly. Et le livre de Marc Fumaroli, La Querelle des Anciens et des Modernes.

Bienvenue dans ma semaine Twitter 8 de 2020.

La lettre annuelle de Warren Buffett

Warren Buffett (il a 1,6 million d'abonnés sur Twitter pour... 9 tweets, un ratio étonnant) écrit aux actionnaires de Berkshire Hathaway depuis... 1965[efn_note]Incidemment, mon année de naissance. Ca fait un bail.[/efn_note]. Les lettres annuelles de 1977 à 2019 sont accessibles ici.

Cette lettre annuelle est toujours une lecture très attendue. D'autant plus que Buffett a 89 ans.

Autre événement majeur, l'assemblée générale annuelle des actionnaires de Berkshire Hathaway, qui a lieu à Omaha. La prochaine se tiendra le samedi 2 mai 2020.

https://twitter.com/AlphaBetaBlogFR/status/1231619828026400768

Du millésime 2019, j'ai extrait une citation.

Prédire l'évolution des taux d'intérêt ne nous a jamais intéressés, Charlie[efn_note]Charlie Munger, 96 ans, vice-chairman de Berkshire Hathaway.[/efn_note] et moi n'avons pas la première idée du niveau moyen des taux dans l'année, les dix ans ou les trente ans qui viennent. Peut-être que nous sommes cyniques, mais nous pensons que les sommités qui pontifient sur ces sujets révèlent, par leur comportement, plus sur eux-mêmes que sur l'avenir.

Ce que nous pouvons dire, c'est que si les taux actuels devaient se maintenir dans les décennies à venir, et si le taux de l'impôt sur les sociétés restait également à son bas niveau actuel, il est quasi certain que les actions vont, sur la durée, délivrer une bien meilleure performance que les obligations de long terme.

Cette prédiction optimiste doit être assortie d'un avertissement : tout peut arriver demain sur les marchés actions. Il y aura parfois des baisses sévères, jusqu'à 50%, voire plus. Mais la combinaison du vent arrière américain[efn_note]The American Tailwind.[/efn_note], dont j'ai parlé dans la lettre de l'an dernier[efn_note]Elle est ici.[/efn_note] et les miracles de la capitalisation des résultats réinvestis décrits par Mr. Smith[efn_note]Buffett en parle au début de sa lettre.[/efn_note], font des actions la meilleure option, et de loin, pour celui ou celle qui ne s'endette pas pour investir et qui est capable de contrôler ses émotions. Prenez le temps de lire la lettre en entier. Buffett y explique ce qu'il adviendra de ses actions Berkshire Hathaway après sa mort. Il fait également une description terrifiante du fonctionnement des conseils d'administration des grandes sociétés cotées aux Etats-Unis.

Tout peut arriver demain sur les marchés actions. Ou aujourd'hui.

La valeur des fonds

Le régulateur des marchés financiers au Royaume-Uni, la FCA (Financial Conduct Authority), impose dorénavant aux sociétés de gestion de démontrer qu'elles défendent aussi les intérêts des investisseurs dans leurs fonds, et pas seulement les leurs.

Pourquoi ? Parce que (page 1, avant-dernier paragraphe)

les fonds destinés aux particuliers au Royaume-Uni ne délivrent pas de la valeur avec consistance, souvent en raison d'une incapacité à identifier et à gérer les conflits d'intérêts.

Plusieurs mesures vont les aider à identifier et à gérer ces conflits d'intérêts :

Les fonds (Authorised Fund Managers) doivent avoir au moins deux administrateurs indépendants (independent non executive directors) et ceux-ci doivent représenter au moins 25% des administrateurs.

Les sociétés de gestion doivent publier un rapport annuel, "Assessment of Value".

Ce rapport doit permettre de répondre à la question suivante : avec votre gamme de fonds, les investisseurs en ont-ils pour leur argent ?

https://twitter.com/AlphaBetaBlogFR/status/1230054415895277568

7 critères doivent être analysés pour les fonds :

La performance : le fonds délivre-t-il une bonne performance en fonction de son objectif d'investissement ?

Les frais : sont-ils équitables, notamment quand on les compare aux coûts encourus par la société de gestion ?

Les économies d'échelle : les économies d'échelle éventuelles des fonds ont-elles été partagées avec les investisseurs ?

Comparaison avec les frais de marché : les frais des fonds de la société de gestion sont-ils compétitifs par rapport aux frais des concurrents ?

Services comparables : comparaison des frais payés par différents types d'investisseurs.

Parts de fonds : ai-je investi dans une part plus chère, alors qu'il en existe des moins chères ?

Qualité de service : suis-je satisfait de la gamme et de la qualité des services que je reçois ?

Les sociétés de gestion ont une grande latitude pour s'auto-évaluer. Pour son premier rapport, Vanguard a choisi d'utiliser des feux tricolores.

En plus de 7 critères obligataires, Rathbone s'est également penchée sur 3 sujets au niveau de la société de gestion :

Améliorations

Culture d'entreprise

Qualité de service

La société de gestion a utilisé les services d'un consultant externe pour établir son Assessment of Value.

A noter que les données fournies par Rathbone en matière d'évaluation des frais sont moins détaillées que celles fournies par Vanguard. Pour les 8 fonds de la gamme concernés par ce rapport, la conclusion est que les frais sont à un niveau approprié ("Our board of directors concluded that the fund’s costs represent good value.").

D'après un article de David Thorpe paru dans FT Adviser, c'est notamment à la demande des administrateurs indépendants que certains fonds (actifs comme indiciels) d'Aviva Investors ont baissé leurs frais de gestion.

https://twitter.com/AlphaBetaBlogFR/status/1229812827076153351

J'espère lire prochainement un rapport dans lequel il sera écrit que les frais ne sont pas à un niveau approprié ("Our board of directors concluded that the fund’s costs don't represent good value."). Il me semble en effet statistiquement improbable que tous les fonds au sein d'une même catégorie "represent good value".

J'aime beaucoup l'obligation d'avoir au moins 25% d'administrateurs indépendants au sein de chaque fonds. C'est bien pour la gouvernance, non ?

Et quand je compare les obligations qui pèsent aujourd'hui sur les sociétés de gestion au Royaume-Uni à celles qui pèsent sur les sociétés de gestion françaises, je me désole.

Grossir ou périr

Small is beautiful, paraît-il. En gestion d'actifs, face à la montée en puissance de la gestion indicielle, il semble au contraire qu'il faille être le plus gros possible pour bénéficier d'économies d'échelle.

C'est ainsi que l'on assiste depuis des années à une consolidation par le biais de fusions entre sociétés de gestion.

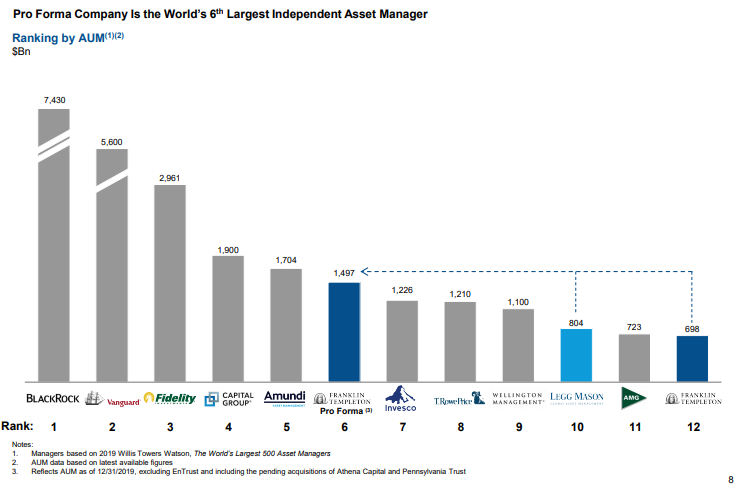

Dernière opération en date, l'offre lancée par Franklin Resources, la maison-mère (cotée) de Franklin Templeton sur Legg Mason.

https://twitter.com/AlphaBetaBlogFR/status/1229756287682064384

Legg Mason (LM) existe depuis 1899, Franklin Templeton (FT) depuis 1947. Sans faire partie des géants, ce sont des sociétés de gestion de taille très respectable : leurs actifs sous gestion au 31 décembre 2019 étaient 803,5 de milliards de dollars de LM, et de 698 milliards pour FT.

Les actifs théoriques de la nouvelle entité étaient donc de 1497 milliards de dollars au 31 décembre 2019, entre Invesco (1226 milliards) et Amundi (1704 milliards).

Source : Franklin Templeton

Le problème de ces deux acteurs ? La croissance. Il n'y en a plus. Ou très peu.

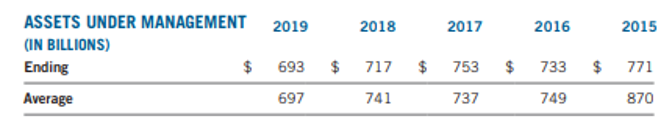

Voici l'évolution des actifs sous gestion de Franklin Templeton en milliards de dollars entre 2015 et 2019 (au 30 septembre de chaque année, date de clôture de l'exercice comptable)[efn_note]Source : rapport annuel 2019.[/efn_note].

Source : Franklin Templeton

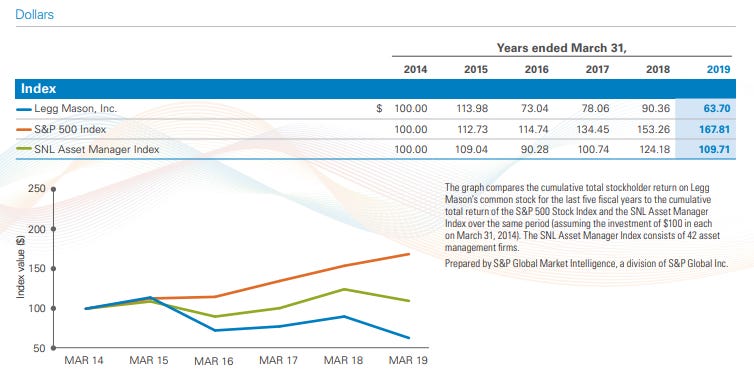

Plus difficile de trouver l'évolution des actifs sous gestion de Legg Mason dans le dernier rapport annuel de la société. On y trouve en revanche une infographie sur l'évolution du cours de bourse de la société (en bleu) par rapport au S&P 500 (en rouge) et à un composite des sociétés de gestion cotées (en vert).

Si l'on avait investi 100 dollars le 31 mars 2014, on en aurait 63.7 pour l'action Legg Mason, 167,81 pour le S&P 500 et 109.71 pour l'indice des sociétés de gestion cotées[efn_note]Rappel : on ne peut investir directement dans un indice, il faut s'y exposer via un véhicule qui en réplique la performance, ce qui implique des frais.[/efn_note].

Mon petit doigt me dit que les actionnaires ne devaient pas être très satisfaits de cette évolution. Et notamment Nelson Peltz (Trian Fund Management), un investisseur activiste qui siège depuis mai 2019 au conseil d'administration de Legg Mason avec un de ses associés[efn_note]Pelz, détenant via Trian environ 4,5% du capital de Legg Mason, avait obtenu de la société de gestion que son conseil d'administration passe de 10 à 12 membres. D'après Bloomberg, Trian Fund Management, qui avait investi 128 millions de dollars dans Legg Mason, va réaliser en 9 mois une plus-value de 55%, soit 70,3 millions de dollars.[/efn_note].

Source : Legg Mason

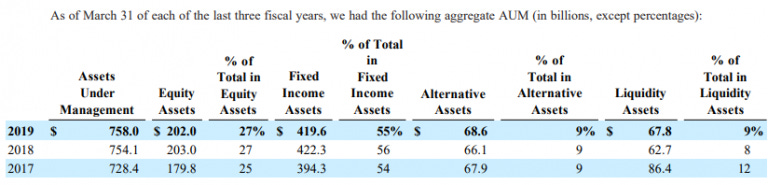

En fouinant dans le dernier 10-K (un document légal envoyé à la SEC) de Legg Mason, on trouve ceci (actifs sous gestion en milliards de dollars au 31 mars, date de clôture de l'exercice comptable) :

Source : Legg Mason

Pas beaucoup de croissance non plus.

Des fusions défensives comme celle-ci, il y en aura d'autres.

Voici comment l'excellent Robin Wigglesworth du Financial Times décrit cette opération :

Comme deux ivrognes se soutenant mutuellement pour rentrer chez eux, Franklin Templeton et Legg Mason ont décidé de se rapprocher. Malheureusement, l'histoire des fusions entre sociétés de gestion est riche d'encore plus d'accidents que les urgences d'un hôpital le samedi soir.

On notera par ailleurs que les deux sociétés ont également une activité ETF[efn_note]1,1 milliard de dollars d'encours au 31 mars 2019 pour les ETF - actifs et indiciels - de Legg Mason. Franklin Templeton propose 41 ETF, indiciels, actifs, ou répliquant des indices Smart Beta. Les encours de la gamme LibertyShares étaient supérieurs à 5 milliards de dollars au 30 novembre 2019.[/efn_note]. Ne jamais insulter l'avenir, même quand on est un gérant actif.

Le dossier de presse sur cette opération est ici.

Et à la fin, ce sont les actions qui gagnent

Les plus anciens (les gens de mon âge) se souviennent sans doute de cette époque tragique durant laquelle les Allemands dominaient le football mondial[efn_note]Un des drames de ma jeunesse, qui n'en a d'ailleurs pas connu d'autres - drames -, c'est la défaite de l'équipe de France à Séville en demi-finale de l'Euro, contre les Allemands. C'était le 8 juillet 1982, il y avait encore deux Allemagne, et nous jouions contre la RFA. Le sommet de la vilénie a été atteint quand l'infâme Schumacher a assommé le gentil Patrick Battiston, sans être exclu par un arbitre forcément inféodé au Deutsche Mark tout puissant. La France a perdu à l'issue des coups de pied au but, l'irréprochable Maxime Bossis ratant son tir. Nous fûmes fort heureusement vengés par l'Italie, qui battit la RFA en finale. Depuis, à la fin, c'est parfois la France qui gagne.[/efn_note]. Gary Lineker, joueur anglais, a prononcé ces fortes paroles, qui sont toujours restées gravées dans ma mémoire :

Le football est un jeu très simple : 22 joueurs courent après un ballon pendant 90 minutes, et à la fin, ce sont les Allemands qui gagnent.

Aswath Damodaran est professeur de finance à la Stern School of Business de l'Université de New York. Il est notamment spécialiste de la valorisation des entreprises.

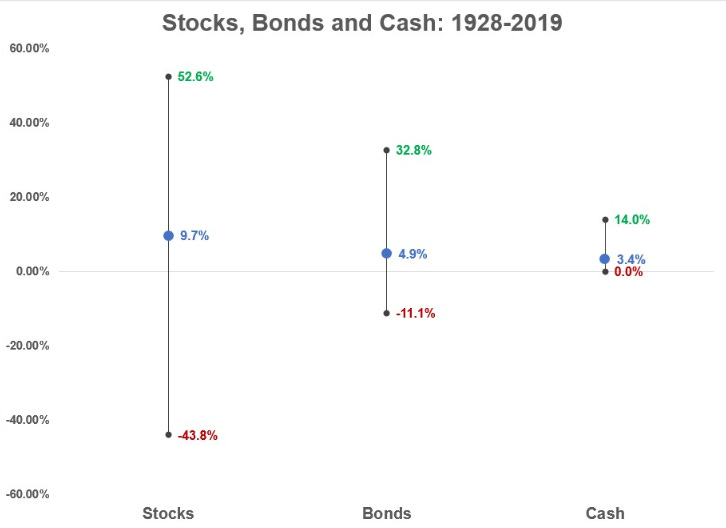

Damodaran compile dans une base de données la performance annuelle des actions, des obligations et des liquidités aux Etats-Unis depuis 1928.

Pour les actions, il utilise l'indice S&P 500, dans sa version dividendes réinvestis.

Pour les obligations, il utilise les obligations du trésor américain à 10 ans.

Et pour les liquidités, il utilise les bons à 3 mois du même trésor américain.

L'infographie ci-dessous est extraite d'un post de Ben Carlson, qui a fait les calculs à partir des données de Damodaran. Elle permet de visualiser la dispersion des performances annuelles nominales par classe d'actifs entre 1928 et 2019.

En bleu, la performance moyenne, en vert, la meilleure performance annuelle, en rouge, la plus mauvaise.

Pour les actions (stocks), la performance annuelle moyenne est de 9,7%, avec un maximum à 52,6% et un minimum à -43,8%.

Pour les obligations (bonds), la performance annuelle moyenne est de 4,9%, avec un maximum à 32,8% et un minimum à -11,1%.

Pour les liquidités (cash), la performance annuelle moyenne est de 3,4%, avec un maximum à 14% et un minimum à 0%.

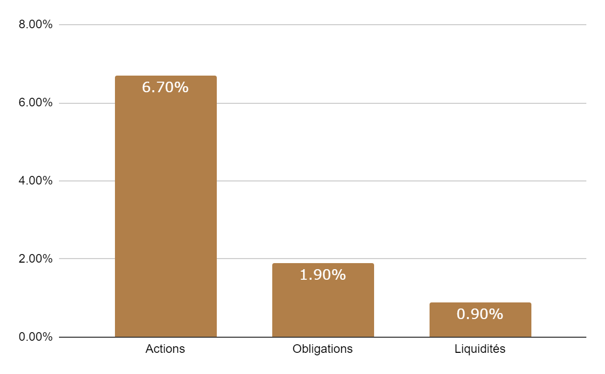

Attention, ces performances sont nominales. Pour connaître les performances réelles, c'est-à-dire après inflation, il faut donc en déduire cette dernière (l'inflation), qui a été en moyenne annuelle de 3%.

La performance annuelle moyenne réelle s'est donc établie comme suit pour les 3 classes d'actifs :

Et à la fin de ce long match de 90 ans, ce sont les actions qui gagnent, haut la main.

Aux Etats-Unis, business as usual

Morningstar analyse la collecte mensuelle des fonds aux Etats-Unis. Les données provisoires de janvier 2020 confirment les tendances bien établies depuis la crise financière de 2008 : la gestion indicielle progresse au détriment de la gestion active.

Et à la fin, ce sont Vanguard et BlackRock qui gagnent.

https://twitter.com/AlphaBetaBlogFR/status/1230801363141001221

La collecte des fonds hors monétaire s'est élevée à 82,7 milliards de dollars en janvier : 65,9 milliards pour la gestion indicielle, 16,8 milliards pour la gestion active.

Dans la catégorie phare des actions Etats-Unis, les fonds gérés activement ont décollecté à hauteur de 30,3 milliards de alors que les fonds indiciels ont collecté 7,8 milliards. A fin janvier, lart de marché de la gestion indicielle est de 51,3% des encours des fonds actions Etats-Unis.

La part de marché de la gestion active est de 59% des encours totaux (hors monétaire), celle de la gestion indicielle est donc de 41%.

Vanguard a enregistré la plus forte collecte en janvier, à 42,8 milliards de dollars. C'est la deuxième plus forte collecte mensuelle de toute son histoire. BlackRock est deuxième (17,4 milliards) et Fidelity troisième (6 milliards), exclusivement grâce à sa gestion indicielle.

Les produits dont il a été question dans ma semaine Twitter 8 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 8 de 2020. Sayōnara. さようなら.

Illustration : Statler et Waldorf (création Jim Henson et Bonnie Erickson) - Muppet Show