Ma Semaine Twitter 6 de 2020

L'annonce de Larry Fink ("Faire du développement durable notre norme"), le patron de BlackRock - le plus grand gérant d'actifs au monde - a accéléré la vitesse de propagation de l'ESG au sein des processus d'investissement des sociétés de gestion.

Ou du moins des annonces, qui se multiplient depuis le début de l'année.

Cette semaine Twitter y sera presque entièrement consacrée.

J'ai beaucoup de sympathie pour la lutte contre le réchauffement climatique. Cette sympathie n'est pas venue spontanément, je suis né en 1965 et appartiens à une génération qui a vécu le triomphe de l'automobile, de la consommation, les joies du tout-puissant plastique et la démocratisation du voyage en avion.

Mais voilà, j'ai des enfants, qui appartiennent (par définition) à une autre génération. Laquelle génération est bien plus sensible au réchauffement climatique.

L'amicale pression de nos filles nous a conduits, ma femme et moi, à modifier depuis quelques années un certain nombre d'habitudes sur lesquelles je ne m'appesantirai pas, car c'est du très classique et je n'ai pas de leçons à donner.

Depuis près de 10 ans, j'ai donc graduellement ouvert mes chakras à ces sujets nouveaux (pour moi) et importants.

Je suis confronté depuis quelques mois à un phénomène également nouveau : l'irruption massive de l'ESG, et notamment du E, qui était jusque là un peu le parent pauvre de l'investissement responsable, dans le monde de la gestion d'actifs. Un monde que je scrute depuis plus de 20 ans comme l'entomologiste étudie les insectes.

Et je commence à voir dans la communication d'acteurs promouvant des produits actions ESG des choses qui me gênent terriblement : quand tel fournisseur d'ETF me dit que j'ai le pouvoir de changer le monde avec mes placements, mes oreilles se dressent.

Même chose quand je lis que le portefeuille de tel fonds a un niveau d'émissions carbone plus bas que celui de l'indice, et donc qu'en investissant dans ce fonds, je fais du bien à la planète, parce que mon fonds émet moins de carbone.

Non, non et non.

Si vous voulez réduire les émissions carbone, il est beaucoup plus efficace de moins utiliser votre voiture, de moins prendre l'avion ou de modifier vos habitudes alimentaires. Investir dans un fonds ayant une empreinte carbone inférieure à celle d'un indice de référence ne change absolument rien aux émissions de carbone dans la vraie vie, contrairement à ce que sous-entend la communication de certaines sociétés de gestion.

Si investir dans des fonds actions ESG vous permet de mettre en adéquation vos valeurs avec vos placements, faites-le bien entendu sans hésiter. Mais ayez conscience de l'impact réel de l'exercice.

Mes préventions ne concernent pas les fonds investissant dans des obligations vertes et les fonds d'impact investing, qui permettent effectivement à vos placements d'avoir un impact environnemental ou social positif. Mais ce sont pour le moment des niches.

Un récent article de Jocelyn Jovène paru sur le site de Morningstar France sur les fonds actions à thématique écologique me conforte dans ma méfiance vis-à-vis de la gestion thématique, surtout quand elle se drape dans le E de ESG. Certaines sociétés de gestion facturent des frais courants d'un montant obscène : plus de 3%, ce n'est vraiment pas sérieux. Plus de 2%, c'est encore trop cher.

Il paraît qu'il ne faut pas prendre les enfants du bon dieu pour des canards sauvages. Je vais filer la métaphore animalière :

Il ne faut pas non plus profiter de l'ESG pour charger les mule des frais.

Ou, comme le disait Françoise Rosay (1891-1974) dans le nanar de Michel Audiard (1920-1985) :

Mon ami, entendons-nous bien. Les affaires sont les affaires. Mais j'ai été baptisée et confirmée dans le sein de l'église catholique romaine. C'est pas pour me faire gaver à 75 piges dans vos singeries byzantines.

Bienvenue dans ma semaine Twitter 6 de 2020.

Le raz-de-marée ESG

Pas un jour sans une annonce.

Je commence avec Oaktree Capital, une société de gestion spécialiste des stratégies alternatives liées au crédit créée à Los Angeles en 1995 et gérant 125 milliards de dollars à fin 2019.

Oaktree vient d'annoncer qu'elle intégrait l'ESG à la gestion de son fonds actions marchés émergents, via une stratégie propriétaire. Pourquoi dans un fonds marchés émergents ? Parce que selon la société, l'ESG a un impact encore plus important sur la performance des sociétés cotées des pays émergents que sur celle des sociétés cotées des pays développés.

https://twitter.com/AlphaBetaBlogFR/status/1225071584215363584

Ce n'est pas parce qu'on est le plus gros gérant d'actifs au monde qu'on ne prend pas la peine de faire labelliser ses produits ESG dans les pays où il existe des labels présumés être de qualité et influents : BlackRock a demandé et obtenu le Label ISR (ou le label Greenfin, ex label TEEC) pour 5 de ses fonds actifs distribués en France et pour toute sa gamme d'ETF iShares "ESG best in class".

https://twitter.com/AlphaBetaBlogFR/status/1225373571347730433

On n'arrête pas le progrès : vous vous rappelez des fonds 130/30, lancés par de nombreuses sociétés de gestion en 2008 ? Ils avaient une exposition longue de 130% de l'actif et une exposition short de 30%, pour une exposition nette de 100%. Le meilleur des deux mondes. Alpha à l'achat, alpha à la vente.

Pschitt. On n'en a rapidement plus parlé.

Le 130/30 fait son retour, mais attention, au goût du jour : parfumé à l'ESG, et augmenté.

Lancé par un acteur de niche du marché des ETF aux Etats-Unis, Direxion[efn_note]La société est spécialiste des armes de destruction massive que sont les ETF à effet de levier, que tout investisseur privé normalement constitué devrait fuir comme la peste.[/efn_note], voici Direxion MSCI USA ESG - Leaders vs. Laggards ETF, un produit qui investit 150% de son actif sur les sociétés de l'univers MSCI USA ayant les meilleures notations ESG (j'ai parlé ici, La ruée vers l’or des données ESG, des ESG ratings de MSCI) et qui shorte les moins bien notées, à hauteur de 50% de son actif.

150 - 50 = 100% d'exposition nette au marché.

Ce produit réplique la performance d'un indice dont je suppose qu'il a été créé sur mesure par MSCI pour Direxion : le MSCI USA ESG Universal Top-Bottom 150/50 Return Spread Index.

https://twitter.com/AlphaBetaBlogFR/status/1225705762086764544

Même les boutiques de gestion active s'y mettent : c'est par exemple le cas de Gestion 21, spécialiste des valeurs françaises et des foncières cotées européennes, qui a annoncé début janvier l'intégration de critères ESG dans son processus d'investissement.

https://twitter.com/AlphaBetaBlogFR/status/1225717084241453056

J'en profite pour tirer mon chapeau à cette société pour la très grande qualité de ses rapports annuels. Ayant assisté la semaine dernière à la réunion annuelle de bilan de Gestion 21, j'ai pu me délecter des rapports 2019, que vous pouvez consulter ici pour Actions 21 (actions France), géré par Daniel Tondu, et là pour Immobilier 21 (foncières cotées européennes), géré par Laurent Gauville.

https://twitter.com/AlphaBetaBlogFR/status/1224629038246965248

Y a-t-il une bulle sur les valeurs ESG ?

Joachim Klement, CFA, est directeur de la recherche de Fidante Partners et blogueur (Klement on Investing, abonnement gratuit à sa lettre quotidienne ici). C'est un partisan de l'investissement responsable et durable.

Il s'est récemment demandé si la popularité croissante des approches ESG était susceptible de créer une bulle.

https://twitter.com/AlphaBetaBlogFR/status/1225011182609682433

En anglais, on parle de green stocks pour les actions des sociétés ayant le meilleur/moins mauvais impact sur l'environnement, et de brown stocks pour les actions des sociétés ayant le pire/moins bon impact sur l'environnement.

Une question légitime est de se demander si la popularité grandissante de l'investissement ESG peut conduire à une survalorisation excessive des green stocks. En d'autres termes, à une bulle.

Le raisonnement est le suivant : si les gérants font bien leur travail, ils vont investir dans les valeurs vertes (lesquelles vont s'apprécier) et délaisser les valeurs marron (lesquelles vont se déprécier), jusqu'à ce que le rendement attendu des valeurs marron devienne supérieur par le seul jeu des valorisations relatives à celui des valeurs vertes.

Klement s'appuie sur un papier de recherche de Maximilian Görgena, Andrea Jacobb, Martin Nerlingerc, Ryan Riordand, Martin Rohledere et Marco Wilkensf[efn_note]Tous sont professeurs d'université.[/efn_note], présenté en novembre 2019 lors d'une conférence organisée par la Fed de San Francisco, The Economics of Climate Change.

Ce papier de recherche intitulé Carbon Risk présente les premiers résultats du projet Carima (Carbon Risk Management), visant à mesurer l'exposition au risque carbone de plus de 10000 sociétés cotées du monde entier.

En utilisant 55 indicateurs de la sensibilité des sociétés au changement climatique, les chercheurs ont affecté à chacune un score (BGS). Plus celui-ci est élevé, plus les sociétés sont exposées aux impacts du changement climatique, et plus le cours de leur action sera vulnérable en cas d'introduction généralisée d'un prix de marché pour les émissions de carbone.

Ce score permet ensuite de calculer le beta carbone des sociétés, et un facteur BMG (Brown minus Green), sur le modèle des facteurs de Fama French (HML - High minus Low - ou SMB - Small minus Big).

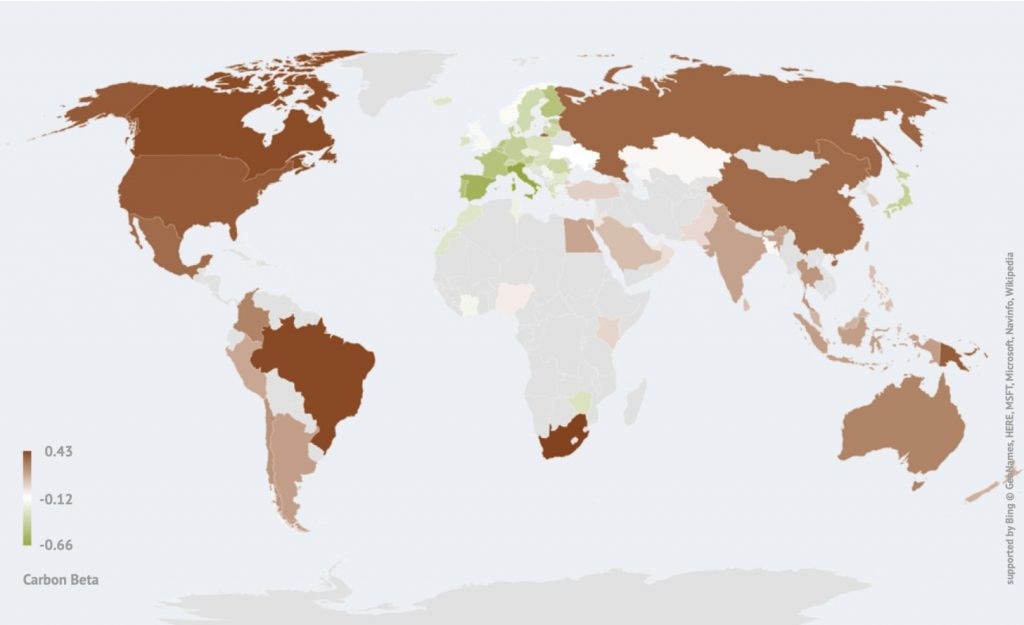

Géographiquement, les contrastes sont saisissants (un beta carbone peu élevé est matérialisé par une teinte de vert, un beta carbone plus élevé par une teinte de marron) : en raison des différences sectorielles, l'Europe est bien plus verte que le reste du monde.

Source: Görgen et al. (2019)

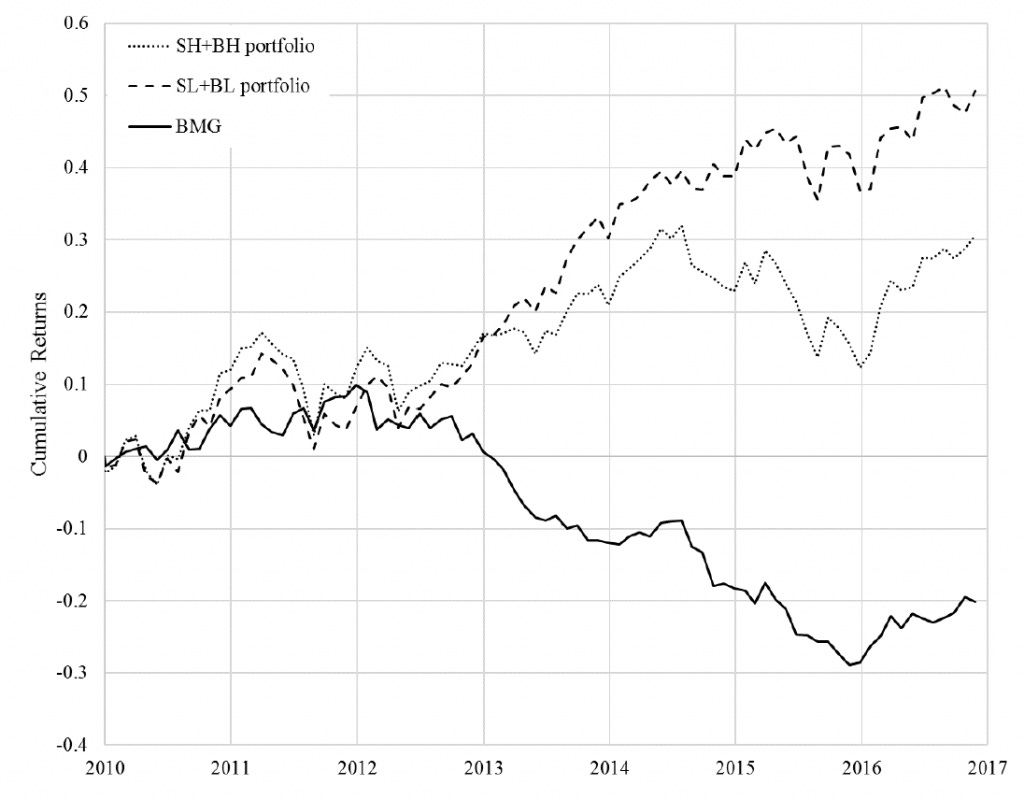

Les auteurs de l'étude ont construit 3 portefeuilles : l'un constitué de valeurs marron (SH + BH portfolio), l'autre constitué de valeurs vertes (SL + BL portfolio) et le troisième constitué de valeurs marron à l'achat et de valeurs vertes à la vente (BMG).

Source: Görgen et al. (2019)

Le portefeuille "marron" s'est apprécié entre 2010 et 2017, mais beaucoup moins que le portefeuille vert. Conséquence, le portefeuille acheteur des valeurs marron et vendeur des valeurs vertes s'est déprécié sur la même période.

Impossible de savoir si cette divergence entre les valeurs marron et les valeurs vertes n'est que le reflet d'une prise de conscience des investisseurs ou si elle indique qu'une bulle sur les valeurs vertes est en formation.

L'avenir le dira (peut-être).

Dans un registre plus généraliste, Joachim Klement vient de publier 7 Mistakes Every Investor Makes (And How To Avoid Them): A manifesto for smarter investing.

Un nouveau bouc émissaire ?

L'insatiable écosystème des produits d'investissement a besoin d'histoires. Une des sources habituelles d'histoire, ce sont les boucs émissaires.

Un bouc émissaire, c'est une personne, un groupe de personne ou une entité abstraite que l'on peut blâmer. Le bouc émissaire est vieux comme le monde. René Girard (1923-2015) avait très bien décrit le processus du mécanisme sacrificiel, précisément dans Le bouc émissaire.

Fort heureusement, on ne sacrifie plus aujourd'hui physiquement le bouc émissaire, mais on en a toujours besoin.

La gestion indicielle est un bouc émissaire très commode pour expliquer des valorisations "irrationnelles" sur les marchés. Lesquelles valorisations irrationnelles permettent d'expliquer/de justifier la sous-performance de la plupart des fonds actifs.

Robin Wigglesworth du Financial Times s'est intéressé à la popularité grandissante d'un narratif imputant la sous-performance des gérants Value à la montée en puissance de l'ESG.

https://twitter.com/AlphaBetaBlogFR/status/1224678996970893312

Si l'ESG est a priori agnostique en termes de style (au sens de Value vs Growth), dans les faits, si l'on analyse les portefeuilles des fonds ESG, on y constate un biais en faveur de valeurs technologiques (Microsoft ou Apple par exemple) ou du secteur des biens de consommation (Johnson & Johnson ou Procter & Gamble).

Ces valeurs sont typiquement classifiées comme valeurs de croissance (Growth) ou valeurs de qualité (Quality), quasiment jamais comme des valeurs Value.

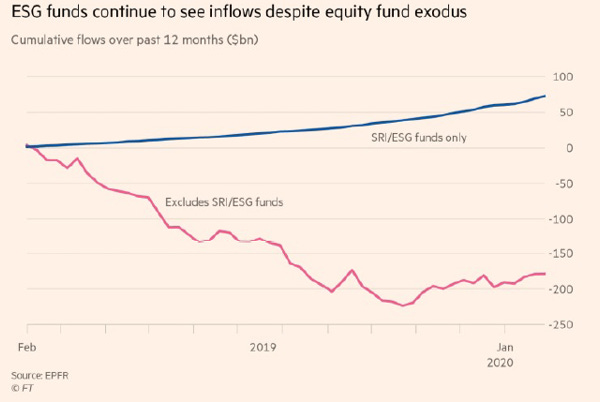

Entre février 2019 et janvier 2020, les fonds actions non ESG ont enregistré une forte décollecte (plus de 180 milliards de dollars en cumulé) alors que les fonds ESG ont collecté près de 70 milliards de dollars.

Source : FT

Le succès des fonds ESG en matière de collecte pourrait ainsi expliquer pour partie la surperformance du style Growth par rapport au style Value.

De plus, ce succès pourrait accentuer les écarts de valorisation entre les valeurs gagnantes (Growth) et les valeurs perdantes (Value).

Bon, pourquoi pas. C'est une théorie comme une autre. Mais je me méfie beaucoup de l'apparent bon sens mécanique des raisonnements fondés sur les flux de collecte des fonds.

J'y vois surtout une énième tentative de rationalisation de la sous-performance d'une approche (ici l'approche Value) par ceux qui l'appliquent.

Puisque ces mystères nous échappent, feignons d'en être l'organisateur.

C'est dans Les mariés de la Tour Eiffel, de Jean Cocteau (1889-1963), et ça s'applique très bien ici.

L'ESG comme bouc émissaire, il fallait y penser. Au moins, ça change de la gestion indicielle.

Ils ne mouraient pas tous, mais tous étaient frappés

On trouve ce vers dans Les animaux malades de la peste de, une des Fables de Jean de La Fontaine (1621-1695).

Ca pourrait s'appliquer à la progression fulgurante du coronavirus. Ou de l'ESG. Ou encore du Private Equity.

Même Vanguard s'y met. Pas à l'ESG (pas encore), mais au Private Equity.

Vanguard, la société de gestion créée par Jack Bogle en 1975 qui a révolutionné les placements en donnant accès aux investisseurs privés à des fonds à très bas coûts, qu'ils soient indiciels ou gérés activement.

Vanguard, qui gère à fin décembre 2019 plus de 6200 milliards de dollars, et dont les frais de gestion moyens pondérés des encours s'élèvent à 0,10%.

Vanguard, synonyme de simplicité, de transparence et de frais bas. Pas vraiment les caractéristiques qui viennent à l'esprit quand on parle de Private Equity.

https://twitter.com/AlphaBetaBlogFR/status/1225064031121178624

Pour la gestion traditionnelle, Vanguard a deux approches :

Faire en interne quand la société estime en avoir les compétences : ça concerne les fonds indiciels et une partie de la gestion active.

Déléguer à des gérants tiers les stratégies que Vanguard estime ne pas savoir mieux gérer : ça concerne une partie de la gestion active.

Vanguard est donc également un sélectionneur de gérants. La durée moyenne des mandats confiés à des gérants tiers est de 14 ans.

Pour le private equity, Vanguard a choisi de déléguer à HarbourVest, une société créée en 1978 qui gérait 68 milliards de dollars à fin 2019.

Dans un premier temps, l'offre sera réservée aux investisseurs institutionnels conseillés par Vanguard : les fonds de pension, les fonds de dotation et les fondations.

Tim Buckley, qui dirige Vanguard, survend un peu le lancement de cette stratégie aux investisseurs privés, qui ne sont pour le moment pas concernés, et ne le seront sans doute pas avant longtemps[efn_note]Pour le moment, seuls les investisseurs privés accrédités - accredited investors - peuvent investir dans des fonds de private equity aux Etats-Unis. La SEC a proposé de faire évoluer les critères permettant d'être considéré comme accrédité, ce qui aurait pour effet d'augmenter le nombre de personnes éligibles.[/efn_note] :

Alors que nous cherchons à démocratiser l'accès au Private equity afin d'améliorer les performances de nos clients, [cette nouvelle offre] vient en complément de notre offre de fonds indiciels et de fonds gérés activement. Si cette stratégie sera dans un premier temps réserver aux clients institutionnels que nous conseillons, nous avons l'intention de l'étendre à d'autres types d'investisseurs dans le futur. Pour les investisseurs privés en particulier, ce partenariat représente une incroyable opportunité, car ils ne pourraient y accéder seuls dans des conditions [aussi favorables].

Aucun détail sur la tarification des différentes stratégies pour le moment.

L'annonce de Vanguard est pain bénit pour les vendeurs de fonds de private equity, qui pourraient dire ceci :

Si même Vanguard se met au private equity, qu'attendez-vous ?

Sauf que tout le monde ne peut pas vendre du HarbourVest aux prix Vanguard.

Michael Kitces, excellent spécialiste du monde des conseillers financiers aux Etats-Unis, rappelle que ce n'est pas la première fois que Vanguard s'intéresse au private equity : la société avait déjà lancé une offre en 2001 en partenariat avec Hamilton Lane Advisors, offre qui avait été rapidement abandonnée en raison du manque d'intérêt des investisseurs après l'explosion de la bulle internet (le communiqué de Vanguard annonçant ce lancement est ici).

Je me suis demandé - sans y croire - sur Twitter s'il y aurait un "effet Vanguard"[efn_note]"The Vanguard effect", c'est de contraindre les concurrents à baisser leurs frais de gestion, ce qui s'est produit pour les fonds investissant dans des actifs cotés.[/efn_note] sur le private equity suite à la nouvelle incursion du deuxième plus grand gérant d'actifs au monde sur ce segment.

Voici ce qu'a répondu Chris Tobe, CFA :

https://twitter.com/tobecb/status/1225812161286434817?s=20

J'espère qu'il y aura un effet Vanguard sur le Private Equity plutôt qu'un effet Private Equity sur Vanguard.

L'effet Private Equity, ça veut sans doute dire une augmentation des frais de gestion. Ca me semble hautement improbable, je pense que Vanguard restera fidèle à son positionnement fondateur : structure mutualiste, elle rend les économies d'échelle réalisées grâce à la croissance de ses encours à ses propriétaires indirects, les actionnaires de ses fonds, en baissant ses frais de gestion.

Pour le Private Equity, ça risque de prendre des années pour qu'il y ait un effet Vanguard.

Deux raisons à cela :

Les investisseurs, institutionnels comme privés, font la queue devant les sociétés de private equity dans l'espoir de pouvoir investir dans des actifs surperformants par rapport aux marchés cotés, et décorrélés de ceux-ci[efn_note]Les fidèles de ce blog savent ce que je pense de ces deux affirmations.[/efn_note].

Vanguard réserve l'accès aux stratégies de Private Equity d'HarbourVest aux investisseurs institutionnels. Les plus grands d'entre eux ont un accès direct aux géants du Private Equity. De plus, HarbourVest ne fait pas partie des géants et cet accord ne conduira pas à court terme à une pression sur les frais de gestion communément pratiqués.

Ah ! si j'avais su

Jonathan Clements est l'éditeur de l'excellent site Humble Dollar.

S'il a consacré la totalité de sa vie d'adulte à s'éduquer en matière de finance, il aurait aimé qu'on lui dise certaines choses quand il avait 20 ans.

https://twitter.com/philmop/status/1226483383552876545

Ma sélection.

Suivre le marché et consulter son portefeuille en permanence ne conduisent pas à de meilleures performances. C'est une perte de temps considérable et une ancienne mauvaise habitude dont il essaie de se débarrasser, avec des années de retard.

Dans 30 ans, si vous avez 20 ans aujourd'hui, vous regretterez de ne pas avoir eu une plus importante proportion d'actions dans votre portefeuille.

Personne n'a la première idée de la façon dont les marchés évoluent à court terme. Les commentaires et recommandations quotidiens des experts de tout poil s'avèrent à la fois inexacts et inutiles.

Est-ce que mon futur moi sera d'accord avec ce que je fais aujourd'hui quand je décide de ne pas épargner ?

La semaine dernière, je me suis demandé ceci : A qui profitera le PER ? Et j'ai fait des mots croisés : Bien plus profitable que LVMH, en 4 lettres.

Les produits dont il a été question dans ma semaine Twitter 6 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 6 de 2020. Sayōnara. さようなら.

Photo Markus Spiske sur Unsplash