Ma Semaine Twitter 49 de 2021

Je ne suis pas sûr qu'on lise encore beaucoup L'Argent d'Emile Zola. Paru en 1891, ce livre se passe pendant le Second Empire (1852-1870) mais pourrait tout aussi bien se passer aujourd'hui tellement les comportements spéculatifs sont intemporels et immuables. On y lit ceci :

Dans les premiers jours de décembre, le cours de deux mille sept cents francs venait d’être atteint, au milieu de l’extraordinaire fièvre dont l’accès maladif continuait à bouleverser la Bourse. Le pis était que les nouvelles alarmantes avaient grandi, que la hausse s’enrageait, dans un malaise croissant, intolérable : désormais, on annonçait tout haut la catastrophe fatale, et on montait quand même, on montait sans cesse, par la force obstinée d’un de ces prodigieux engouements qui se refusent à l’évidence[efn_note]Je ne fais pas de prédictions en m'abritant derrière Zola. Mais ces termes me semblent transposables à l'identique à l'époque actuelle.[/efn_note].

"On montait quand même, on montait sans cesse, par la force obstinée d’un de ces prodigieux engouements qui se refusent à l’évidence." Magique description par anticipation des crypto, des meme stocks, des SPAC et des NFT. Dansons tant que l'orchestre joue de la musique. Ayant raté le coche des jeunes giscardiens, des jeunes mitterrandiens et des jeunes chiraquiens quand j'étais jeune, n'ayant pu être un jeune sarkozyste, un jeune hollandiste ou un jeune macronien parce que je ne n'étais plus jeune, je vais bientôt m'encarter chez les vieux dorsaytistes. Votez Dorsay, je suis à fond pour la mesure de salubrité publique proposée par le lider maximo, le fanal de notre société post-moderne, le conducator de Twitter. https://twitter.com/E_Dorsay/status/1467781927725842435?s=20 Ma femme et moi avons passé le week-end dernier à Angers pour assister à un rite de passage important pour une de nos filles, sa remise de diplôme. Rite de passage qui met un coup de vieux aux parents, soit dit en passant. Le dimanche, en faisant la tournée des musées angevins, nous avons découvert le musée Jean Lurçat et de la tapisserie contemporaine. Où un violent choc esthétique m'attendait. Dans l'ancien hôpital Saint-Jean se trouvent 10 panneaux de tapisserie de Jean Lurçat, composant Le chant du monde, une réplique moderne de la Tenture de l'Apocalypse tissée au XIVème siècle pour Louis Ier d’Anjou[efn_note]Visible aujourd'hui au château d'Angers.[/efn_note], que Lurçat avait découverte en 1938. C'est magnifique et bouleversant. Cette nouvelle apocalypse, c'est l'apocalypse nucléaire (Lurçat a composé son oeuvre entre 1957 et 1965). Voici L'homme d'Hiroshima.

Jean Lurçat - L'Homme d'Hiroshima, 1957

4,43 x 2,92 m - Atelier Tabard, Aubusson Et une vue d'ensemble.

Si vous passez du côté d'Angers, ne manquez pas ce lieu magique. C'est ici. Vous trouverez des informations sur Le Toit du Monde de Jean Lurçat sur cet excellent site internet. Et si vous voulez vraiment creuser, lisez cet excellent dossier destiné aux enseignants. Bienvenue dans ma semaine Twitter 49 de 2021.

Peak Meme ? ?

La semaine dernière, je me demandais si l'on avait touché un plus-haut en matière d'insanité avec le projet d'entrée en bourse de la société de Donald Trump via une fusion absorption avec le SPAC DWAC. Cette semaine, je me demande si l'on a touché le plus-haut de cet étonnant phénomène collectif qu'on appelle les meme stocks. Ces valeurs dont s'entichent des groupes sur Reddit comme r/WallStreetBets, qui s'autodésignent sous le terme de degenerates. Des valeurs comme GameStop ou AMC. Que les degenerates achètent, directement ou via des produits dérivés, souvent depuis leur compte sur Robinhood, pour se payer les gérants de hedge funds vendeurs à découvert (stick it to the suits!). Les meme stocks sont à la peine depuis une semaine. Juste au moment où Roundhill Investments lançait aux Etats-Unis l'ETF... $MEME. Peak Meme ? https://twitter.com/AlphaBetaBlogFR/status/1468928424190251025 Cet ETF chargé à 0,69% (c'est cher pour les Etats-Unis) réplique l'indice Solactive Roundhill Meme Stock qui comporte 25 valeurs cotées aux Etats-Unis, équipondérées. Ces valeurs se caractérisent par une couverture importante sur les réseaux sociaux (Twitter, Reddit, Discord et Stocktwits) et un fort intérêt vendeur à découvert. Au moment du lancement, on trouvait notamment dans l'indice GameStop, AMC Entertainment, BlackBerry et Digital World Acquisition Corp. Mais attention, rebalancement deux fois par mois ! Frais de transaction élevés ! Volatilité élevée ! Face à un tel produit, la bonne solution, c'est la fuite.

Du potentiel de diversification de $BTC

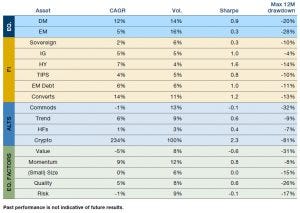

Je n'ai pas encore trouvé d'autre utilité au bitcoin que de servir de support de spéculation. Mais le bitcoin existe et continuera sans doute d'exister. Des institutions très sérieuses commencent à réfléchir au rôle de cette pas-encore-relique-pas-encore-barbare dans un portefeuille multi classes d'actifs. En se demandant s'il est opportun de l'introduire à des fins de diversification. Man, le gérant de hedge funds, fait partie de ces institutions sérieuses. https://twitter.com/AlphaBetaBlogFR/status/1468233844323086336 Les conclusions de Man :

Le bitcoin a connu 6 baisses supérieures à 50% dans sa courte vie et n'est pas mort. Nous en sommes par ailleurs au tout début du processus d'adoption de ce support par les investisseurs institutionnels.

En dépit de sa très forte volatilité, le bitcoin a délivré le ratio de Sharpe le plus élevé de tous les actifs liquides lors de la dernière décennie, à 2,3.

Le bitcoin a été un support très diversifiant : sa corrélation avec les autres actifs est proche de zéro.

Mais en période de stress, le bitcoin se corrèle aux autres actifs, ce qui réduit son impact diversifiant : quand les actions sont en baisse mensuelle de plus de 5%, la performance mensuelle du bitcoin est négative dans 86% des cas.

Man calcule qu'on peut allouer jusqu'à 5% d'un portefeuille diversifié au bitcoin pour en améliorer le profil risque/rendement, mais suggère par prudence d'y allouant un pourcentage plus faible.

Les risques ?

Une absence de méthode solide de calcul de la valeur intrinsèque [du bitcoin], la réglementation et, pour les investisseurs en bitcoin, le danger de voir le jeton perdre de son lustre dans la communauté crypto en raison de caractéristiques moins attractives.

Mouais, je vais continuer à me tenir éloigné de cette religion.

Le régulateur et la litote

Selon la définition du site cnrtl, une litote est une

figure de rhétorique consistant à dire moins pour laisser entendre beaucoup plus qu'il n'est dit.

Les discours des régulateurs français étaient généralement d'un mortel ennui. Ce n'est plus le cas. Ont-ils changé ? Est-ce que j'ai appris à lire entre les lignes ? Je ne sais pas. Toujours est-il que j'ai trouvé dans un discours de Jean-Paul Faugère, le vice-président de l'ACPR, quelques litotes qui en disent long. Ce discours a été prononcé lors de la conférence de l’Autorité de contrôle prudentiel et de résolution qui s'est tenue au Palais Brongniart le 25 novembre dernier. https://twitter.com/AlphaBetaBlogFR/status/1467811060161855492 Jean-Paul Faugère a parlé des pratiques commerciales :

Nous savons tous combien la distribution compte dans le succès d’un produit. Encore faut-il que celui-ci corresponde bien au besoin du client, et que l’intérêt du client prime à tous les stades. C’est vrai pour toute institution financière, banque ou assurance, et pour tous les intermédiaires.

Et il s'est interrogé sur les pratiques commerciales des assureurs (italique ajouté par mes soins pour souligner certains passages qui me semblent importants).

Il est clair que la rémunération des vendeurs est un paramètre essentiel. S’il se trouve que celle-ci est corrélée au type de produits proposés et que l’intérêt du vendeur peut apparaître différent de celui du client, cela crée un risque de conflit d’intérêt. Cette éventualité n’est pas toujours facile à détecter. Une revue des contrats commerciaux conclus entre les acteurs de la chaîne de distribution a été faite par la plupart des entreprises. On peut toutefois se demander si la recherche de mesures compensatoires n’a pas, en certaines occasions, par souci de simplicité, remplacé une véritable adaptation aux exigences de DDA.

Allez, encore une litote dans la partie consacrée aux frais :

Bien sûr, les frais correspondent à une réalité incontournable : l’assureur comme les intermédiaires et les gestionnaires d’actifs rendent un service qui a un prix. De même le conseil qui est fourni au client. Et l’on a vu son importance pour garantir un choix éclairé du client au regard de ses besoins, de son appétence au risque et de l’horizon de son épargne. L’analyse des structures de frais ne fait cependant pas toujours apparaître une corrélation évidente entre les niveaux de service et la tarification.

"Pas toujours." La voilà, la litote. Le coup de grâce est ici :

Vous avez certainement vu naître aussi le débat sur les ETF et la gestion passive. Je me garderai bien de prendre parti à ce sujet. Mais ce débat met en lumière un différentiel sur le niveau des frais qui appelle une motivation du service rendu à proportion de cet écart.

Enfin ! Le génie de la discussion sur les frais est sorti de la bouteille ! Parlons-en ! Ils en parlent tous. Tiens, même François Villeroy de Galhau, gouverneur de la Banque de France et, à ce titre, président de l'ACPR. https://twitter.com/AlphaBetaBlogFR/status/1469351206694776835

Nouvelle vague

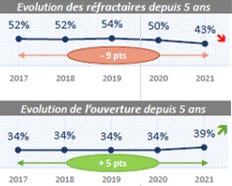

La 5ème édition du Baromètre AMF de l’épargne et de l’investissement[efn_note]Ce baromètre est issu d’une enquête menée en septembre-octobre 2021 par l’institut Audirep auprès d’un échantillon de 2000 personnes représentatif de la population française.[/efn_note] confirme l'appétence grandissante des épargnants français pour les placements un peu plus risqués. Ils sont en effet 39% à accepter un peu de risque dans l’espoir d’avoir une meilleure rémunération que les placements sans risque, contre 35% en 2020. Quant à la proportion des répondants refusant tout risque sur ses placements tout en sachant que la rémunération restera faible (les réfractaires), elle passe de 50% en 2020 à 43% en 2021. La proportion de réfractaires baisse, celle des ouverts augmente.

Hourra ! Ou pas ? Le problème, c'est que la perception du risque (en l'occurrence, du non risque) est assez éloignée de la réalité : le sans risque aujourd'hui rapporte 0,5% pour l'épargne réglementée et environ 1% avant prélèvement sociaux pour le fonds euros, or pour les répondants, un taux de rendement annuel optimal pour un placement sans risque est de... 2,9%. Ca va mieux du côté du rendement annuel optimal d'un placement à risque, en moyenne de 5,9%. https://twitter.com/AlphaBetaBlogFR/status/1470353303959752712?s=20 On constate aussi un rajeunissement des investisseurs en actions.

Âgés de moins de 35 ans et au profil plus féminin que les investisseurs traditionnels, les nouveaux venus sur les marchés d’actions sont confiants dans l’évolution de leur propre situation financière.

Et ils considèrent que c'est le bon moment pour investir (c'est moi qui souligne en italique).

Le nombre de Français estimant que c’est le bon moment de faire des placements en actions évolue peu (15 % des personnes interrogées contre 13 % en 2020), sauf chez les plus jeunes : les moins de 25 ans sont désormais 25 % à le penser, contre 7 % seulement en 2020.

Si la confiance, c'est bien, l'excès de confiance peut conduire à des erreurs aux conséquences négatives. D'où les interrogations de l'AMF :

L’arrivée de cette nouvelle génération d’investisseurs interroge le régulateur. Comment accompagner au mieux ces novices ? S’inscriront-ils dans une optique d’investissement de long terme ? Par quels moyens développer leurs connaissances financières ? L’objectif est de les aider à se forger une culture boursière, sachant que l’expérimentation, s’il s’agit de sommes raisonnables au regard de leurs moyens financiers, fait partie de leur apprentissage.

Les marchés actions montent depuis mars 2009. Certains néo-investisseurs n'ont connu que la hausse, les records successifs et les valorisations stratosphériques de certaines valeurs, justifiées par des narratifs irrésistibles à base de disruption. Et ces néo-investisseurs ont entendu parler des neo-brokers dont j'ai parlé ici (c'est moi qui souligne en italique) :

29 % des Français ont entendu parler de nouvelles offres sur internet permettant d’investir en bourse très simplement, gratuitement ou à des tarifs très faibles. Ce sont plus souvent les hommes (34 %) et les 18-24 ans (39 %). C’est le cas aussi de 54 % de ceux qui pourraient envisager de souscrire des placements en actions.

Ces neo-brokers au marketing très efficace continuent de cibler le marché français. Après eToro, ActivTrades, Trading 212, flatexDeGiro et Trade Republic, c'est Scalable Capital qui annonce son lancement prochain. Modèle ? Pas de commissions de courtage ni de frais cachés. La gratuité moyennant un abonnement mensuel de 2,99 €. https://twitter.com/AlphaBetaBlogFR/status/1469260611888586758 J'espère que l'arrivée de ces nouveaux acteurs fera baisser les tarifs de courtage des acteurs établis, qu'il s'agisse des banques traditionnelles ou des banques en ligne. "Payer moins pour gagner plus", selon l'immortelle formule du rapport de la commission des finances du Sénat dont j'ai parlé ici.

Des nouvelles du #H2Ogate

L'heure de vérité pour Tennor, c'est le 14 décembre. La holding de Lars Windhorst a en effet été déclarée insolvable par un tribunal d'Amsterdam début novembre. Un appel a été interjeté et après une audition des parties le 30 novembre dernier, une décision doit être rendue le 14 décembre : soit la liquidation est confirmée, et ça va être un sacré sac de noeud pour les créanciers (dont les side pockets de H2O AM), soit la liquidation est annulée et Tennor pourra continuer ses activités. https://twitter.com/AlphaBetaBlogFR/status/1470388033664917506 Ce qui ne veut pas dire que la société sera capable de rembourser la first super senior secured note s'étant substituée en mai dernier à différentes émissions obligataires d'elle-même et de ses filiales[efn_note]Latitude Finance B.V. (DE000A19MR53), Tennor Finance B.V. (DE000A2R2ZW0), La Perla Fashion Finance B.V. (DE000A19XYF6), Voltaire Finance B.V. (DE000A193EJ6), Civitas Properties Finance B.V. (DE000A19SWQ7), Degros Holding B.V. (DE000A19UDK6), Trent Petroleum Finance B.V. (DE000A2RUR57) et Severn Reinsurance Securities B.V. (DE000A2SBN53).[/efn_note]. Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission. Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets. Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets. Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020. Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst. Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022. Voilà où on en est au 9 décembre 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 août suite à la décision de H2O AM d'en suspendre la publication "dans l'intérêt des porteurs de parts"). Seul Adagio est tout juste dans le vert. En matière de décollecte sur les fonds liquides, voilà où on en est. En matière de performance des fonds liquides, voilà où on en est. Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers. Les produits dont il a été question dans ma semaine Twitter 49 peuvent être achetés en priorité chez votre libraire (pour les livres). Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici). Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là. N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins. Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas. Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller. C’était ma semaine Twitter 49 de 2021. Sayōnara. さようなら. Illustration : La Poésie, Jean Lurçat. Aubusson, atelier Tabard Frères et Sœurs. Hauteur : 4.47m, largeur : 10.15m. Date de la fin d'exécution : 1961.