Ma Semaine Twitter 48 de 2023

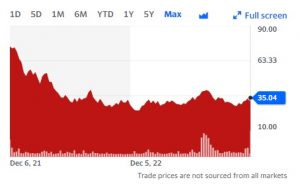

Ah, la belle époque des meme stocks, des SPAC, des crypto et des NFT : c'était en 2020, 2021, il y a une éternité. J'avais appelé cela la finance -2.0, pour moi une source inépuisable d'hilarité et de consternation. En décembre 2021, Roundhill Investments, un émetteur d'ETF spécialisé dans les produits de niche opportunistes, avait lancé aux Etats-Unis un ETF qui me semblait emblématique de cette époque étonnante : l'ETF MEME. MEME, pour s'exposer aux meme stocks. Une thématique disruptive, séculaire et inspirante. https://twitter.com/AlphaBetaBlogFR/status/1468928424190251025?s=20 Le timing n'aurait pas pu être pire : MEME n'a fait que baisser pendant toute son existence.

Existence qui fut de courte durée, puisque 2 ans seulement après son lancement, Roundhill annonce que MEME sera liquidé le 11 décembre, l'ETF n'ayant pas trouvé son public (source). On cite régulièrement Albert Camus.

Mal nommer un objet, c’est ajouter au malheur de ce monde.

World Coal Association est depuis 38 ans l'instance de représentation (le lobby) des producteurs de charbon. Cet organisme vient de changer de nom. Il devient FutureCoal: The Global Alliance for Sustainable Coal. Vous avez bien lu : The Global Alliance for Sustainable Coal. L'alliance globale pour un charbon durable. La directrice générale de FutureCoal, Michelle Manook, a tenu des propos étonnants (italique ajouté par moi, source) :

For too long our global coal value chain has allowed anti-coal sentiment to dominate and fragment us, which has resulted in a lowering of the global coal IQ.

Soit :

Pendant trop longtemps, nous, la chaîne de valeur globale du charbon, avons permis à un sentiment anti-charbon de dominer et de nous diviser, ce qui a conduit à une baisse du QI global du charbon.

Je ne sais pas comment se mesure le QI global du charbon, ni de quel esprit torturé est sortie cette phrase. Nous vivons une époque formidable. Cela faisait longtemps que je n'avais pas décerné la palme de la sortie anti gestion indicielle la plus bête. Elle revient cette semaine à Louis-Vincent Gave pour la finesse de son analyse historico-économico-philosophique. https://twitter.com/gave_vincent/status/1731022595259314665?s=20 En entier.

Indexing is the new form of socialism: allocating capital to whoever is BIG (like the Soviet Union used to do), whether capital is needed or not; instead of allocating capital where the marginal returns on capital will be the highest And the end result is very socialist: almost every one gets the SAME individual outcome (index returns), but the aggregate outcome (for the broader system) over the long term ends up being massively sub-optimal. And like in every socialist country, a small minority somehow ends up with all the spoils…

Entre les délires de FutureCoal et ceux de Louis-Vincent Gave, les mots ne veulent décidément plus rien dire. Je vais donc relire d'urgence 1984 de George Orwell et LTI, la langue du troisième Reich de Victor Klemperer. J'ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L'Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s. Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d'assurance vie en gestion sous mandat le moins cher (j'en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d'une remise pendant un an sur les frais d'assurance et de mandat en suivant ce lien. J'avais parlé la semaine dernière de quelques auteurs italiens de polars que j'avais récemment découverts. J'avais oublié d'en mentionner une : Ilaria Tuti, dont j'aime beaucoup l'héroïne récurrente, la commissaire de police Teresa Battaglia. Commissaire atypique, puisqu'elle a un début d'Alzheimer qui ne rend pas ses enquêtes très faciles. J'ai lu La nymphe endormie et Fille de cendre. Tuti a également écrit un très beau roman historique, Fleur de roche, sur des femmes de la Carnie, dans le Frioul, qui ravitaillaient pendant la première guerre mondiale les soldats italiens combattant les Autrichiens dans les hauteurs, marchant pendant des heures dans la neige. Ces femmes ont existé, Tuti a agrémenté son roman d'une histoire d'amour improbable et magnifique entre Agata, une des porteuses italiennes, et un soldat du camp opposé. Dans un tout autre registre, j'ai lu la semaine dernière Se souvenir ensemble, d'Evelyn et Claude Askolovitch. Evelyn, c'est la mère de Claude. Elle "est née à Amsterdam le 15 juillet 1938 de Jacob et Anny Sulzbach, juifs d'Allemagne émigrés aux Pays-Bas. Evelyn et ses parents furent arrêtés le 12 mars 1943 et déportés dans plusieurs camps, d'abord aux Pays-Bas puis en Allemagne, à Bergen-Belsen. Ils survécurent. Claude, le fils d'Evelyn, est né en 1962. Il est journaliste à France Inter. La mère et le fils se souviennent, dialoguent, se disputent. C'est magnifique. Evelyn :

ENTROUVRIR LA PORTE DE MA MEMOIRE ENFOUIE

Anny Sulzbach, ma mère, Mammie, est décédée le 8 mars 2019 à Amsterdam, à la maison de retraite Sarfati Huis. Avec elle disparaît la dernière personne qui a vécu la Shoah avec moi et qui aurait pu me raconter ce que nous avons vécu, elle, mon père, Pappie, et moi. Elle ne m'en a pratiquement pas parlé, la Shoah était "son" histoire, je n'étais pas "concernée", j'avais été trop petite... Dans les familles, au début, personne ne parlait de la Shoah, c'était comme un secret, elle divisait, ceux qui y avaient été et les autres, mais on ne l'a pas réalisé puisque c'était un sujet dont on ne parlait pas, en tout cas pas avec les enfants. Il y avait bien une frontière entre ceux qui "y avaient été" et celui, le petit frère, la petite soeur, qui était venu après, mais qui ne le savait pas et même, sous-entendu, qui avait eu de la chance. Et un jour, quelqu'un en parle, enfin, et la plaie s'ouvre, et la lave de parole coule.

Claude :

J'ai mis un moment à trouver un bon positionnement public vis-à-vis du judaïsme. Ma génération fut servie par la mode de l'humour juif — Woody Allen ou Michel Boujenah, les masturbations de Portnoy — et par le premier âge des identités, quand elles étaient souriantes. Un peu de charme et de distance, la figure du loser séduisant, de l'autodérision, jouer d'un accent, plaisanter sur une mère, quatre blagues, cela faisait la maille. “Quelle est la différence entre une mère juive et Yasser Arafat ? Avec Arafat, tu peux négocier." Je racontais aux copains mon coup de téléphone à Evelyn depuis un café de Montmartre où Le Matin de Paris, le quotidien de gauche où je débutais, m'avait envoyé en urgence, le bouclage tout proche, devant la maison de la chanteuse Dalida qui s'était suicidée un dimanche soir. “Tu trouves toujours un prétexte pour ne pas venir à la maison,” avait dit Maman quand elle avait su que je manquerais le dîner.

Le Portnoy dont parle Claude Askolovitch, c'est celui de Philip Roth. Lisez Portnoy et son complexe. Ou, si vous voulez (vous) faire un beau cadeau de Noël, les 4 romans rassemblés dans L'Amérique de Philip Roth en Quarto. J'ai une bonne nouvelle pour celles et ceux que mon potager ennuierait : nous avons fermé ce week-end la maison du Vexin, qui va hiverner jusqu'à Pâques. Les arbres n'ont plus une feuille (ici le catalpa) et il n'y a plus rien dans le potager.

C'est parti pour le grand barnum de la COP 28. Les clichés pleuvent :

La maison commune brûle toujours. L'humanité à la croisée des chemins. La COP de la dernière chance. Un sursaut collectif est-il encore possible ? Il est minuit moins une.

Sinon, il y a Etienne Dorsay. https://twitter.com/E_Dorsay/status/1730143208842121363?s=20 Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins de 3 minutes. Vous pouvez vous abonner à la chaîne YouTube d’Alpha Beta Blog ici. Bienvenue dans ma semaine Twitter 48 de 2023.

Charlie Munger (1924-2023)

Gaston Statler et Victor Waldorf sont les deux acariâtres et désopilants vieillards du génial Muppet Show. Ils me font penser à deux vieillards, pas acariâtres pour deux sous : Warren Buffett et Charlie Munger. Parmi les réguliers d'Alpha Beta Blog, il y a Charlie Munger, qui vient de mourir à 99 ans. J'ai parlé de lui au moins 27 fois. L'associé de Warren Buffett dans Berkshire Hathaway depuis 1975 cochait deux cases importantes pour moi :

C'était un gros lecteur depuis l'âge de 5 ans.

Il disait ce qu'il pensait de façon directe et imagée.

Parmi les nombreux hommages, je recommande celui de Jason Zweig, l'excellent journaliste en charge de la rubrique finances personnelles du Wall Street Journal, que j'ai trouvé fort émouvant. https://twitter.com/AlphaBetaBlogFR/status/1730542568495059432?s=20 Zweig a demandé à Munger en octobre dernier quelle épitaphe de moins de 10 mots il aimerait avoir. La réponse, en 5 mots :

I tried to be useful.

J'ai bien aimé les 12 enseignements de Munger et Buffett compilés par Haywood Kelly, CFA, de Morningstar. https://twitter.com/AlphaBetaBlogFR/status/1730633238530441432?s=20 Voici ma sélection.

Abordez les instruments financiers exotiques avec scepticisme.

L'inflation est une raison supplémentaire pour favoriser les sociétés ayant des avantages concurrentiels ["moats"].

La volatilité n'est pas le risque.

L'intégrité est essentielle.

Les conseils d'administration des fonds sont aux ordres des sociétés de gestion, pas au service des porteurs de parts.

Quand on investit, il est tout à fait acceptable de ne ne rien faire.

Apprenez en permanence.

Les fonds indiciels sont une magnifique invention.

Je termine avec mes 3 citations préférées de Munger.

Apprenez tout au long de votre vie en lisant avec voracité ; cultivez la curiosité et efforcez-vous de devenir un peu plus sage jour après jour[efn_note]"Develop into a lifelong self-learner through voracious reading; cultivate curiosity and strive to become a little wiser every day."[/efn_note].

Partout où il y a une grosse commission, il y a une probabilité élevée d'escroquerie[efn_note]"Everywhere there is a large commission, there is a high probability of a rip-off."[/efn_note].

Les banques d'investissement vendront de la merde tant que la merde pourra être vendue[efn_note]"The investment banking profession will sell ‘shit’ as long as ‘shit’ can be sold (source)". Cette élégante affirmation peut s'appliquer à d'autres types d'intermédiaires financiers que les seules banques d'investissement.[/efn_note].

Une dernière, pour la route :

I think a life properly lived is just learn, learn, learn all the time.

On pourra lire Poor Charlie's Almanac (réédition à paraître), une compilation des écrits de Munger. Ou encore Charlie Munger - L'investisseur avisé de Tren Griffin. Et puisque tant Buffett que Munger estiment que la plupart des investisseurs pourraient se contenter de fonds indiciels très diversifiés à bas coûts, lisez le remarquable ouvrage consacré par Robin Wigglesworth à l'histoire de la gestion indicielle : Trillions.

Le mammouth contre la RIS

La RIS, c'est la Retail Investment Strategy (stratégie d'investissement de détail) de l'Union européenne. Dans la proposition publiée en mai 2023, les rétrocessions restaient autorisées (hélas) et quelques mesures étaient proposées, notamment :

Interdire les rétrocessions dans le cas de services d'exécution, sans conseil.

Introduire le concept de Value for money, ou encore de rapport qualité/prix.

Pas question ! Il faut que rien ne change pour que rien ne change, et que les produits de placement continuent d'être rémunérateurs pour tous les acteurs de l'écosystème, au détriment des investisseurs. Tous les lobbies financiers déclarèrent leur opposition à toute mesure visant à faire baisser les prix de la gestion et à introduire de la concurrence sur le marché des investisseurs de détail. Avec le soutien inattendu, pour qui croyait qu'un élu du peuple était garant de l'intérêt général, de l'eurodéputée française Stéphanie Yon-Courtin, rendue immortelle par deux déclarations :

Il faut arrêter de mettre l’accent exclusivement sur le prix d’un produit financier.

Et aussi :

Le problème est surtout le peu d’intérêt des citoyens européens pour ces placements, ils n’investiraient pas plus si les produits étaient moins chers.

Continuons donc de les tondre. La semaine dernière, l'EFAMA, le lobby des gérants d'actifs au niveau de l'Union européenne, y est allé de ses propositions dans une brochure intitulée : “Retail Investment Strategy: positive elements for European investors and ones that should be reconsidered.” https://twitter.com/AlphaBetaBlogFR/status/1729455379963105346?s=20 Car il y a du bon pour les investisseurs de détail dans les propositions de la commission, pas que du mauvais ! Le bon, donc :

La possibilité de fournir les informations sur les produits dans un format numérique (ben oui, ça économise du papier, c'est bon pour les forêts et la planète).

L'alignement des règles s'appliquant aux produits de placement et aux produits d'assurance.

L'amélioration de la littératie financière (ça, c'est facile, tout le monde est d'accord et personne ne le fait sérieusement).

L'encadrement des influenceurs (il est bien connu que les influenceurs sont un bien plus grave problème que les frais élevés).

Mais d'autres propositions de la RIS sont "contre-productives et il faut y remédier."

Supprimer les benchmarks "Value for money", qui s'apparentent à du contrôle des prix, et introduire à la place des évaluations de valeur quantitatives et qualitatives dans toute la chaîne de valeur (producteurs et distributeurs).

Supprimer le test de "best interest".

Plutôt que d'interdire les rétrocessions dans le cas de services d'exécution, ce qui pourrait limiter l'accès aux plateformes de trading numériques ayant mis en place des plans d'investissement en ETF sans frais de transaction, appliquer le test d'amélioration de la qualité à ces services pour s'assurer qu'ils améliorent les services aux investisseurs.

L'EFAMA sait précisément ce qu'attendent les investisseurs privés (tout le monde a une idée à ce sujet d'ailleurs, en tout cas tous les lobbies, au point que les associations de consommateurs ne semblent pas avoir le droit à la parole dans ce débat qui n'en est pas un). Voici la liste de leurs attentes selon l'EFAMA, qui n'a RIEN à voir avec la RIS et ne sert qu'à noyer le poisson.

Des produits financiers qui leur apportent de la valeur, qui répondent à leurs besoins et préférences individuels. Il peut s'agir de performance financière, de génération de revenu, d'appétence pour le risque, de durabilité, etc.

Un accès simple à une grande variété de produits de placement, par l'utilisation d'outils numériques qui simplifient le process.Une documentation simple et pertinente, à laquelle il est facile d'accéder, qui ne submergent pas les investisseurs de détail avec une abondance d'informations complexes et incohérentes.

Une littératie financière de base pour les assister dans leur prise de décision et leur donner confiance en matière de planification financière.

L'accès à un service professionnel pour les aider à s'y retrouver dans une offre complexe d'options d'investissement, avec des règles différentes selon les pays et les produits, et des éléments additionnels comme la fiscalité.

L'enfumage, c'est un art. Alors que le consommateur automobiliste veut payer son essence moins cher, aucune mention du coût des produits de placement. Si, suite aux assauts de tous les lobbies ânonnant les mêmes éléments de langage, il ne reste de la RIS que des voeux pieux pour améliorer la littératie financière des investisseurs de détail et un arsenal pour combattre les méchants finfluenceurs, ce sera vraiment que l'intérêt général a cessé d'exister dans l'Union européenne, au profit des intérêts catégoriels.

Vanité du market timing

On trouve ceci dans le Livre de l'Ecclésiaste (en latin, ça fait plus sérieux) :

Vanitas vanitatum et omnia vanitas.

Soit :

Vanité des vanités et tout est vanité.

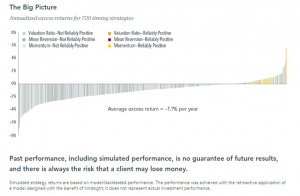

Une des grandes vanités quand on investit, c'est de croire être capable d'identifier les "bons" moments pour s'exposer à un marché, ou en sortir. Dans le jargon financier, on appelle cela faire du market timing. Je vais vous révéler un secret : le market timing, ça ne marche presque jamais. Mais c'est vendeur. Pour les médias, c'est un excellent prétexte pour se demander si c'est le bon moment pour investir dans les petites capitalisations britanniques, injustement délaissées, ou les obligations financières AT1, tellement décriées (à tort ?), ou encore sur certains métaux indispensables à la transition énergétique. Pour les sociétés de gestion à large gamme, c'est un exercice obligatoire pour entretenir la machine à vendre. Certaines sociétés de gestion ont même des fonds tout-en-un, appelés fonds flexibles en France, ou fonds d'allocation tactique (tactical asset allocation funds) aux Etats-Unis, dont la promesse est de capter une bonne partie de la hausse et d'éviter une bonne partie de la baisse. Comment ? C'est fort simple : il suffit de vendre les actifs risqués avant la baisse et de s'y exposer de nouveau quand cette baisse est terminée. Ces fonds furent en vogue à partir de 2008, quand l'un d'entre eux, français, réussit à délivrer une performance tout juste positive lors d'une annus horribilis. Depuis, ce fonds a surtout enrichi la société de gestion, qui facture en outre des commissions de mouvement sur un encours resté élevé en dépit de la médiocrité des performances, et les distributeurs. DFA est un gérant d'actifs étatsunien. La société a testé 720 stratégies de market timing. https://twitter.com/AlphaBetaBlogFR/status/1729515922140893433?s=20 DFA a utilisé 4 primes de risque : la prime de marché (Market premium), la prime de taille (Size premium), la prime de valeur (Value premium) et la prime de profitabilité (Profitability premium). Les différentes stratégies de market timing étaient acheteuses de l'indice correspondant à chacune des primes (un indice de tout le marché actions, un indice des petites capitalisations, un indice Value et un indice Profitabilité) quand le signal le recommandait, et vendeuses (à savoir investir dans un actif sans risque, dans un indice grandes capitalisations, dans un indice croissance et dans un indice faible profitabilité) quand le signal donnait l'indication inverse. Les auteurs de l'étude ont utilisé 3 approches de timing : la valorisation, le retour à la moyenne et le momentum ; 3 régions : Etats-Unis, pays développés hors Etats-Unis, pays émergents ; 2 fenêtres de mesure (incrémentale et glissante) ; 3 points de rupture pour passer en position vendeuse (10è, 20è ou 50è percentile de la distribution historique de chaque signal de market timing) et 2 points de retour pour repasser en position vendeuse (le point de rupture de la position vendeuse ou le 50è percentile de la distribution historique de chaque signal de market timing) ; et 2 fréquences de rééquilibrage (mensuelle ou annuelle). Soit 720 stratégies (3 approches de market timing × 3 régions × 4 primes de risque × 2 fenêtres de mesure × 5 points de rupture et paires de points de retour × 2 fréquences de rééquilibrage), hors frais de transaction et impact fiscal. Ces 720 stratégies de market timing ont été comparées à une stratégie buy and hold consistant à être toujours exposé à l'indice actions, donc à ne pas faire de market timing. Le résultat n'est pas très encourageant pour les adeptes du market timing : 690 stratégies de market timing ont sous-performé la stratégie buy and hold ; 30 l'ont surperformé. Le rendement excédentaire moyen des 720 stratégies de market timing est négatif : -1,1% par an. Je rappelle qu'il n'a pas été tenu compte des frais de transaction ni de l'impact de la fiscalité. Dans la vraie vie, la sous-performance serait donc encore plus importante.

Si les simulations à base de primes de risque ne vous parlent pas, écoutez Ben Carlson, CFA, de l'excellent blog A Wealth of Common Sense (source) :

Le market timing, c'est difficile, et pas seulement parce qu'il faut avoir raison deux fois pour que ça marche : quand on sort du marché et quand on y rentre de nouveau. Il faut aussi avoir le courage de rentrer de nouveau sur le marché quand on n'en a pas envie.

Market timing, nein danke.

On se lève tous pour le private equity !

Le fonds souverain norvégien a été créé en 1990 pour investir les recettes tirées de l'exploitation du pétrole découvert en mer du Nord en 1969. Le fonds, alors connu sous le nom de Government Petroleum Fund, reçut son premier transfert de capitaux en 1996 et investissait à ses débuts de la même manière que l'étaient les réserves de change de la banque centrale : en totalité hors de Norvège. En 1998 fut créée la société de gestion Norges Bank Investment Management, en charge de la gestion du fonds. Alors que la totalité des avoirs de ce dernier était investie dans des obligations, suite à une décision prise l'année précédente par le Ministère des Finances, 40% des avoirs furent investis en actions durant le premier semestre de 1998. En 2006, le Government Petroleum Fund changea de nom et devint le Government Pension Fund Global (GPFG). En 2007, le Ministère des Finances augmenta la part des actions à 60% du portefeuille et autorisa le fonds à investir dans les petites capitalisations. En 2008, l'immobilier fut introduit dans l'univers d'investissement du fonds, avec un maximum fixé à 5%. Les actions des pays émergentes devinrent également éligibles. Aujourd'hui, ce fonds très responsable (les premiers principes directeurs éthiques furent introduits en 2004) gère l'équivalent de 1356 milliards d'euros. Voici son allocation d'actifs au 31 décembre 2022. Manquerait-il une brique à cette allocation ? Ouiiiiii ! Où est le private equity, à une époque où tout le monde se lève pour le private equity ? Le fonds avait déjà demandé il y a 15 ans de pouvoir investir dans du private equity. Le parlement norvégien avait refusé. Nouvelle demande en 2023 : le Ministère des Finances a demandé à Norges Bank (la banque centrale, qui détient Norges Bank Investment Management) d'évaluer la pertinence d'ouvrir le portefeuille du fonds aux actions non cotées. https://twitter.com/AlphaBetaBlogFR/status/1729545874190061917?s=20 Le comité exécutif de NBIM a rendu son verdict : il recommande d'autoriser l'investissement en actions non cotées.

La stratégie d'investissement du fonds a évolué au fil du temps, et le principe de large diversification est un point de départ important. Le marché des actions non cotées a crû rapidement ces dernières années et représente une part croissante du portefeuille de marché global. L'évaluation du Comité Exécutif est qu'autoriser les investissements en actions non cotées est une évolution naturelle pour la stratégie d'investissement du fonds. Un univers d'investissement plus large permettra d'accéder à plus d'opportunités d'investissement et aidé le fonds à bénéficier d'une part plus importante de la valeur globale.

Passons sur le jargon et le truisme, passons à la vraie démonstration :

L'objectif de la gestion du fonds est d'obtenir la performance la plus élevée possible nette de frais. Les analyses des performances passées indiquent que les investissements dans les actions non cotées pourraient délivrer des performances nettes de frais supérieures à celles des actions cotées sur le long terme. Le fait que le GPFG est un investisseur de long terme de grande taille avec une bonne réputation laisse à penser qu'il peut s'attendre à obtenir des performances nettes de frais supérieures à celles de l'investisseur moyen en actions non cotées.

J'admire la prudence des termes (italique ajouté par mes soins) : "les investissements dans les actions non cotées pourraient délivrer des performances nettes de frais supérieures à celles des actions cotées sur le long terme." Il est fait ici référence à une note publiée en septembre par le même GPFG, qui était effectivement plus prudente dans sa conclusion que ne le sont tous les vendeurs rétro-commissionnés de fonds de private equity pour tous, pour lesquels il ne fait pas l'ombre d'un doute que le private equity a fait mieux que les actions cotées et fera donc immanquablement mieux. J'avais parlé de cette étude ici. Elle est là. S'il obtient l'autorisation d'investir en actions non cotées — je pense qu'il l'obtiendra—, le fonds indique qu'il le fera via des investissements dans des fonds de private equity et des co-investissements avec ces fonds de private equity. Sachant que NBIM, qui gère le GPFG, est un des investisseurs les plus sophistiqués au monde, sachant que NBIM estime possible qu'il parvienne à "obtenir des performances nettes de frais supérieures à celles de l'investisseur moyen en actions non cotées", estimez-vous possible qu'un investisseur privé investissant dans un fonds de private equity via un contrat d'assurance vie obtienne "des performances nettes de frais supérieures à celles de l'investisseur moyen en actions non cotées". M'écrire. Lisez tout ce que le GPFG écrit sur le private equity, c'est à mon avis ce qu'il y a de moins biaisé à ce sujet. Nicolai Tangen est le directeur général de NBIM. Il était l'invité de Tano Santos et Michael Mauboussin dans le podcast Value Investing with Legends. https://twitter.com/AlphaBetaBlogFR/status/1730210666819060088?s=20

Des nouvelles du #H2Ogate

Avertissement : j'assiste depuis novembre 2022 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). Cette mission, suspendue depuis avril 2023, est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog. Lars Windhorst fut pendant un temps l'actionnaire majoritaire du Hertha Berlin, un club de football. Comme presque toujours avec l'entrepreneur allemand, ça se passa mal. Avec notamment cette hallucinante histoire barbouzarde : pour se débarrasser du président du club, Windhorst aurait mandaté une officine israélienne, Shibumi Partners, pour le discréditer. Conformément à sa fâcheuse habitude, Windhorst n'aurait pas réglé l'intégralité de la facture de Shibumi, ce qui aurait conduit la société israélienne à porter plainte contre lui et à plusieurs journaux de relayer l'affaire (j'en avais parlé ici). Windhorst finit par vendre sa participation de 64,7% dans le Hertha Berlin à 777 Partners, un fonds de private equity étatsunien (j'en avais parlé ici). En lisant un article de Raphael Honigstein de The Athletic sur le Hertha Berlin, qui a été relégué en Ligue 2, j'ai découvert que ce n'est pas la vente à 777 Partners en novembre 2022 qui allait permettre à Windhorst de se refaire. https://twitter.com/AlphaBetaBlogFR/status/1730241300652228888?s=20 Le journaliste rappelle que le Financial Times avait indiqué en juillet dernier, suite à une audience concernant Windhorst et des dettes impayées devant un tribunal londonien, que 777 Partners n'avait payé que 15 millions d'euros. Sur ces 15 millions, à l'époque de l'audience, Windhorst n'avait pas su dire quelle part avait été effectivement réglée. Le prix de vente était de 65 millions d'euros, la différence entre cette somme et les 15 millions effectivement versés par 777 correspondant à un prêt de 50 millions d'euros d'une filiale de 777 à Windhorst. Ah, un complément de prix avait été prévu : Windhorst toucherait un bonus de 35 millions d'euros si le Hertha gagnait la Bundesliga. Alors que le club venait d'être relégué en Ligue 2. Vous avez dit grotesque ? Plus rien ne m'étonne avec Lars Windhorst, l'homme sur lequel H2O AM a misé vraisemblablement plus de 2,5 milliards d'euros confiés par des tiers. Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission. Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets. Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets. Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020. Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst. Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022). Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor. Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros. En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs. Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte. Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds. Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Et pas qu’un peu : on passe d’une valorisation estimée de 945 millions d’euros à fin février à 301 millions d’euros à fin septembre. 644 millions d’euros sont partis en fumée. Entre la valorisation initiale d’octobre 2020 et celle de fin octobre 2023, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 196 millions d’euros d’après mes calculs. Pour les fonds liquides, voilà où on en est au 30 novembre 2023 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 octobre 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023. En matière de décollecte, voilà où on en est. En matière de performance, voilà où on en est. Les produits dont il a été question dans ma semaine Twitter 48 peuvent être achetés en priorité chez votre libraire (pour les livres). Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici). Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là. N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins. Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas. Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller. Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF. C'est affligeant et scandaleux. C’était ma semaine Twitter 48 de 2023. Sayōnara. さようなら. Illustration : Gaston Statler et Victor Waldorf dans le Muppet Show de Jim Henson