Ma Semaine Twitter reconfinée 44 de 2020

Alpha Beta Blog prétend être "un voyage au pays des produits d'investissement". Ce n'est pas faux, mais je vais vous confier un secret : c'est plutôt un cabinet de lecture. Qui me permet de partager mes livres favoris. En les enrobant dans l'actualité des produits de placement.

J'ai reçu récemment un courrier électronique d'un professionnel de la gestion pour qui j'ai beaucoup de respect. Il écrivait ceci :

Si je t'écris aujourd'hui, c'est juste pour te remercier de m'avoir fait découvrir Ogawa Ito. J'ai été charmé par la poésie, la sensibilité et la fraîcheur de La papeterie Tsubaki.

Ben voilà, si je cherchais encore à donner un sens à ce blog, je l'ai trouvé. Et la bonne nouvelle pour les lecteurs et lectrices d'Ogawa, c'est que ce roman a une suite, qui vient de paraître en français : La république du bonheur.

Pendant que j'y suis, poursuivons avec une autre romancière japonaise, dont j'ai déjà parlé ici. Aki Shimazaki s'est installée au Québec en 1991 et écrit en français (langue qu'elle a commencé à apprendre en 1995, à 40 ans) de courts bijoux de moins de 200 pages, magnifiquement édités par Léméac et Actes Sud, avec des couvertures sublimes.

Sur le site du Temps, Jean-François Schwab qualifie son oeuvre de "radioscopie épurée et pudique de la société japonaise contemporaine, sa psyché, ses règles, ses tabous, ses secrets, ses énigmes et ses mensonges." C'est très bien vu.

Shimazaki a publié 3 cycles de 5 romans (des pentalogies) : Le poids des secrets, Au coeur du Yamato (Mitsuba, Zakuro, Tonbo, Tsukushi, Yamabuki) et L'ombre du chardon (Azami, Hôzuki, Suisen, Fuki-no-tô, Maïmaï).

Pendant ce triste mois d'octobre, j'ai lu les 4 derniers romans qui manquaient encore à mon tableau de chasse, en terminant par le plus récent, Suzuran (ça veut dire muguet en japonais, et en kanji, ça s'écrit 鈴蘭). Merci à mon amie A pour le prêt.

En voilà la couverture. Suzuran est le premier opus de la nouvelle pentalogie, dont je ne connais pas le titre.

Quant à Etienne Dorsay, il ne lui a pas échappé qu'aujourd'hui, c'est lundi.

https://twitter.com/E_Dorsay/status/1323172342063878146?s=20

J'aime beaucoup ce clin d'oeil de Gabriela Manzoni à Sean Connery (1930-2020).

https://twitter.com/ManzoniGabriela/status/1322551502599344130?s=20

Certes, James Bond, mais il était capable de jouer autre chose. Je l'avais beaucoup aimé en Robin des Bois vieillissant dans Robin and Marian (La Rose et la flèche) de Richard Lester (1976). Audrey Hepburn était Lady Marian.

Bienvenue dans ma semaine Twitter 44 de 2020.

L'irrésistible ascension de l'ESG

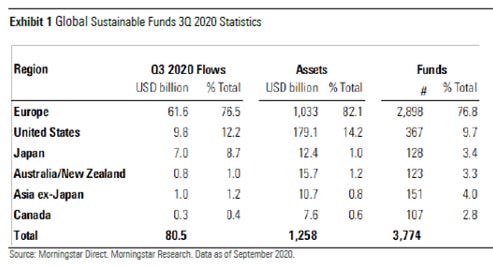

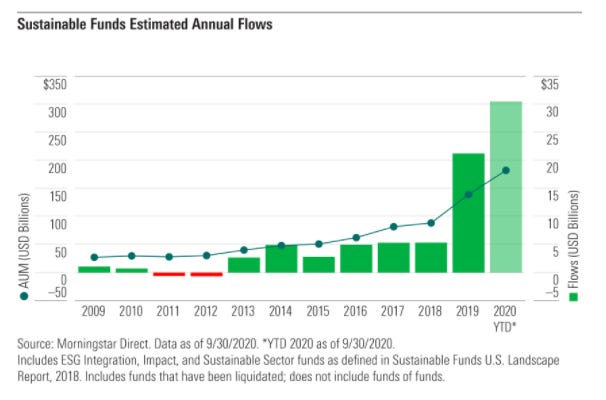

Morningstar fait un travail remarquable de suivi des fonds ESG dans le monde.

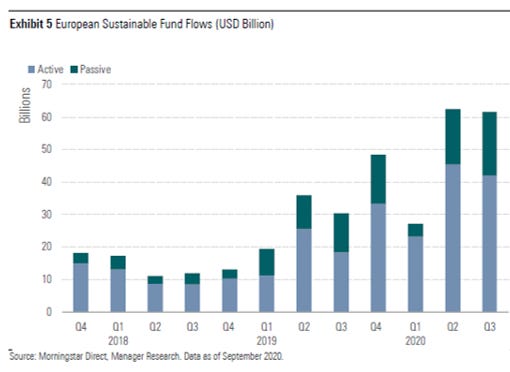

Les chiffres du 3è trimestre montrent que rien, même pas la pandémie, n'arrête la marche en avant des produits de finance responsable.

https://twitter.com/AlphaBetaBlogFR/status/1322100935875796993

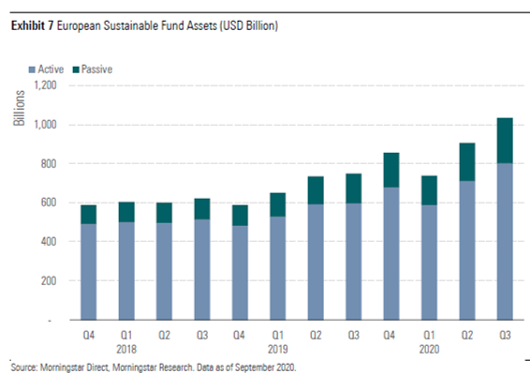

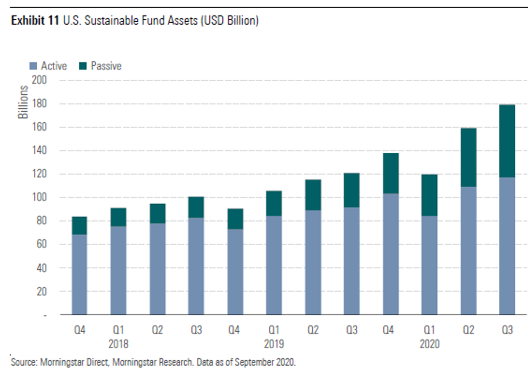

L'Europe domine largement : à fin septembre 2020, avec 882 milliards d'euros, elle représente en effet 82% des encours ESG mondiaux, et les Etats-Unis seulement 14,2%.

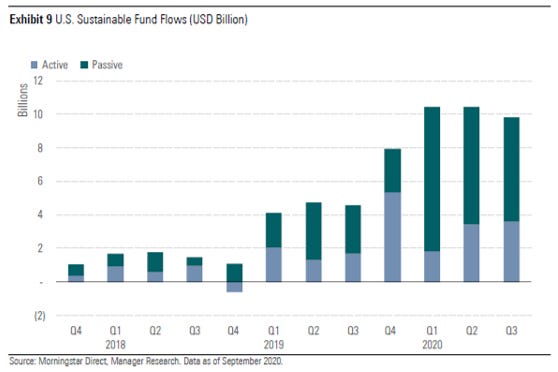

Si les Etats-Unis sont très loin derrière l'Europe, l'intérêt pour les fonds ESG y croît : la collecte des 3 premiers trimestre de l'année 2020 y déjà largement supérieure à celle de l'année 2019.

En Europe, la gestion active (en clair, gestion indicielle en foncé) domine encore assez largement la collecte , dont elle a représenté 68% au 3è trimestre.

Si l'on considère les actifs, la part de marché de la gestion active en Europe est de 80% au 30 septembre 2020.

C'est l'inverse aux Etats-Unis, où la gestion indicielle domine. Depuis le début de l'année et au 30 septembre, la part de marché de la gestion indicielle dans la collecte est de 71%.

Environ 66% des actifs à fin septembre 2020 sont détenus dans des véhicules indiciels aux Etats-Unis.

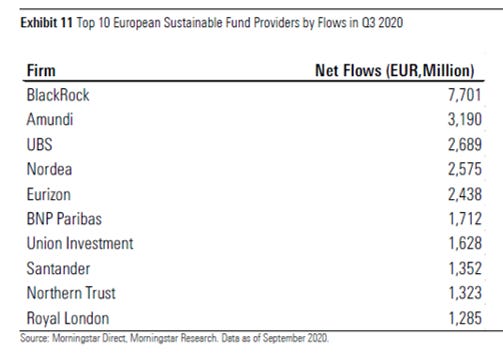

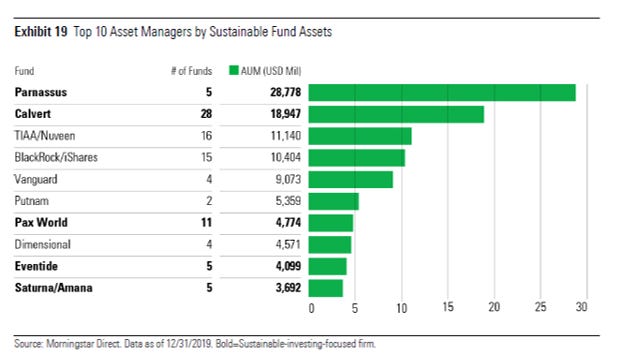

Dans un palmarès de la collecte en Europe au 3è trimestre dominé par BlackRock, on retrouve 2 sociétés de gestion françaises, Amundi et BNP Paribas AM.

Dans son rapport sur les fonds ESG en 2019 aux Etats-Unis, Morningstar avait fourni le palmarès des sociétés de gestion en fonction des encours en fin d'année. Les sociétés de gestion ne faisant que de l'ESG sont en gras, deux d'entre elles sont aux premières places.

Naissance de l'investisseur consommateur

J'ai découvert récemment quelques lettres d'information remarquables auxquelles je me suis abonné : Net Interest ("Lifting the hood on financial companies") de Marc Rubinstein, The Diff ("Inflections in finance and tech") de Byrne Hobart, ou encore Two Truths and a Take, d'Alex Danco.

Elles me permettent de ne pas trop souffrir de l'absence pour cause de congé parental du génial Matt Levine.

J'ai également lu, sur la recommendation de quelques acteurs de la twittosphère, un post de Packy McCormick, Software is eating the markets. Je ne sais pas encore si McCormick va tenir la distance, mais son (long) papier m'a passionné. Si vous préférez le format audio, c'est ici.

Le blog de McCormick s'appelle Not Boring ("Business Strategy and Trends, but Not Boring").

Le titre de son post est une démarque du célèbre papier de Marc Andreessen, le fondateur de Netscape et a16z, paru dans le Wall Street Journal le 20 août 2011, Why software is eating the world. (si vous n'êtes pas abonné au WSJ, la version "libre" de ce papier est ici).

La thèse d'Andreessen (je rappelle qu'il écrivait en 2011) ?

My own theory is that we are in the middle of a dramatic and broad technological and economic shift in which software companies are poised to take over large swathes of the economy. [...] Over the next 10 years, I expect many more industries to be disrupted by software, with new world-beating Silicon Valley companies doing the disruption in more cases than not.

La décennie suivante lui a donné raison.

La thèse de McCormick ?

Nous continuons de penser que les marchés financiers ne sont pas affectés par la déferlante software. Alors qu'ils le sont. Pour lui, nous assistons à la naissance de l'investisseur consommateur.

https://twitter.com/AlphaBetaBlogFR/status/1322927629444374534

Les consommateurs [lire : les non-professionnels des marchés financiers] sont de plus en plus nombreux à intervenir sur les marchés, mais dans toutes les analyses que j'ai lues, on traite cette participation accrue des particuliers comme une conséquence ponctuelle du Covid-19 et l'on considère ces traders comme des joueurs irresponsables et irrationnels, en quête de bon temps. Bientôt, disent les commentateurs sérieux, la situation redeviendra comme avant.

Sauf que, pour McCormick, ce n'est pas forcément le cas.

Selon lui, les néo-investisseurs ne recherchent pas seulement des valeurs sous-évaluées, mais également un statut social.

C'est ce qu'il montre dans l'infographie dans le tweet ci-dessus : alors que les professionnels n'achètent que la dimension investissement de leurs placements, les particuliers (lire : les néo-investisseurs de moins de 40 ans) achètent également une dimension consommation.

Quand tu ajoutes une valeur sociale et une valeur d'expérience à d'autres classes d'actifs comme les actions, les sneakers ou les cryptomonnaies, le prix ne suit plus les seules mathématiques et deviennent plus émotionnels. Ce qui ne veut pas dire que les gens sont coincés à la maison, s'ennuient et décident de spéculer ; il est fort possible qu'ils prennent des décisions parfaitement rationnelles quand l'on tient compte des nombreux rôles que jouent dorénavant leurs placements.

Et ces nombreux rôles, ce sont une expérience, un symbole statutaire, un bien numérique, un sentiment d'appartenance, du divertissement, de l'éducation.

McCormick insiste sur l'importance de la technologie, en mentionnant l'interface Robinhood, qui s'inspire de l'univers des jeux vidéo, ringardise les acteurs historiques, permet à tout un chacun d'acheter des actions (Robinhood est le premier à avoir permis d'acheter un nombre non entier d'actions) sans commission, et donne accès à certaines cryptomonnaies.

Alors que le Covid a empêché des millions d'individus d'acheter les biens de consommation habituels, certains d'entre eux (les individus) se sont donc mis à "consommer" la bourse.

Dans la mesure où le retour de long terme attendu pour de nombreux biens et expériences est de zéro - tu ne t'attends pas à recevoir 120 dollars après avoir été à un concert pour lequel tu as payé 100 dollars -, traiter un placement en partie comme un bien de consommation et en partie comme une expérience devrait conduire les consommateurs investisseurs à accepter des prix plus élevés, ou à recevoir des retours plus faibles.

J'ai d'abord hurlé en lisant ceci. Plus j'ai tapé sur la tête du démon du biais de confirmation et j'ai relu le post. Je ne suis pas convaincu, car je n'appartiens pas à la génération des "expériences" et des applications. Mais il se pourrait fort bien que ce que décrit McCormick soit ce qui se passe effectivement.

Lisez McCormick, il détaille les impacts de sa thèse sur les actions, les options et les obligations, les actifs alternatifs (art, voitures de collection, créances clients), le capital investissement et les cryptomonnaies. Il présente à chaque fois de nouveaux acteurs, que je ne connaissais pas tous, loin de là. C'est vertigineux.

J'en quand même hurlé en lisant ceci, même après la 2è lecture :

Aujourd'hui, les cours du bitcoin augmentent régulièrement, alors que les investisseurs institutionnels réalisent qu'une allocation en cryptomonnaies fait sens, au moins comme protection en cas de reprise de l'inflation, et potentiellement comme une bonne façon de s'exposer tôt à une nouvelle infrastructure de paiements.

Là, désolé, mais on est dans le wishful thinking et le bullshit intégral.

Pourquoi payer plus quand on peut payer moins ?

Certaines choses me laissent perplexes.

Comme la plupart des automobilistes, il m'arrive de faire un petit détour pour aller faire le plein de carburant dans une station de supermarché, afin de payer mon plein moins cher. 1,20 euro le litre plutôt que 1,30. 5 minutes pour payer 8% de moins et économiser 4 euros sur un plein de 40 litres.

Lyxor MSCI Emerging Markets est un ETF référencé dans 77 des 598 contrats d'assurance vie suivis par Quantalys[efn_note]Site consulté le 28 octobre 2020. Avertissement : je suis un des co-fondateurs de Quantalys, dont je suis par ailleurs toujours actionnaire.[/efn_note].

Amundi gère également un ETF répliquant l'indice MSCI Emerging Markets, Amundi MSCI Emerging Markets UCITS ETF. Cet ETF est référencé dans 47 des 598 contrats d'assurance vie suivis par Quantalys[efn_note]Voir note de bas de page précédente.[/efn_note].

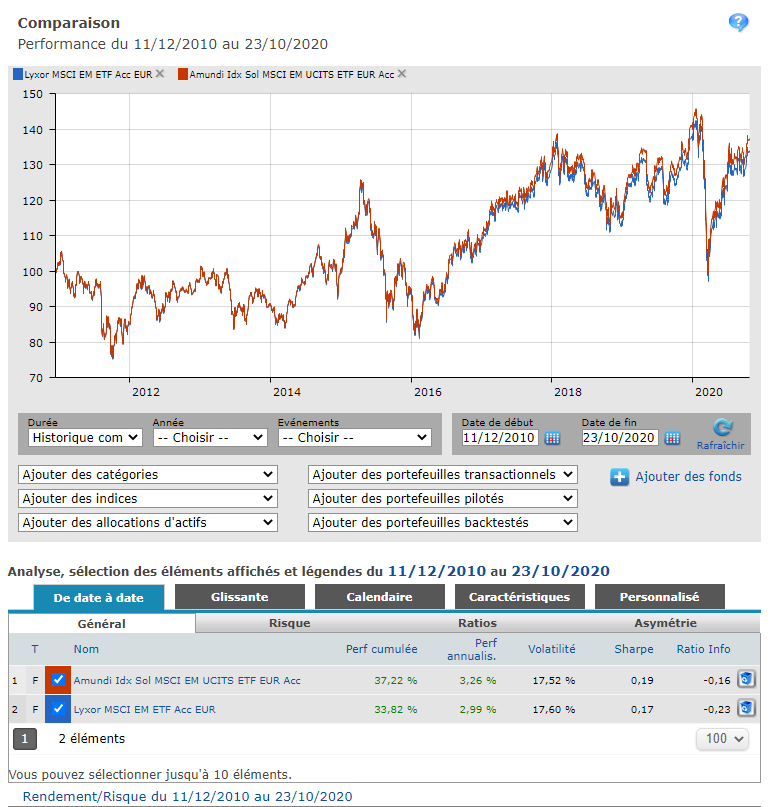

Les frais de gestion annuels de l'ETF Lyxor sont de 0,55%, ceux de l'ETF Amundi de 0,20%.

Si l'on rapporte ces frais au prix du litre d'essence, vous paierez le litre 1 euro chez Amundi et 2,75 euros chez Lyxor. L'essence est la même.

Quand on a le choix, on préfère généralement payer 1 euro plutôt que 2,75. Mais en matière de fonds, on n'a pas toujours le choix, notamment quand on s'intéresse aux enveloppes de détention fiscalement avantagées, comme l'assurance vie ou le plan épargne retraite.

Dans ce cas, c'est le distributeur du produit qui sélectionne les fonds qu'il souhaite référencer. Et dans les rares cas où il sélectionne des ETF, il n'a pas à se préoccuper de choisir un produit suffisamment cher pour permettre des rétrocessions servant à rémunérer la distribution.

Car, en théorie, les ETF ne font pas de rétrocessions aux distributeurs.

On pourrait donc s'attendre à ce que les concepteurs de produits choisissent les options les moins chères pour référencer un ETF répliquant un indice donné. Ca ne leur coûte rien, et ça rapporte à leurs futurs clients. Car moins de frais, c'est plus de performance (toutes choses égales par ailleurs).

Eh non. On voit encore des produits qui se lancent en proposant de payer l'essence 2,75 euros le litre plutôt que 1 euro.

Par exemple le plan d'épargne retraite d’Ampli Mutuelle, dont Profession CGP dit qu'il est "dopé par quatre ETF de Lyxor", dont le maintenant fameux Lyxor MSCI EM ETF et ses 0,55% de frais de gestion.

https://twitter.com/AlphaBetaBlogFR/status/1320744560738357249

Ce à quoi Mourtaza Asad-Syed, que j'ai connu et apprécié dans sa vie professionnelle précédente (directeur des investissements de Yomoni) me rétorque que les frais sont une chose, mais que la performance en est une autre.

https://twitter.com/masadsyed/status/1321347660046049282?s=20

Il a raison. La réplication d'un indice n'est pas une science exacte, et certains ETF font mieux que d'autres, pour différentes raisons (dont les frais, mais pas seulement). Il arrive donc qu'un ETF plus cher délivre une meilleure performance qu'un ETF moins cher pour la réplication d'un même indice.

Mais comme je suis prévoyant, j'avais bien entendu comparé la performance des 2 ETF. Selon Quantalys[efn_note]Voir note de bas de page précédente.[/efn_note], sur la durée de leur historique commun (du 11 décembre 2010 au 23 octobre 2020), la comparaison est sans appel : c'est le moins cher des 2 ETF qui gagne haut la main.

Allez, un calcul très rustique, pour la route : l'écart de frais entre les 2 produits est de 0,35 point de pourcentage par an (0,55% - 0,20%). La période considérée est d'environ 10 ans (j'arrondis). Si je capitalise sur 10 ans 0,35 point de pourcentage, j'arrive à 3,55% d'écart de performance.

Et dans la vraie vie, l'écart de performance est de 3,4%.

Un concepteur de produits financiers n'est pas en priorité au service de ses clients : il est au service de son propre compte de résultats. Adam Smith (1723-1790) avait fort bien décrit ce moteur des actions humaines dans la Recherche sur la nature et les causes de la richesse des nations (1776) :

Ce n’est pas de la bienveillance du boucher, du brasseur ou du boulanger que nous attendons notre dîner, mais plutôt du soin qu’ils apportent à la recherche de leur propre intérêt. Nous ne nous en remettons pas à leur humanité, mais à leur égoïsme.

Mais dans le cas de notre concepteur de plan d'épargne retraite, c'est plus difficile à comprendre, car il n'a a priori rien à gagner à proposer à ses clients un ETF Lyxor beaucoup plus cher qu'un ETF Amundi[efn_note]Entendons-nous bien : j'ai bien vu qu'Ampli Mutuelle avait sélectionné 4 ETF Lyxor, que 2 d'entre eux, le Lyxor CAC40 et le Lyxor S&P 500, sont utilisés dans les différents profils du mode de gestion « horizon retraite ». C'est donc un accord qui va au-delà du seul ETF répliquant le MSCI Emerging Markets. Mais quand même. 2,75 euros le litre d'essence, c'est cher.[/efn_note].

Quand side-pocket H2O rime avec fonds euros

Les side-pockets, ce sont ces fonds de cantonnement pour lesquels l'AMF a récemment mis à jour sa doctrine à la suite de la loi PACTE.

Les 7 fonds de droit français de H2O AM suspendus pendant 6 semaines entre le 31 août et le octobre ont été scindés en 2 : la partie contaminée par le bacille illiquidita H2OAM pestis a été logée dans un side-pocket illiquide, la partie non contaminée dans un fonds-miroir à liquidité quotidienne.

Solenn Poulennec et Bastien Bouchaud des Echos nous apprennent que 2 assureurs assurent la liquidité des side-pockets pour les assurés qui voudraient s'en défaire.

C'est techniquement possible car dans le cadre de l'assurance vie, c'est l'assureur qui est juridiquement propriétaire des parts de fonds. Il peut donc tout à fait effectuer une transaction interne avec un assuré, même si le side-pocket est illiquide : il suffit de transférer le side-pocket du compte du client vers le fonds euros. C'est facile.

https://twitter.com/AlphaBetaBlogFR/status/1321013772643897349

Encore faut-il accepter de le faire : en effet, les side-pockets ont par construction une grande incertitude sur leur valeur. Les actifs détenus étant illiquides, il est extrêmement difficile de leur assigner une valeur.

Dans le cas de H2O AM, les side-pockets publient une valeur liquidative estimative par mois.

2 assureurs autorisent les assurés intéressés à vendre leurs side-pockets H2O, à la prochaine valeur liquidative publiée (j'espère qu'il s'agit d'une vente à cours inconnus) : Natixis Assurances et CNP Assurances. Le premier appartient au groupe Natixis, qui est aussi l'actionnaire majoritaire de H2O AM ( Natixis Investment Managers détient 50,01% de H2O).

Mais qui prend le risque de racheter ces actifs illiquides ? CNP Assurances indique que « les parts correspondantes de ces fonds seront alors portées par notre actif général ».

Wait a minute ? La liquidité est donc assurée par le fonds euros ? A savoir par la communauté des assurés ayant fait des versements sur ce produit perçu comme très sécurisé ?

Certes, le fonds en euros détient souvent des véhicules d'investissement peu liquides, comme de la pierre-papier, des fonds d'infrastructures ou de dette privée. Mais la décision d'investir est prise en toute connaissance de cause, et la faible liquidité, ou l'illiquidité de ces véhicules, est la contrepartie d'une espérance de gain supérieure à celle d'actifs cotés.

Là, on parle du résultat d'une erreur de gestion, avec un aléa considérable sur la valeur de réalisation des side-pockets.

Il est bien entendu possible que cette valeur finisse par être supérieure à la valeur liquidative estimée payée par le fonds euros aux détenteurs d'unités de compte. Mais nul ne le sait aujourd'hui.

Il me semble absolument incroyable de faire financer par la communauté des assurés exposés au fonds euros la liquidité des détenteurs d'unités de compte H2O, qui devaient savoir, ou auraient dû savoir, que les unités de compte sans garantie en capital sont risquées.

Voici un exemple d'aléa moral dans toute sa splendeur. Venant d'assureurs, c'est un peu fort. C'est même monstrueusement fort.

Greed vs Common Decency

Vous vous rappelez de Gordon Geeko dans Wall Street ?

The point is, ladies and gentlemen, that greed, for lack of a better word, is good.

Greed is good ! L'avidité, c'est bien !

Bien avant Gordon Gekko (Wall Street est sorti en 1987), il y avait George Orwell et sa common decency (décence ordinaire). Décence ordinaire qu'Orwell attribuait aux ouvriers et aux mineurs qu'il avait pratiqués (croyez-y ou pas, Orwell est depuis peu dans La Pléiade. Sur le thème de la classe ouvrière, on pourra lire Wigan Pier au bout du chemin et Dans la dèche à Paris et à Londres.).

Dans le cadre de mon suivi de l'affaire H2O, je furetai sur les différents sites référençant les fonds quand je suis tombé sur une nouvelle catégorie créée par Quantalys[efn_note]Avertissement : je suis co-fondateur de cette société dont je suis par ailleurs toujours actionnaire.[/efn_note], celle des "fonds de cantonnement".

En bon français, les side-pockets.

https://twitter.com/AlphaBetaBlogFR/status/1322161329793236992

Si la plupart des parts de fonds qui peuplent cette nouvelle catégorie sont gérées par H2O AM, j'ai découvert un fonds cantonné géré par Swiss Life Gestion Privée, SLGP Short Bonds Cantonnement.

Le fonds d'origine, SLGP Short Bonds, détenait des billets de trésorerie Rallye. Cette société a obtenu le 23 mai 2019 l’ouverture d’une procédure de sauvegarde qui a suspendu le paiement des dettes pour 6 mois (ce délai pouvant être étendu jusqu’à 18 mois) afin de lui permettre de renégocier les termes de la dette.

Swiss Life Gestion Privée a décidé d'isoler" les billets de trésorerie Rallye qui, s'ils étaient maintenus dans [l]e fonds, ne permettraient pas à ce dernier de remplir ses obligations en matière de rachats dans des conditions conformes à l'intérêt des porteurs."

Side-pocket ! Comme H2O AM, mais pour des raisons différentes.

Les modalités aussi sont différentes : les side-pockets (il y avait 2 parts du fonds d'origine) ont une valeur liquidative trimestrielle (elle est mensuelle pour les side-pockets H2O), la cession à un tiers éligible (ces fonds cantonnés sont des fonds professionnels spécialisés, c'était la règle avant la mise à jour du règlement de l'AMF) est possible (elle ne l'est pas pour les side-pockets H2O car ce n'est plus possible).

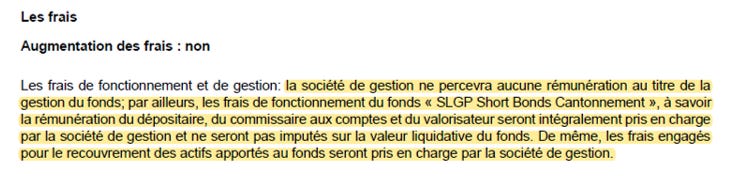

Mais surtout, sur les fonds cantonnés, Swiss Life Gestion Privée ne facture pas de frais de gestion. Quant aux frais de recouvrement, ils sont également pris en charge par la société de gestion, pas par le fonds.

En d'autres termes, les fonds cantonnés ne coûtent rien aux porteurs de parts.

Common decency.

Chez H2O AM, je rappelle que les side-pockets ont les mêmes frais de gestion fixes et les mêmes commissions de surperformance que les fonds d'origine.

Je n'ai pas vu mention des frais liés à la négociation avec les entités du groupe Tennor de Lars Windhorst dans la communication de H2O AM. Il serait bon qu'ils fussent pris en charge par la société de gestion plutôt que par les fonds.

Est-ce le cas ?

Is greed good?

Les produits dont il a été question dans ma semaine Twitter 44 peuvent être achetés en priorité chez votre libraire pour les livres[efn_note]Oui, je sais, c'est devenu beaucoup plus difficile depuis la semaine dernière.[/efn_note]. Sinon, si vous n'avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 44 de 2020. Sayōnara. さようなら.

Illustration : Le cabinet de lecture (1843) par Johann Peter Hasenclever (1810-1853) - Alte Nationalgalerie Berlin - Domaine public via Wikimedia Commons