Ma Semaine Twitter 38 de 2022

"Père, gardez-vous à droite ! Père, gardez-vous à gauche !"

C’est, selon la légende, ce que criait Philippe (dit le Hardi), 14 ans, à son père Jean II (dit Jean Le Bon), roi de France, lors de la bataille contre l’armée anglaise menée par Édouard de Woodstock, prince de Galles et fils du roi anglais Edouard II, qui eut lieu le 19 septembre 1356 près de Poitiers.

Dans la bataille de l'ESG qui fait rage aux Etats-Unis, ça donnerait ceci :

"Larry, gardez-vous à droite ! Larry, gardez-vous à gauche !"

Philippe, ce serait Dalia Blass, la responsable des affaires publiques[efn_note]Senior Managing Director, Head of External Affairs.[/efn_note] de BlackRock. Et Larry (le roi Jean II), bien entendu, c'est Larry Fink, le dirigeant de la première société de gestion au monde par les actifs.

Il faut dire que Larry est agressé de tous les côtés : par des Républicains, qui voient en lui un suppôt du capitalisme woke, et par des Démocrates, qui trouvent que BlackRock n'en fait pas assez.

Lisez la vignette ci-dessous et compatissez avec le pauvre Larry.

J'ai mentionné la semaine dernière le communiqué de la FCA au Royaume-Uni, forcée de dévoiler les sanctions maximum qu'elle pourrait infliger à Link Fund Solutions (LFS) dans l'affaire Woodford, en raison de la proposition de rachat des entités du Link Group par une société canadienne : jusqu'à 306 millions de £ de restitutions.

Quelques jours après, la FCA a précisé qu'elle avait aussi l'intention d'infliger une amende à LFS, d'un montant de 50 millions de £.

https://twitter.com/AlphaBetaBlogFR/status/1572526049556152320

Je rappelle que la FCA a également lancé une enquête sur H2O AM, société de gestion de droit anglais dont elle est le régulateur (l'AMF enquêtant de son côté sur les fonds de droit français de H2O AM, qui tombent sous sa juridiction).

Ces deux dernières semaines, j'ai écouté pendant mes 30 minutes matinales de gym les 9 épisodes de l'excellente série de Laurent Delmas sur Bertrand Tavernier (1941-2021), diffusée sur France Inter pendant l'été : Tavernier, le cinéma et rien d'autre.

Tavernier est l'un de mes cinéastes préférés et ces 9 épisodes m'ont permis de redécouvrir ses films et de mieux connaître l'homme.

Le film de Tavernier que j'aime le plus, c'est Un dimanche à la campagne. Il ne s'y passe à peu près rien et c'est bouleversant.

Juste derrière, je mets Le juge et l'assassin. Parce qu'il y a Noiret (le juge), et que Noiret est un génie. Et parce qu'il y a Galabru (Bouvier l'assassin), fabuleux dans le rôle d'un chemineau illuminé. Et enfin parce qu'il y a le grand Jean-Roger Caussimon, qui chante La complainte de Bouvier.

Rien à jeter dans la filmographie de Tavernier.

Il a aussi écrit l'excellentissime Amis américains: Entretiens avec les grands auteurs d'Hollywood.

Etienne Dorsay, ou comment écrire des choses profondes en n'ayant l'air de rien.

https://twitter.com/E_Dorsay/status/1573261515620487168?s=20&t=tDvj42CYty9VV02CDFoEkw

La capacité du régime théocratique iranien (masculin, évidemment) à opprimer son peuple en général, et les femmes iraniennes en particulier, est sidérante. Et ça fait plus de 40 ans que ça dure.

Relisons La servante écarlate de Margaret Atwood (en v.o. The Handmaid's Tale). Ou regardons la série, The Handmaid's Tale.

Les barbus, dégagez, dégagez !

Avec Gabriela Manzoni, on est dans un autre registre.

https://twitter.com/ManzoniGabriela/status/1572986409555722243?s=20&t=tDvj42CYty9VV02CDFoEkw

Bienvenue dans ma semaine Twitter 38 de 2022.

Le fonds norvégien et le climat

Norges Bank Investment Management (NBIM) gère le fonds pétrolier norvégien, dont le nom officiel est Government Pension Fund Global. Les actifs de ce fonds représentent l'équivalent de 1200 milliards d'euros, ce qui en fait un acteur de poids sur les marchés.

La majeure partie de la poche actions (qui représente environ 70% du total, soit 840 milliards d'euros) est gérée de façon quasi indicielle et le fonds est actionnaire de plus de 9300 sociétés cotées.

NBIM vient de mettre à jour son plan climatique à horizon 2025, car

le fonds a un intérêt financier évident à ce que les objectifs de l'accord de Paris soient atteints. Nos analyses montrent que c'est le retard dans la transition climatique qui constitue le plus grand risque financier pour le fonds.

NBIM ne vient pas de se convertir au climat : cela fait 15 ans que la société de gestion en tient compte, elle calcule l'empreinte carbone de son portefeuille depuis 2014.

Le fonds norvégien est un acteur professionnel, responsable et très transparent dans ses pratiques et dit vouloir devenir "un leader mondial de la gestion des risques financiers et des opportunités liés au changement climatique."

https://twitter.com/AlphaBetaBlogFR/status/1572133477964603392

L'objectif à horizon 2050 (celui des Accords de Paris) est que toutes les sociétés dont le fonds est actionnaire aient atteint le zéro émission nette de gaz à effet de serre.

Pour cela, le fonds va les accompagner dans la mise en place d'objectifs et de plans de réduction crédibles de leurs émissions de scope 1, de scope 2 et de scope 3.

Fidèle à son approche historique, le fonds privilégie l'engagement auprès des sociétés. Il estime que "le vote [en assemblée générale] peut être un outil puissant quand l'entreprise ne gère pas de façon adéquate les risques et opportunités climatiques matériels, et [il] a commencé à prévenir de ses intentions de vote avant les assemblées générales en 2021."

Nous croyons que notre approche d'engagement au service du changement est la meilleure pour la performance financière fu fonds. Elle contribuera également à produire des améliorations dans la vraie vie.

Les sociétés qui ne répondraient pas aux attentes du fonds norvégien, celles

dont les plans de transition seraient significativement moins ambitieux que ceux de leurs pairs et qui ne répondent pas à notre engagement, seront candidates à être évaluées dans le cadre de nos critères d'exclusion liés à la conduite en matière de climat.

En ce qui concerne sa politique d'engagement, le fonds précise que

nous communiquerons notre inquiétude aux conseils d'administration s'ils ne répondent pas à nos attentes en matière de supervision du conseil, de management et de communication sur les risques climatiques matériels. Nous pourrions aussi décider de voter contre les administrateurs, les plans de transition climatique et/ou les programmes de rémunération des dirigeants, et de déposer nos propres résolutions.

Aux Etats-Unis, je prévois déjà les réactions des gouverneurs républicains vent debout contre l'ESG, incarnation du capitalisme woke (j'en avais parlé ici), le jour où le fonds norvégien déposera des résolutions dissidentes lors des assemblées générales d'ExxonMobil ou de Chevron.

C'est quoi ce fonds souverain norvégien non élu, s'exprimant à la place des citoyens norvégiens dans les assemblées générales de nos entreprises étatsuniennes ?

Le plan d'action climatique 2025 est consultable ici.

Encore une lettre à Larry

Décidément, la boîte à lettres de Larry Fink, le patron de BlackRock, déborde. Il faut dire que c'est lui qui a commencé, en écrivant tous les ans une lettre aux dirigeants de sociétés cotées.

Au début, il les poussait très fort à s'engager dans la voie de la lutte contre le changement climatique, menace à leurs activités, donc à leur valorisation boursière.

Puis, début 2022, BlackRock a annoncé qu'elle voterait moins souvent en faveur des résolutions "climatiques", car certaines seraient beaucoup trop "prescriptives".

BlackRock est devenu la cible de choix de certains anti-ESG, notamment au sein du parti républicain aux Etats-Unis (j'en ai parlé ici), mais aussi de certains partisans de l'ESG.

Après le contrôleur des finances de l'Etat du Texas, qui a mis BlackRock sur la liste des 10 groupes financiers accusés de boycotter les industries fossiles, c'est au tour de celui de la ville de New York de prendre sa plume pour écrire à Larry Fink, avec une demande diamétralement opposée à celle de son homologue texan.

Pas facile d'être Larry Fink.

https://twitter.com/AlphaBetaBlogFR/status/1573292345860276226

Brad Lander commence ainsi sa lettre à Fink :

Je vous écris en tant que contrôleur financier de la ville de New York pour exprimer mon inquiétude grandissante : BlackRock serait-il en train de faire machine arrière sur ses engagements climatiques, au détriment de ses fonds, des fonds de pension de la ville de New York et de notre planète ? En particulier, l'approche actuelle de BlackRock en matière de placement et d'engagement [vis-à-vis des sociétés en portefeuille] est en contradiction avec son engagement sur la voie du zéro émission nette.

Lander est inquiet parce que BlackRock gère de l'argent pour le compte de 3 fonds de pension de la ville de New York, New York City Employees’ Retirement System, Teachers’ Retirement System of New York City, et Board of Education Retirement System. Beaucoup d'argent : 43 milliards de $, soit 25% des actifs totaux de ces fonds de pension qui représentent 700,000 personnes, retraitées ou en activité.

Ces 3 fonds de pension se sont engagés au zéro émission nette pour leurs portefeuilles à horizon 2040 et pour y arriver, le concours des sociétés de gestion est indispensable.

Les Attorneys General d'Arizona, du Nebraska, du Kentucky et de 16 autres Etats qui ont écrit à BlackRock le 4 août 2022 mènent une guerre de distraction politicienne dans l'espoir de protéger les intérêts des producteurs d'énergie fossile qui ont capturé leurs Etats. Nous reconnaissons l'absurdité de la récente directive du contrôleur financier du Texas, Hegar, demandant de boycotter BlackRock, directive en faveur des intérêts gaziers et pétroliers de court-terme qui met en péril de façon irresponsable les performances des fonds de pension du Texas, et augmente le coût potentiel pour les contribuables locaux. Mais le théâtre politicien ne peut pas, et ne doit pas guider les actions fiduciaires.

Après avoir brossé BlackRock dans le sens du poil et cité de nombreuses déclarations de la société de gestion en faveur de la lutte contre le changement climatique, Lander exprime enfin son inquiétude :

Malheureusement, en dépit de ces déclarations répétées, BlackRock abdique dans sa réponse du 6 septembre aux Attorneys General ses responsabilités en matière d'alignement de son propre portefeuille sur le zéro émission nette, en disant ne pas exiger des entreprises qu'elles se fixent des objectifs spécifiques en matière d'émissions [de gaz à effet de serre], et en disant que sa participation à NZAMI[efn_note]Net Zero Asset Manager's Initiative, regroupant au 31 mai 2022 273 sociétés de gestion gérant 61,300 milliards de $. Les engagements des signataires sont détaillés dans ce document.[/efn_note] ne signifie pas que BlackRock fixe ou respecte un objectif de zéro émission nette. BlackRock ne peut pas simultanément déclarer que le risque climatique est un risque financier systémique et prétendre ne jouer aucun rôle pour atténuer les risques que fait peser le changement climatique sur ses placements en soutenant la décarbonation de l'économie réelle.

Pour les Attorneys General des 19 Etats républicains, le devoir fiduciaire de BlackRock en tant que société de gestion lui interdit de tenir compte de considérations ESG dans sa gestion.

Pour le contrôleur financier de la ville de New York, ce même devoir fiduciaire lui impose d'accompagner toutes les sociétés détenues dans ses fonds sur la voie du zéro émission nette à horizon 2050.

BlackRock me fait penser à Gulliver entravé par les Lilliputiens, dans Les Voyages de Gulliver. Je me demande comment le géant de la gestion d'actifs va s'extirper de cette situation.

L'année du stock picking ?

Pour évaluer la performance collective de la gestion active, il existe 2 grandes études : celle de S&P DJ Indices, SPIVA, dont j'ai parlé la semaine dernière ; et celle de Morningstar, Active/Passive Barometer.

J'ai une nette préférence pour le Baromètre Actif/Passif de Morningstar, pour des raisons méthodologiques : SPIVA compare la performance des fonds gérés activement à celle de l'indice maison affecté à la catégorie. Or un indice n'est pas directement investissable. Pour s'y exposer, il faut acheter un produit indiciel, qui a des frais, fussent-ils modestes.

Morningstar compare la performance des fonds gérés activement à celle de leurs concurrents indiciels, qui sont parfaitement investissables.

Morningstar définit le taux de succès pour la gestion active de la façon suivante : pourcentage des fonds actifs d'une catégorie donnée ayant survécu et fait mieux sur la période étudiée que la moyenne des fonds indiciels de la même catégorie, en pondérant des encours.

Morningstar vient de publier les résultats de son baromètre Actif/Passif à fin juin 2022 pour les fonds domiciliés aux Etats-Unis.

https://twitter.com/AlphaBetaBlogFR/status/1572193863841759233?s=20&t=ZbZ9BfNXLGTOWFcPW-ZQHA

Clé de lecture : sur 10 ans, 9,8% des fonds gérés activement de la plus grosse catégorie (en encours), celle des actions Etats-Unis grandes capi blend (c'est-à-dire ne se revendiquant ni Value, ni Croissance/Growth) ont fait mieux que la performance moyenne des fonds indiciels de la même catégorie.

Morningstar se livre aux mêmes calculs sur 10 ans pour les fonds actifs du décile le moins cher et du décile le plus cher : pour toutes les catégories sauf deux — les actions Etats-Unis moyennes capi value et les actions sectorielles immobilier monde —, les fonds du décile le moins cher ont un taux de succès généralement très supérieur à celui des fonds du décile le plus cher.

Pour les fonds obligataires gérés activement, les résultats sont meilleurs que pour les fonds actions.

Pour 2 des 3 catégories, les fonds du décile le moins cher ont un taux de succès supérieur à celui des fonds du décile le plus cher.

Se pourrait-il que l'échec chronique et collectif de la gestion active soit dû à des frais trop élevés ?

Se pourrait-il que le talent — réel — de certains gérants actifs ne leur permette pas de générer un alpha suffisant pour couvrir lesdits frais ?

Mais rassurez-vous, mon petit doigt me dit que 2023 sera l'année du stock-picking.

Le monde s'enrichit

Oui, je sais, on ne devrait pas dire cela. Pas plus que l'on ne devrait parler de la fin de l'abondance.

Et pourtant, c'est vrai : le monde s'enrichit. C'est ce que montre la dernière étude annuelle de Crédit Suisse sur la richesse des ménages dans le monde, "Global Wealth Report 2022".

2021 aurait même été une année exceptionnelle, avec une croissance annuelle de la richesse mondiale de 12,7%, un record. Compte-tenu de l'inflation, la croissance réelle a été de 8,2%[efn_note]Les données sont converties en une monnaie unique, l'USD, il y a donc des effets de change pour toutes les zones hors Etats-Unis, qui peuvent être importants.[/efn_note].

Je rappelle que la richesse des ménages est égale à leurs actifs (financiers et non financiers) moins leurs dettes.

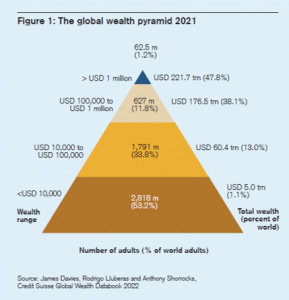

La banque suisse a défini 4 segments de richesse par adulte :

la base de la pyramide (moins de 10,000 USD de richesse par adulte) représente 53,2% de la population adulte mondiale et détient 1,1% de la richesse ;

l'étage au-dessus (de 10,000 à 100,000 USD de richesse par adulte) représente 33,8% de la population et détient 13% de la richesse ;

l'étage au-dessus (de 100,000 à 1,000,000 USD de richesse par adulte) représente 11,8% de la population et détient 38,1% de la richesse ;

l'étage le plus élevé est celui où résident les millionnaires (plus de 1,000,000 USD de richesse par adulte) : ils sont 62,5 millions, soit 1,2% de la population mondiale, et détiennent 47,8% de la richesse.

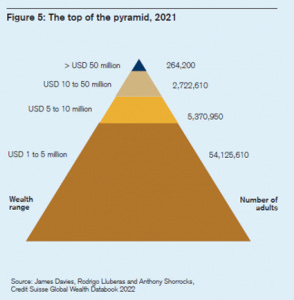

Tous les millionnaires ne sont évidemment pas égaux, comme le montre la pyramide des riches : dans les hautes sphères (plus de 50 millions d'USD de richesse par adulte), il n'y a plus que 264,200 personnes.

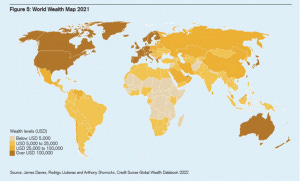

Cette richesse est concentrée dans un petit nombre de pays : Etats-Unis et Canada, Europe de l'ouest, Japon, Corée du Sud, Australie et Nouvelle-Zélande.

L'Amérique du Nord domine largement, suivie de l'Europe et de la Chine et de l'Asie Pacifique. A part l'Europe, toutes les zones ont connu de fortes progression sur un an, tant grâce à la richesse financière qu'à la richesse non financière.

La France est au 13è rang mondial pour la richesse moyenne par ménage, à 322 070 USD[efn_note]Le Luxembourg devrait apparaître dans ce tableau.[/efn_note].

Elle est au 10è rang pour la richesse médiane[efn_note]Pour mémoire, la médiane est la valeur qui sépare la moitié inférieure de la moitié supérieure d'un ensemble. En d'autres termes, 50% des ménages français ont un actif net supérieur à 139 170 USD, et 50% ont un actif net inférieur à ce montant. Ici, la richesse moyenne, beaucoup plus élevée que la médiane, est tirée vers le haut par les plus riches, peu nombreux.[/efn_note], à 139 170 USD.

Si l'on s'intéresse aux super-riches, les UHNWI (Ultra High Net Worth Individuals), qui détiennent plus de 100 millions de $, ils sont 84,490 d'après le décompte de Crédit Suisse. Et 7,070 à détenir un actif net supérieur 500 millions de $.

L'étude de Crédit Suisse s'intéresse aux inégalités. Le coefficient de Gini en est une des mesures.

Selon la définition de l'INSEE,

L'indice (ou coefficient) de Gini est un indicateur synthétique permettant de rendre compte du niveau d'inégalité pour une variable et sur une population donnée. Il varie entre 0 (égalité parfaite) et 1 (inégalité extrême). Entre 0 et 1, l'inégalité est d'autant plus forte que l'indice de Gini est élevé.

Il est égal à 0 dans une situation d'égalité parfaite où la variable prend une valeur identique sur l’ensemble de la population. À l'autre extrême, il est égal à 1 dans la situation la plus inégalitaire possible, où la variable vaut 0 sur toute la population à l’exception d’un seul individu. .

Les inégalités ainsi mesurées peuvent porter sur des variables de revenus, de salaires, de niveau de vie,etc. Crédit Suisse l'exprime en base 100 (de 0 à 100) plutôt qu'en base 1 (de 0 à 1). La logique est la même : plus le coefficient est proche de 100, plus la répartition de la richesse est inégalitaire.

La France est un des pays les moins inégalitaires de l'échantillon, derrière le Japon. Le podium des pays les plus inégalitaires se compose du Brésil, de la Russie et des Etats-Unis.

Autre manière d'aborder les inégalités, la part de la richesse détenue par les 1% les plus riches : là aussi, c'est au Japon et en France qu'elle est la plus faible. C'est en Russie et au Brésil que la captation de la richesse totale par le 1% est la plus élevée.

Quand je me regarde je me désole, quand je me compare je me console ?

Si vous voulez creuser les notions d'inégalité, lisez Thomas Piketty : Le Capital au XXIe siècle, Capital et idéologie, et Une brève histoire de l'égalité.

Des nouvelles du #H2Ogate

J'ai écrit sur Lars Windhorst la semaine dernière. Puis, par un hasard du calendrier des diffusions de films à la télévision, j'ai revu Stavisky d'Alain Resnais, avec Jean-Paul Belmondo.

Stavisky, c'est un escroc affairiste qui sévissait en France pendant les années 1920 et 1930, et dont la carrière se termina le 8 janvier 1934 à Chamonix. Selon les termes du Canard Enchaîné, « Stavisky se suicide d'un coup de revolver qui lui a été tiré à bout portant. »

Les escrocs sont éternels. Je souhaite bien entendu longue vie à Lars Windhorst, afin qu'il puisse rembourser ses dettes à tous ses créanciers.

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente. Seuls 2 fonds, Allegro et Multibonds, ont effacé la baisse.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

dans le side pocket), la baisse est encore très, très loin d’avoir été effacée, comme on peut le voir plus bas.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement en juillet 2022 de la part de Tennor.

Voilà où on en est au 22 septembre 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 août 2022).

En matière de décollecte, le seuil des 5 milliards d'euros de rachats est proche.

En matière de performance, voilà où on en est. Le gouffre entre la performance des parts R et SR de H2O Multibonds est toujours aussi phénoménal, sans commune mesure avec la différence entre les frais de gestion fixes de ces 2 parts (1,1% par an pour les parts R, 1,6% pour les parts SR).

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 38 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 38 de 2022. Sayōnara. さようなら.

Illustration : Jehan Georges Vibert (1840-1902), Gulliver et les Lilliputiens