Ma Semaine Twitter 37 de 2020

Il n'y a pas que H2O AM dans la vie. Il y a aussi mon potager.

Il n'y a pas que mon potager dans la vie. D'autant plus qu'il est au repos pendant quelques mois chaque année.

Il y a aussi les livres. Mais pas les livres sur l'économie, la finance, les produits de placement.

Les romans. Et notamment les romans japonais.

Et pas parce que Warren Buffett a décidé d'investir dans 5 sogo shosha[efn_note]Itochu, Marubeni, Mitsubishi, Mitsui, Sumitomo.[/efn_note], les maisons de commerce, (総合商社) japonaises. Mais parce que la littérature japonaise est passionnante et qu'il existe quelques maisons d'édition (les Editions Picquier notamment, mais aussi Actes Sud) qui font un travail de passeur remarquable.

J'ai lu la semaine dernière La papeterie Tsubaki (ツバキ文具店), d'Ogawa Ito[efn_note]Traduction Myriam Dartois-Ako, Editions Picquier.[/efn_note].

C'est l'histoire d'Hatoko, qui a été élevée par sa grand-mère, laquelle exerçait à Kamakura (鎌倉) la profession d'écrivaine publique à l'enseigne de la papeterie Tsubaki.

A l'adolescence, Hatoko s'est rebellée contre l'éducation très stricte de sa grand-mère, "l'Aînée", et a fini par fuir au Canada. La grand-mère meurt et Hatoko rentre à Kamakura pour reprendre le flambeau.

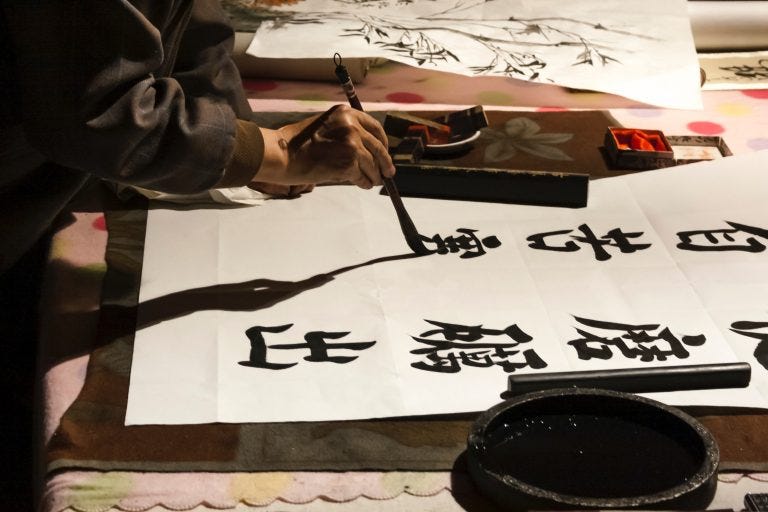

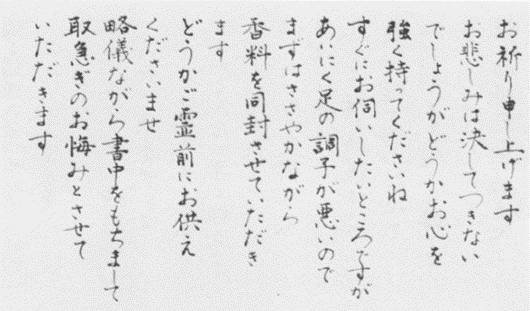

Elle écrit donc pour les autres : une lettre pour refuser de prêter de l'argent, une autre de condoléances à l'occasion de la mort d'un... singe, une lettre de rupture. Chaque lettre est une pièce unique, avec son papier, son style calligraphique, son choix d'instrument (plume, pinceau) et d'encre.

Cerise sur le gâteau pour le lecteur français, chacune des lettres est reproduite en japonais. Ca donne cela :

D'Ogawa, j'avais lu Le restaurant de l'amour retrouvé (食堂かたつむり)[efn_note]Traduction Myriam Dartois-Ako, Editions Picquier, ne vous arrêtez pas au titre français, un peu mièvre, dans la version originale, c'est Le Restaurant L’Escargot, Shokudo katatsumuri.[/efn_note].

Et, joie, je viens de découvrir que la suite de La Papeterie Tsubaki, La République du Bonheur (キラキラ共和国), venait de paraître[efn_note]Toujours la même équipe : traduction Myriam Dartois-Ako, Editions Picquier.[/efn_note].

David Graeber est mort bien trop tôt (il avait 59 ans) à Venise le 2 septembre dernier. J'avais parlé ici de lui, et j'écrivais ceci :

Les quelques anthropologues qui ont choisi de s’intéresser à l’économie et à la finance (outre Graeber, je pense à Paul Jorion, dont on pourra lire La Crise : des subprimes financiers au séisme planétaire, ou encore le très pessimiste Le dernier qui s’en va éteint la lumière : essai sur l’extinction) ont un regard décalé absolument indispensable. On peut ne pas être d’accord avec leurs visions et leurs thèses, mais il serait dommage de ne pas les lire.

C'est plus que jamais vrai. De Graeber, je recommande le livre sur la dette à travers les âges (Dette : 5000 ans d’histoire, Debt: The First 5,000 Years).

Sinon, concis, implacable, acéré, Etienne Dorsay.

https://twitter.com/E_Dorsay/status/1305401714741252096?s=20

Et des nouvelles en images de mon potager.

Bienvenue dans ma semaine Twitter 37 de 2020.

Le bonheur est dans le pré

et l'alpha dans la simplicité selon Rick Ferri, CFA.

Après un début de carrière aux Etats-Unis dans le courtage, Rick Ferri a créé en 1999 une société de conseil en investissement financier proposant à ses clients des fonds et des ETF indiciels à bas coûts. Les honoraires de conseil étaient de 0,25%, ce qui, à l'époque, était pionnier (tant le recours à des fonds indiciels que la modicité des honoraires de conseil).

En 2016, alors que la société employait 20 personnes et conseillait 1,5 milliard de dollars, Ferri l'a vendue à un fonds de private equity et l'a quittée.

Il a depuis créé Ferri Investment Solutions, qui fournit des prestations de conseil financier sur une base exclusivement horaire.

Son cheminement ?

Ce que j'ai appris, c'est qu'il vous faut décider ce que vous voulez en tant que conseiller : gagner beaucoup d'argent en faisant croître votre cabinet jusqu'à ce qu'il devienne une vraie société que vous finirez par vendre ? Ou voulez-vous passer votre temps à parler avec vos clients pour les conseiller ? Il est vraiment difficile de faire les deux.

Il anime à ses heures perdues le podcast de l'excellent site Bogleheads. Je recommande deux épisodes récents : l'un avec Burton Malkiel, l'auteur de l'indispensable A random walk down Wall Street (Une marche au hasard à travers la bourse) ; l'autre avec Don Phillips, de Morningstar.

C'est un remarquable connaisseur du marché du conseil et de la distribution de produits financiers aux Etats-Unis, et il a expliqué dans un entretien avec Cinthia Murphy paru sur ETF.com qu'il existait de l'alpha dans la... simplicité.

https://twitter.com/AlphaBetaBlogFR/status/1304389225475985408?s=20

Quoi ? Mais les placements, c'est compliqué, c'est une affaire de spécialistes, non ?

La simplicité, ça veut dire que vous comprenez ce que vous détenez [en portefeuille] — voilà les actions, les obligations et les liquidités que je détiens. C'est très simple, avec quelques bons fonds dans chacune des classes d'actifs, ou bien 4 ou 5 ETF. Vous comprenez ce que vous détenez. Votre conjoint.e le comprend aussi. Vos enfants le comprennent aussi. Par conséquent, la probabilité que vous déteniez ce portefeuille sur le long terme est élevée. C'est là que l'alpha est créé : c'est de l'alpha comportemental.

Aux Etats-Unis il est de plus en plus répandu de facturer le conseil de façon explicite aux clients plutôt que de laisser les fournisseurs de produits décider de la politique commerciale des courtiers/conseillers via les frais de gestion, la norme en matière de frais de conseil est de 1% des actifs (par an).

Pour Ferri, dont je rappelle qu'il facturait 0,25% par an, il sera très difficile à la profession de tenir ce montant qu'il juge beaucoup trop élevé.

Si vous facturez 1% par an aujourd'hui alors que le client ne gagne même pas 1% sur sa poche obligataire, je ne sais pas comment vous pouvez dormir la nuit en tant que conseiller. Facturer 1%, ce n'est pas agir au mieux des intérêts du client[efn_note]To me, that’s not being a fiduciary.[/efn_note].

En France, où le modèle ultra-dominant reste celui des rétrocessions, donc celui de la fixation des prix du conseil par les fournisseurs de produits, on est à des années-lumières de ce type de débat.

L’âge du désordre

C’est ainsi que l’équipe stratégie de Deutsche Bank caractérise, dans l’édition 2020 de son étude annuelle « Long-Term Asset Return Study »[efn_note]L'étude n'est accessible qu'aux abonnés à la recherche de Deutsche Bank.[/efn_note], l’ère qui débute cette année, avec le Covid.

https://twitter.com/philmop/status/1304374133069811713

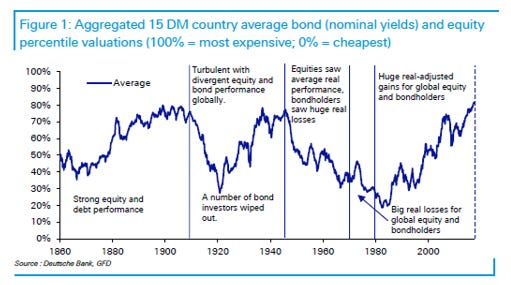

Voici la chronologie des grands cycles économiques depuis 1860 établie par Jim Reid et son équipe.

L’ère de la mondialisation (1860-1914)

Les guerres mondiales et la dépression (1914-1945)

Bretton Woods et le retour à un système monétaire basé sur l’or (1945-1971)

Les débuts de la monnaie fiduciaire et l’époque de l’inflation galopante (1971-1980)

La deuxième ère de la mondialisation (1980-2020?)

L’ère du désordre (2020?-????)

Dans les 15 pays développés étudiés, la deuxième ère de la mondialisation a été la meilleure en termes de hausse du prix des actifs, qu’il s’agisse des actions ou des obligations. On notera que les valorisations en fin de période sont à un niveau élevé (80è percentile).

Source : Deutsche Bank

Pour les auteurs, la deuxième ère de la globalisation a commencé au début des années 1980, avec la montée en puissance de la dérégulation, la diminution des restrictions à la mobilité des capitaux. L'augmentation considérable de la population active a fait diminuer l'inflation, et les délocalisations ont poussé à la modération salariale.

La baisse de l'inflation a fait baisser les rendement obligataires, tant nominaux que réels, et les taux d'intérêt, ce qui a été bénéfique pour les profits des entreprises et les valorisations des actions.

Les premières brèches pour les pays occidentaux ont été rendues visibles par la grande crise financière de 2008-2009 : faible croissance des rémunérations après inflation, inégalités croissantes et disparition de nombreux emplois peu qualifiés pour cause de délocalisation.

L’ère du désordre menace les valorisations élevées des actifs financiers, notamment en termes réels, c’est-à-dire après inflation.

Pour l’équipe de la DB, cette ère sera caractérisée par 8 thèmes :

Dégradation des relations entre les EtatsUnis et la Chine et coup d’arrêt à la mondialisation sans entraves.

Une décennie décisive pour l’Europe, pour laquelle il sera plus difficile de s'en sortir comme dans le passé suite au choc économique du Covid-19.

Toujours plus de dette, la théorie monétaire moderne (Modern Monetary Theory) et l’argent déversé par hélicoptère (helicopter money) deviennent des pratiques acceptées.

Inflation ou déflation[efn_note]L'équipe ayant rédigé l'étude penche plutôt pour un retour de l'inflation, mais avec une incertitude élevée.[/efn_note] ? Au minimum, il est peu probable que ça se calibre aussi facilement que lors des décennies précédentes.

La poursuite de l’aggravation des inégalités conduira à des protestations telles qu’il faudra y remédier.

Poursuite du schisme entre générations avant que les millénariaux et les électeurs plus jeunes soient suffisamment nombreux pour gagner les élections et pouvoir mettre fin aux politiques menées depuis des décennies.

En relation avec ce qui précède, le débat sur le climat va s’intensifier, de plus en plus d’électeurs se rallieront à la cause [de la lutte contre le changement climatique], ce qui amènera du désordre dans l’ordre actuel du monde.

Nous sommes au bon milieu d’une révolution technologique, et les valorisations stupéfiantes des actions reflètent les attentes d’une sévère remise en cause du statu quo. Révolution ou bulle ? En outre, si la tendance au travail à domicile perdure, les sociétés et les économies en seront bouleversées. Les grandes villes ont été les grands vainqueurs de l’ère précédente, cette tendance pourrait s’inverser.

Les auteurs de l'étude concluent leur introduction ainsi (c'est moi qui souligne en italique) :

Tout ceci advient alors que les valorisations des valeurs technologiques atteignent des niveaux records, certaines étant même stupéfiantes. On a l'impression qu'il peut y avoir deux issues, toutes les deux très disruptives. Soit ces valorisations s'avèrent justifiées et des avancées technologiques majeures vont impacter tous les aspects de notre vie quotidienne, soit nous courons le risque d'une répétition de 2000, quand la bulle [internet] a éclaté, même si la technologie a survécu et a été progressivement intégrée à notre vie. Si c'est la seconde voie qui prévaut, il y aura des conséquences importantes sur les marchés financiers pendant un certain temps, mais elle sera moins révolutionnaire. Ce qu'il adviendra est peut-être une combinaison des deux voies : des changements technologiques rapides à la fois positifs et disruptifs, avec des vainqueurs et des perdants à la fois dans le secteur de la technologie et dans l'économie en général.

Tout ça pour ça ! Si je comprends bien, l'avenir est incertain et il y aura des vainqueurs et des perdants.[efn_note]J'ironise, ce qui est facile quand on est assis derrière un ordinateur. Ce papier est absolument passionnant, mais ne sert à mon avis à rien - ou à pas grand chose - pour éclairer vos décisions d'investissement.[/efn_note].

L'âge du désordre est sans doute devant nous. Dans les années qui viennent, simplement extrapoler les tendances passées pourrait être la plus grosse erreur que vous puissiez commettre.

Plus que jamais, s'exposer à la croissance de long terme de l'économie mondiale via un véhicule indiciel largement diversifié à bas coûts vous permettra d'être prêt.e pour toutes les issues possibles.

Extension du domaine de l'ESG (1)

S'il est une prédiction avec laquelle je suis très à l'aise, c'est celle-ci : vous n'échapperez pas à l'ESG dans vos placements. Et pour longtemps. Et c'est tant mieux, à condition que ce ne soit pas le fruit d'un malentendu, par exemple suite à une communication erronée d'un gérant d'actifs.

Comme celle-ci, qui provient d'une société de gestion au demeurant fort honorable.

https://twitter.com/AlphaBetaBlogFR/status/1303724848368300032

Qu'est-ce qui est erroné ? Le terme "financement".

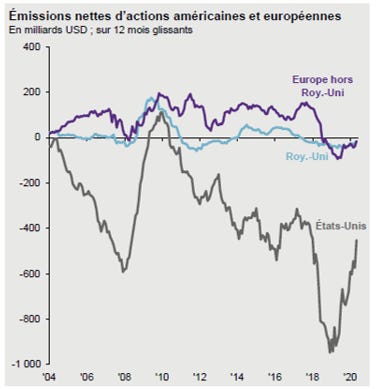

Ca fait bien longtemps que les entreprises cotées ne se financent plus en bourse aux Etats-Unis. En Europe, c'est plus récent, mais c'est également le cas, comme l'indique ce graphique tiré du dernier Guide des Marchés de JPMorgan Asset Management.

Les émissions nettes d'actions sur 12 mois glissants ont été négatives aux Etats-Unis de 2004 à fin juin 2020, sauf pendant une courte période qui a suivi la grande crise financière de 2008/2009, durant laquelle les entreprises ont sollicité leurs actionnaires pour renforcer leurs fonds propres.

Les rachats de leurs propres actions par les entreprises américaines ont été très supérieurs aux émissions d'actions.

Source : JPMorgan Asset Management

Je répète : les entreprises cotées ne se financent plus en bourse.

Elles rachètent leurs actions en bourse. Elles sortent de la bourse, rachetées par les fonds de capital-investissement. Elles empruntent à taux quasi nul.

Mais elles ne se financent plus en bourse, sauf à de très rares exceptions.

Quand un gérant actions achète ou vend une action, il la vend ou l'achète à d'autres investisseurs, qui peuvent également être des gérants actions professionnels, comme lui.

La prochaine fois que votre gérant actions utilisera le terme de "financement" dans son argumentaire, que ce soit pour appuyer un discours lié à l'ESG ou pas, demandez-lui de chiffrer les financements effectivement apportés par son fonds aux entreprises.

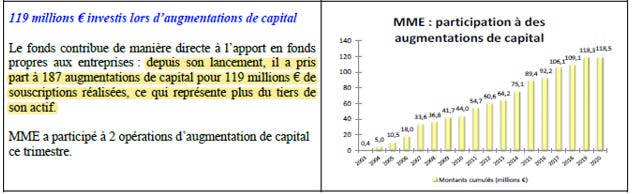

A ma connaissance, seul Moneta Asset Management mentionne cette information dans le reporting de Moneta Micro Entreprises[efn_note]Ce fonds est fermé aux souscriptions depuis le 24 juillet 2009.[/efn_note].

Extension du domaine de l'ESG (2)

Deuxième prédiction, qui n'en est plus vraiment une : une des planches de salut à court terme pour la gestion actions active, ce sont les maintenant célèbres thématiques.

Imaginez un fonds actions qui serait à la fois ESG et thématique. Et, cerise sur le gâteau, qui chercherait à délivrer une performance peu corrélée aux marchés actions.

Vous en rêviez ? BNP Paribas Asset Management l'a fait : le fonds s'appelle BNP Paribas Environmental Absolute Return Thematic Fund et il a été lancé mi-juillet.

https://twitter.com/AlphaBetaBlogFR/status/1303634250252648448?s=20

Le fonds vise "vise à identifier les opportunités parmi les entreprises confrontées ou répondant à des défis environnementaux majeurs." Opportunités à l'achat (la partie "long" du portefeuille) et à la vente (la partie "short" du portefeuille).

Le narratif est extrêmement séduisant (c'est moi qui souligne en italique) :

L'équipe prend des positions longues dans les entreprises les plus prometteuses et innovantes du monde entier sur les marchés de l'énergie, des matériaux, de l'agriculture et de l'industrie, qui apportent des solutions aux défis de la transition environnementale. Ces allocations sont associées à des positions courtes sur des sociétés présentant des modèles d'activité non durables ou technologiquement inférieurs, vulnérables au risque de transition. Les positions courtes sont utilisées à la fois pour couvrir les positions longues et pour générer de l'alpha, et ont un impact positif en augmentant le coût du capital pour les entreprises qui ne parviennent pas à relever les défis environnementaux.

Et comme il peut être délicat de justifier de l'utilité de la partie vendeuse ("short") du portefeuille dans un pays qui a fait des vendeurs à découvert des nuisibles court-termistes empêchant l'establishment des affaires d'en faire (des affaires), les communiquants de BNP Paribas AM ont fait cette trouvaille de l'impact positif de la vente à découvert, qui augmenterait le coût du capital pour les mauvais élèves. En punissant les méchants, on fait le bien, même sur la partie vendeuse à découvert.

On a envie d'y croire.

Et bien entendu,

[c]onformément à la stratégie Global Sustainability de BNPP AM, les principes Environnementaux, Sociaux et de Gouvernance sont pleinement intégrés dans le processus d'investissement du fonds EARTH.

Sinon, dans la même veine, ceci :

https://twitter.com/AlphaBetaBlogFR/status/1301882708860133377?s=20

La société notait les actions des sociétés cotées, les obligations, les fonds, voilà maintenant qu'elle note les prêts.

Prochaine étape : la notation ESG individuelle de chaque être humain ? Je plaisante, mais à peine.

Et à la fin, c'est MSCI qui gagne.

Des nouvelles de H2O AM

On est un peu dans un entre-deux : les transactions sur 7 fonds sont suspendues depuis le 28 août pour une durée prévisionnelle de 4 semaines. La partie contaminée (non liquide) de chaque fonds sera isolée dans un nouveau véhicule cantonné et la partie saine sera de nouveau négociable.

Si ce calendrier est respecté, les transactions sur les fonds allégés des parties contaminées seront de nouveau possibles à compter du lundi 25 septembre.

En attendant, ça part dans tous les sens chez les assureurs, qui n'ont pas brillé par leur réactivité ni par leur transparence.

J'avais mentionné la semaine dernière qu'un de mes contacts ne pouvait faire aucun arbitrage sur son contrat Fortuneo Vie, en raison de la présence de fonds H2O AM dans son portefeuille. Ca s'est débloqué quelques jours après.

https://twitter.com/AlphaBetaBlogFR/status/1303957583234031616

Un autre contact, détenteur d'un contrat Boursorama Vie, a partagé avec moi cette copie d'écran du site Boursorama. Même punition que pour Fortuneo Vie :

Cette suspension bloque momentanément tous les actes de gestion sur les contrats détenant au moins une de ces valeurs.

J'écrivais la semaine dernière que l'assurance vie présentait un intérêt pour contrer les biais comportementaux des investisseurs, car elle introduisait des frictions permettant de freiner les décisions impulsives.

Mais bloquer "momentanément tous les actes de gestion sur les contrats détenant au moins" un des fonds H2O AM suspendus, c'est une friction dont les assuré.e.s se passeraient volontiers.

Sinon, sur le front des performances, ça donne ceci.

Et sur le front des actions non cotées, ça donne cela.

https://twitter.com/AlphaBetaBlogFR/status/1305539513154928640

Cette semaine, j'ai écrit sur les prétendants à la succession du fonds en euros (Le fonds en euros est mort, vive le fonds en euros), et j'ai tenté d'évaluer les dégâts de l'affaire H2O AM pour les détenteurs d'un contrat d'assurance vie étant exposés à un ou plusieurs des fonds suspendus (H2O AM : combien de divisions de veuves de Carpentras ?).

Les produits dont il a été question dans ma semaine Twitter 37 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 37 de 2020. Sayōnara. さようなら.

Photo Marco Zuppone sur Unsplash