Ma Semaine Twitter 26 de 2020

Dan McCrum est un des journalistes de la cellule Investigation du Financial Times qui ont patiemment détricoté la fraude Wirecard. Il s'en explique dans une incroyable vidéo. Ne manquez pas le moment où il parle de l'enquête lancée par la justice allemande pour établir la collusion entre lui, ses collègues et de méchants-vendeurs-à-découvert-qui-osaient-s-en-prendre-au-fleuron-national-de-la-techno. Si ça n'était pas consternant, ça serait hilarant.

Ah, ce n'est pas en France que qui que ce soit s'insurgerait contre les méchants-vendeurs-à-découvert-qui-osent-s-en-prendre-à-nos-fleurons-nationaux.

Je tire mon chapeau à ces journalistes remarquables, qu'on ne retrouve malheureusement plus que dans les rares quotidiens et magazines ayant encore les moyens de payer leur travail (l'investigation coûte cher) : le Financial Times, le New York Times, le Wall Street Journal et The Economist. Ou dans des médias ayant développé des modèles alternatifs, comme ProPublica.

Partout ailleurs, on fait avec les moyens du bord, qui sont de plus en plus limités. C'est le cas pour la presse économique et financière, que j'ai bien connue en France entre 1989 et 2001 pour avoir travaillé dans le secteur[efn_note]D'abord au Groupe Expansion de Jean-Louis Servan-Schreiber puis chez Desfossés International, l'éditeur de La Tribune et d'Investir à l'époque, que LVMH venait de racheter.[/efn_note].

Aujourd'hui, les médias à peu près indépendants couvrent de moins en moins l'actualité économique et financière et les sites de diffusion de l'information[efn_note]Qui n'en est pas.[/efn_note] produite par les fournisseurs et les distributeurs de produits financiers prennent le relais et prospèrent.

Et tout le monde de faire semblant de croire qu'il s'agit de vrais médias. Splendide exemple d'un écosystème qui est sa propre "bulle de filtrage"[efn_note]Le concept de Filter Bubble a été théorisé par Eli Pariser dans son livre paru en 2011, The Filter Bubble: What the Internet Is Hiding from You.[/efn_note].

Pas sûr que ça amène la transparence dont le secteur a pourtant bien besoin.

L'après Covid-19 sera également sanglant pour les médias, et c'est fâcheux.

La semaine dernière, Etienne Dorsay, my man, parlait des vides abyssaux du lundi.

Là, c'est le vendredi caniculaire qui l'inspire. Qui, sinon lui, ose utiliser "matois" dans un tweet ? Dans le même registre, j'aime beaucoup "chafouin" et "papelard", que je vais essayer de distiller dans des tweets futurs.

https://twitter.com/E_Dorsay/status/1276405288288030722?s=20

Comme Etienne, je DETESTE les mots écrits en majuscule. Et aussi l'inflation de points d'exclamation ou d'interrogation (!!! ou ???) , et les inutiles et chafouins[efn_note]Ca y est, j'ai utilisé "chafouin".[/efn_note]3 points (...).

https://twitter.com/E_Dorsay/status/1275766931556044800?s=20

Bienvenue dans ma semaine Twitter 26 de 2020.

L'évangile de la gestion d'actifs selon le BCG

Le Boston Consulting Group publie un rapport annuel sur la gestion d'actifs qui fait partie des lectures intéressantes pour qui s'intéresse au secteur. Un peu trop de novlangue de consultants à mon goût, mais il y a de la matière.

Premier enseignement : ça va bien pour les gérants d'actifs. Les données du BCG, relatives à 100 gérants représentant 52 000 milliards de dollars d'encours, soit plus de 60% du total, montrent que la marge d'exploitation était de 34% en 2019, en baisse d'un point de pourcentage par rapport à 2018.

Si le ratio chiffre d'affaires net/actif net est en baisse depuis 2014 (le chiffre d'affaires étant en hausse de 2% entre 2018 et 2019), le ratio coûts/actif net est également en baisse (les coûts étant quant à eux en hausse de 4% en valeur absolue entre 2018 et 2019).

https://twitter.com/AlphaBetaBlogFR/status/1275760585460891655?s=20

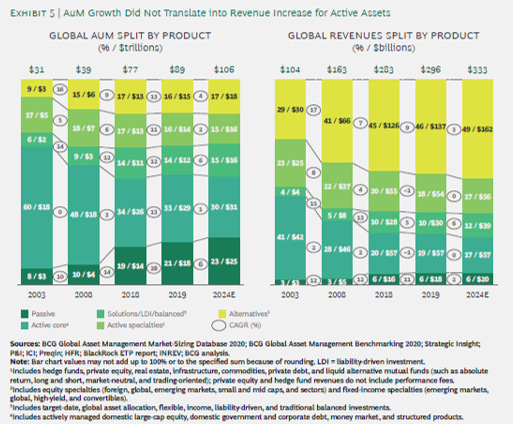

Le rapport montre également que, pour la partie active coeur de portefeuille (Active core), la croissance des encours (+13% entre 2018 et 2019) n'a pas entraîné une croissance équivalente du chiffre daffaires, au contraire (-1%).

On remarquera que les actifs indiciels, en forte hausse à 21000 milliards de dollars à fin 2019, représentent un chiffre d'affaires de 6 milliards de dollars en 2019, contre 19 milliards pour les produits actifs de coeur de portefeuille. Et que le mammouth en termes de chiffre d'affaires, ce sont les stratégies alternatives (46 milliards de dollars en 2019).

Quant ils regardent dans leur boule de cristal, les consultants du BCG sont peu optimistes pour la gestion active "coeur" :

Nous attendons une poursuite de la baisse de la part de la gestion active "coeur" dans les encours et le chiffre d'affaires totaux, les investisseurs étant de plus en plus vigilants sur la vraie valeur apportée par les gérants actifs par rapport à ce qu'ils coûtent.

Les marges, elles, sont clairement à chercher dans les stratégies alternatives. Le graphique ci-dessous représente la prévision du BCG à horizon 2024.

L'axe horizontal (Net revenue margin basis points) indique le ratio chiffre d'affaires net des frais de distribution en points de base des actifs, par stratégie. Plus on est à droite, mieux les produits sont margés. On y trouve les fonds de private equity, les hedge funds, et les fonds de fonds de private equity et les fonds de hedge funds, avec une marge allant de 130 à près de 200 points de base (soit 1,3% à près de 2% des encours).

Sur l'axe vertical figure la croissance des actifs en pourcentage entre 2019 et 2024. On notera, à titre anecdotique car les prévisions de croissance des actifs sont à peu près aussi fiables que les prévisions boursières, que la croissance attendue des actifs des hedge funds est à peu près nulle.

La taille des bulles est proportionnelle aux actifs de la stratégie.

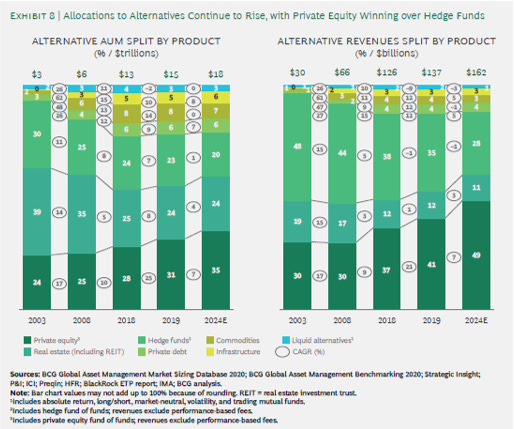

Les auteurs de l'étude s'intéressent également à la révolution des stratégies alternatives, et montrent la montée en puissance du private equity, qui est très largement devant les hedge funds, tant en termes d'encours (31% du total des stratégies alternatives en 2019 contre 24% pour le private equity) que de chiffre d'affaires (41% du total en 2019 contre 12% pour le private equity).

J'y ai cru, puis je n'y ai plus cru

ACATIS est une société de gestion indépendante allemande fondée et dirigée par le Dr Henrik Leber. Ce dernier est un stock picker expérimenté de 63 ans. Il s'est livré à un exercice inattendu après la débâcle Wirecard : il a expliqué la façon dont son point de vue sur la société cotée a évolué au fil du temps.

Il a d'abord fait confiance et a investit dans Wirecard via le fonds ACATIS Aktien Global Fonds[efn_note]"La philosophie d'investissement du fonds ACATIS Aktien Global vise à une appréciation des valeurs à long terme. La gestion du fonds se base sur la politique d'investissement efficace de Warren Buffett."[/efn_note].

https://twitter.com/AlphaBetaBlogFR/status/1275813077422952448?s=20

ACATIS a continué ses investigations après la vente, et a rapidement découvert des éléments troublants, qui ont rappelé à Hendrik Leber de mauvais souvenirs (il avait investi à perte dans Enron, et avait pu sortir à temps de Parmalat). Hendrik Leber s'en explique avec une transparence peu commune.

Ca, c'est la gestion active comme je l'aime : on commet des erreurs, on s'en explique et on essaie d'en tirer des enseignements.

Regardez, c'est utile. Même un gérant très expérimenté peut succomber à la tentation d'un bon storytelling.

Leber est un exemple à suivre d'urgence pour les gérants ayant cru à l'histoire Wirecard : il est tout à fait normal de se tromper. Il ne me semble pas acceptable de ne pas en parler.

Ils nous vendront la corde avec laquelle nous les pendrons

C'est ce qu'aurait déclaré Lénine à propos des capitalistes, mais c'est une remarque apocryphe.

Les acteurs de la finance, parfois, vendent aussi à leurs clients la corde avec laquelle ils seront pendus. Métaphoriquement bien sûr.

Comment ? En enrobant leur communication d'un magnifique écran de fumée. J'aime beaucoup le mot anglais pour cela : "obfuscation". Ca a plus de cachet que l'infâme "enfumage". Et pourtant, il s'agit bien d'enfumage.

Jugez-en, c'est du vécu personnel.

https://twitter.com/AlphaBetaBlogFR/status/1276170356160630784?s=20

Mes nouveaux avantages sont détaillés :

La gratuité sur tous vos paiements et retraits à l’étranger, quel que soit le pays ou la devise. La mise à disposition d’espèces gratuitement, partout dans le monde. Pratique en cas de perte, oubli ou vol de votre carte bancaire.

Les conditions pour continuer à bénéficier de la gratuité du compte courant ne changent pas, et elles sont rappelées dans le courrier électronique :

Il vous suffit de verser 1 200 €/mois sur votre compte courant ou de totaliser 5 000 € d’épargne sur l’ensemble de vos comptes <MaBanqueSiPeuTransparente>.

Ah, je suis aussi informé de façon anodine que si ces conditions ne sont pas réunies, les frais de tenue de compte mensuels seront de 10 euros à compter du 1er septembre .

Il n'est écrit nulle part que ça correspond à un... doublement des frais de tenue de compte : +100%.

Et rien, même pas une note de bas de page dans une taille de caractère illisible pour m'informer de cette évolution.

Transparence, quand tu ne nous tiens pas. Alors qu'il s'agit d'un acteur en ligne. Mais qui émane d'un acteur financier tout ce qu'il y a de traditionnel à l'origine.

Certains acteurs nés sur internet, comme le roboadvisor Wealthfront aux Etats-Unis, jouent de ce tragique défaut de transparence de leurs concurrents traditionnels. Les ficelles en matière de storytelling ont beau être grosses, ces acteurs sont néanmoins bien plus transparents que les dinosaures.

Wealthfront a été fondé en 2011 par Andy Rachleff et Dan Carroll pour "démocratiser l'accès à un conseil financier sophistiqué".

https://twitter.com/AlphaBetaBlogFR/status/1276545763095371777?s=20

Près de 10 ans après son lancement, la société se dote d'un nouvel énoncé de mission (ma traduction libre, l'original est ci-dessus) :

Notre mission est de construire un système financier qui favorise les clients, pas les institutions.

Mais encore ?

Favoriser les clients plutôt que les institutions, ça veut dire mettre les intérêts des clients devant ceux des actionnaires. Toutes les institutions financières disent qu'elles le font, mais aucune ne le fait réellement, car leur modèle d'affaires ne le leur permet pas.

Pour réaliser sa mission, Wealthfront ambitionne donc de réinventer la banque, cette industrie qui facture des frais de tenue de compte, des agios et qui ne rémunère pas l'épargne de ses clients.

Méchantes banques qui

n'ont pas été créées pour bénéficier à leurs clients –mais qui ont été créées pour bénéficier aux banques. Résultat, le système bancaire actuel ne met pas les clients et leurs besoins au premier plan. Au lieu de cela, les banques vous forcent à payer pour des agences démodées dans lesquelles vous n'allez plus via des frais peu clairs, cachés et sans fin.

Méchant Jamie Dimon, le patron de JPMorgan, à qui un journaliste a demandé comment il allait compenser la baisse de chiffre d'affaires liée à la baisse des taux d'intérêt, et qui répondit : "en créant de nouveaux types de frais".

Et Rachleff de demander, chafouin : "imaginez-vous Jeff Bezos répondre ceci ?"

Roulement de tambour, le storytelling bat son plein :

Pour favoriser les gens, les sociétés de services financiers vont devoir construire des applications agréables à utiliser. C'est seulement par le biais des applications que l'on peut faire baisser le coût de fourniture d'un service suffisamment pour pouvoir gagner de l'argent avec les clients plutôt qu'à leurs dépens.

Bon, je ne sais pas si je préfère l'enfumage de ma banque en ligne ou le storytelling de Wealthfront.

Je vote pour la transparence.

La transparence ? On est pour. Pour les autres.

Décidément, on n'en sort pas de cette transparence. Il faut dire qu'elle fait vraiment défaut dans le secteur des services financiers.

Je suis depuis des années membre du jury des excellentes Coupoles de la distribution, créées par Instit Invest. Ce dernier ayant été racheté par le groupe Agefi, c'est sous l'égide de ce dernier que l'aventure se poursuit.

Ces Coupoles s'adressent aux acteurs de la distribution de produits financiers et sont décrites ici.

J'ai remis le prix dans la catégorie Transparence (ben oui, c'est une espèce d'idée fixe chez moi). Et j'ai partagé la perplexité du jury : si nous n'avons eu aucune peine à distinguer un vainqueur, multirécidiviste, qui s'est créé sur la notion-même de transparence pour de différencier des acteurs traditionnels, nous avons été bien en peine de trouver des dossiers de candidature dignes de monter sur le podium.

Pour tous les autres prix, nous avions 3 nommés : les 3 meilleures notes.

Pour la catégorie Transparence, nous avons décidé - ce qui ne s'était jamais produit dans le passé - qu'aucun des dossiers, à l'exception de celui du vainqueur, ne répondait à nos attentes en matière de transparence.

C'est très inquiétant.

Bien entendu on peut sauter sur sa chaise comme un cabri en disant "transparence !", "transparence !", "transparence !". Mais c'est mieux quand on est effectivement transparent.

Yomoni l'a emporté haut la main. Dommage que la concurrence ait été à la fois aussi faible et aussi peu nombreuse.

J'ai un peu fait le clown pendant la remise de ce prix, mais ce que je dis est diablement sérieux.

Voici les résultats complets des Coupoles 2020. La vidéo de la cérémonie virtuelle est là.

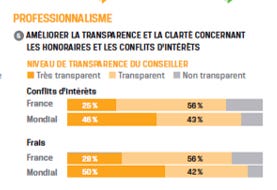

Lors de la remise du prix dans la catégorie Transparence, j'ai fait référence à une étude de CFA Institute sur la confiance dans les acteurs du secteur financier (Earning Investors' Trust). Cette étude, conduite dans 15 pays (dont la France) fin 2019, a interrogé des investisseurs privés détenant plus de 100 000 dollars d'actifs financiers et des investisseurs institutionnels.

Les investisseurs privés ont été interrogés sur la transparence de leur conseiller financier en matière de frais : au niveau mondial, 50% des répondants considèrent que leur conseiller est très transparent en la matière. Pour la France, ce pourcentage tombe à 28%.

Source : CFA Society France et CFA Institute

Cette étude, très riche, est accessible ici. Si vous souhaitez en avoir une synthèse commentée, CFA Society France a récemment organisé un webinar avec Rhodri Preece, CFA, de CFA Institute[efn_note]Je suis membre de CFA Society France et de CFA Institute.[/efn_note]. J'ai quant à moi commenté le volet français de l'étude.

C'est là.

Sans transparence, pas de confiance.

La religion de la Value

Je parle ici régulièrement des souffrances des fidèles de la chapelle Value Investing. Ces afiocionados de Warren Buffett qui relisent régulièrement les ouvrages fondateurs du père fondateur Benjamin Graham (1894-1976).

Comme The Intelligent Investor, ou encore Security Analysis, co-écrit avec David Dodd (1895-1988).

DFA (Dimensional Fund Advisors) est une société de gestion créée il y a 39 ans aux Etats-Unis par David Booth et Rex Sinquefield.

Spécialiste du style Value, DFA gère ses fonds selon un modèle quantitatif pour les exposer à des facteurs reconnus par la recherche universitaire : la Value et les petites et moyennes capitalisations.

Les fonds sont quasi-indiciels, les indices étant propriétaires. De plus, DFA accorde une grande importance à minimiser l'impact de ses transactions sur le marché, et trade de façon assez discrétionnaire.

DFA gérait 454 milliards de dollars à fin mars 2020.

Les valeurs de type Value sous-performant les valeurs de croissance depuis 2008, DFA est sous pression, et son dirigeant, Gerard O'Reilly, est parti à l'offensive après la déroute de janvier-avril 2020, notamment pour les valeurs les plus décotées (Deep Value).

https://twitter.com/AlphaBetaBlogFR/status/1275458598836097026?s=20

Le message : le mois de mars a été très dur, mais nous restons fidèles à notre approche systématique, fondée sur les travaux de Fama et French (qui sont toujours présents au conseil d'administration de la société).

Conclusion de Liam Kennedy, le journaliste d'IPE Magazine :

Les beaux jours de la Value reviendront peut-être. Si le statut de la Value - être une des grandes idées en matière de placement - n'est pas remis en cause, il n'est pas certain que les investisseurs gardent la foi en elle.

Quant au chroniqueur de la rubrique Buttonwood de The Economist, il pose une question iconoclaste, mais peut-être pas si iconoclaste que cela :

https://twitter.com/AlphaBetaBlogFR/status/1276798673595314177?s=20

Le journaliste rappelle la sous-performance de la Value depuis 2008, et la trajectoire boursière spectaculaire des valeurs de croissance que sont Google, Amazon et Facebook aux Etats-Unis, Alibaba et Tencent en Chine, caractérisées par l'effet de réseau ("network effect") : plus de consommateurs les utilisent, plus elles sont utiles à d'autres consommateurs.

Et le journaliste de conclure son article par cette affirmation :

Sélectionner les actions sur la base d'un ratio cours/fondamentaux bas conduit probablement à sélectionner des valeurs dont l'avenir est derrière elles plutôt que d'identifier le succès futur.

Ca ressemble à l'enterrement de la Value, ce qui me semble à la fois audacieux et présomptueux.

On verra si cette fois, c'est différent. Je n'en suis pas certain.

Cette fois, c’est différent : Huit siècles de folie financière est un livre de Carmen Reinhart et Kenneth Rogoff (en anglais, This Time Is Different: Eight Centuries of Financial Folly). Reinhart vient d'être nommée économiste en chef de la Banque Mondiale.

Les produits dont il a été question dans ma semaine Twitter 26 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 26 de 2020. Sayōnara. さようなら.

Illustration : Norman Rockwell - Norman Rockwell Visits a Country Editor [1946]