Ma Semaine Twitter 25 de 2020 en zone verte

En juin 2019, nous avons appris que le Groenland avait perdu deux milliard de tonnes de glace en une journée.

En juin 2020, que feriez-vous si vous aviez égaré 1,9 milliard d'euros ? C'est le problème auquel fait face Wirecard, la société allemande spécialiste des paiements longtemps adulée par de nombreux investisseurs, privés comme professionnels, qui pourrait bien n'être qu'une gigantesque fraude.

Depuis 2015, les interrogations se sont multipliées sur une société créée en 1999, cotée à la bourse de Francfort en 2005, et présente dans l'indice DAX 30 depuis 2018.

Les sceptiques ? Les suspects habituels : des vendeurs à découvert, qui font souvent un travail d'analyse que ne font pas tous les gérants traditionnels, des journalistes, notamment Dan McCrum et Olaf Storbeck , ainsi que Stefania Palma et Paul Murphy, tous du Financial Times.

Les réactions de Wirecard, du régulateur allemand, la Bafin, de la justice allemande et de la plupart des médias allemands aux interrogations des sceptiques ont été étonnantes : tous unis derrière le champion national des paiements numériques. Circulez, il n'y a rien à voir.

Les journalistes du FT ont même été accusés de conspirer avec les vendeurs à découvert pour abattre le trésor national technologique allemand.

La Bafin a été jusqu'à interdire provisoirement les ventes à découvert sur l'action Wirecard en février 2019, suite à une nouvelle révélation sur une filiale de Wirecard à Singapour. Avec l'approbation de l'ESMA, le régulateur européen (c'est ici, et ça vieillira très mal).

Jeudi 18 juin, le château de cartes a commencé à s'effondrer (évolution du cours sur 5 jours, copie d'écran faite le 22 juin à 16 heures).

Lisez donc ce thread de DonutShorts sur Twitter, qui fournit une excellente synthèse de l'affaire Wirecard.

https://twitter.com/DonutShorts/status/1273690362608078848?s=20

Certains gérants actifs, en dépit des multiples alertes, ont continué à faire confiance au management de Wirecard.

Pour les plus gros d'entre eux (DWS, la filiale de gestion d'actifs de Deutsche Bank, qui a investi plus d'un milliard d'euros dans Wirecard), le choc sera rude mais pas mortel.

Les premières réactions dans la presse des gérants restés fidèles à Wirecard sont à proprement parler hallucinantes, en particulier celle de Tim Albrecht, de DWS.

https://twitter.com/WillemKadijk/status/1274973181120581633?s=20

C'est presque aussi laid que quand Trump dit : "I don't take responsibility at all."

Du même Tim Albrecht, cette puissante réflexion : "la chute de Wirecard abîme l'image de la gestion active." On ne peut décidément rien lui cacher.

https://twitter.com/Fprofessionell/status/1275027108440530944?s=20

Je crains que cette chute ne soit également très mauvaise pour son bonus (auquel il a déclaré renoncer dans un entretien paru dans la Frankfurter Allgemeine Zeitung) et je fais le pari que Tim Albrecht ne sera plus chez DWS à la fin de l'été.

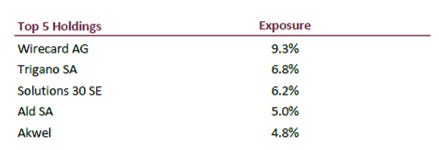

Pour des acteurs de plus petite taille, comme Alken Asset Management (voir ci-dessous), le rebond sera beaucoup plus délicat, voire impossible.

C'est l'équation impossible de la gestion active : pour surperformer, il faut être très différent des indices. Donc avoir des convictions et prendre des paris marqués. Parfois, ces paris s'avèrent désastreux. C'est la dure règle du jeu.

Ben Carlson, CFA, qui blogue à A Wealth of Common Sense, a récemment publié Don't Fall For It: A Short History of Financial Scams, livre dans lequel il chronique les grandes arnaques financières, de John Law à Madoff en passant par Enron.

Après la chute de Wirecard, des nouvelles du Vexin.

Le catalpa est en fleur. La récolte de nos trois cerisiers est historique. Pareil pour les framboises. Les groseilles sont mûres. Il restait des fraises. Les tomates et les courges poussent à vue d'oeil. Les premières courges seront là dans 2 ou 3 semaines. Seule déception : les radis. Le sol est trop lourd.

A peine descendu de mon nuage du Vexin (mon jardin, dans lequel j'ai passé 2 jours de pur bonheur), voilà qu'Etienne Dorsay me ramène brutalement sur terre.

https://twitter.com/E_Dorsay/status/1274963194948341762?s=20

Bienvenue dans ma semaine Twitter 25 de 2020.

Comment devenir millionnaire ?

Ludovic Phalippou est professeur à la Saïd Business School de l’Université d’Oxford. Il s'intéresse de près au private equity auquel il a consacré un livre : Private Equity Laid Bare.

Il vient de publier un papier de recherche qui fait du bruit dans Landerneau.

https://twitter.com/AlphaBetaBlogFR/status/1272438697472995328

Phalippou fait de nombreuses hypothèses, en raison de l'impossibilité d'accéder à des données publiques. Il donne accès aux données et aux calculs.

Ses calculs montrent que les fonds de private equity (il s'est intéressé aux fonds de LBO, à savoir ce que l'on appelle le capital-investissement en français, qui rachète avec de l'endettement des sociétés mûres) ont délivré aux investisseurs les mêmes performances nettes de frais que celles des marchés publics depuis au moins 2006, tout en empochant 230 milliards de dollars de commission de performance ("carried interest").

Tout ça pour ça ? Mais alors, pourquoi le capital-investissement est-il présenté comme le Graal pour les investisseurs ?

Pourquoi les administrateurs des fonds de pension, les équipes de gestion, les gérants externes, les consultants, ne sont-ils pas conscients de ces résultats ? Parce que leur revenu dépend de leur aveuglement ? Affirmer que les performances nettes des fonds de capital-investissement sont supérieures à celles des fonds investissant sur les marchés publics est la condition sine qua non pour pouvoir continuer à faire vivre au moins 100 000 personnes. L'importance de cette condition explique peut-être pourquoi la mantra "Le private equity surperforme", répétée par tant de personnes qui travaillent dans ou pour le secteur, est presque devenue un acte de foi religieuse. Le seul fait de la remettre en cause est considéré comme une hérésie : soit vous y croyez et vous êtes des nôtres, soit vous doutez de l'existence d'une surperformance et vous êtes un ennemi.

Le papier de Phalippou fournit une synthèse des différentes méthodes pour évaluer et comparer la performance des fonds de private equity : calcul de la NPV (Net Present Value, Valeur Actuelle Nette), approche PME (private market equivalent).

La NPV est le ratio de la valeur présente des distributions de capital et de la valeur présente des investissements, le taux d’actualisation étant un indice boursier pertinent.

Ce dernier a longtemps été l’indice S&P 500, le private equity américain étant majoritairement actif aux Etats-Unis. Aujourd’hui, du fait l’internationalisation des activités de certains fonds, on utilise aussi le MSCI World. Et pour les fonds focalisés sur les Etats-Unis, l’indice Russell 2000 des petites et moyennes valeurs.

Phalippou mentionne les limites des différents indices et utilise parfois comme benchmark pour ses calculs un fonds de petites capitalisations (celui de T. Rowe Price) ou de micro-cap (celui de DFA).

Le papier de Phalippou permet également de comprendre la différence fondamentale en matière de données entre les fonds investissant dans des actifs cotés et les fonds de private equity : pour les premiers, les bases de données sont exhaustives (Morningstar ou Bloomberg par exemple), ces fonds ayant l’obligation d’être enregistrés auprès d’un régulateur et de diffuser de l’information dès qu’ils existent.

Pour les fonds de private equity, l’accès à l’information est beaucoup plus délicat : pas d’obligation de reporting, les sociétés de gestion choisissent ou pas d’alimenter les bases de données en information, à leur discrétion. Les bases de données (Phalippou mentionne Preqin, Burgiss et Cambridge Associates) sont donc incomplètes et leur accès est de surcroît onéreux.

Le papier de Phalippou est très riche, beaucoup trop pour être résumé dans le cadre de cette semaine Twitter. Il y rappelle les lacunes du TRI (taux de rendement interne) depuis l’origine[efn_note]Since-inception IRR en anglais.[/efn_note], qui est pourtant la mesure imposée par les normes GIPS (GIPS Standards), qui font référence en matière de mesure de performance chez les investisseurs institutionnels.

La principale lacune du TRI, c’est qu’il postule qu’un cash-flow initial est réinvesti avec la même rentabilité. Dès lors que la rentabilité initiale est élevée, les suivantes le sont aussi.

J’ai appris en le lisant que le fonds de dotation de l’Université Yale, qui investit depuis très longtemps dans des fonds de private equity (à la fois des fonds de venture capital et des fonds de LBO) refusait de divulguer ses résultats en termes de MoM (Multiple on Money, Multiple des capitaux investis), une des mesures de performance. De nombreux acteurs du private equity s’appuient abondamment sur ce fonds de dotation pour vanter les mérites de leurs fonds.

Problème : il n’y a qu’un David Swensen (l’homme à la tête du fonds de dotation de Yale depuis 1985). Et il a accès à la crème de la crème du private equity.

Je ne saurais trop vous inviter à lire avec attention le papier de Phalippou. Il n’est pas très long (34 pages), mais fort utile pour être mieux armé pour sélectionner des fonds de private equity.

Vous y verrez que Phalippou a fait réagir les grands acteurs du secteur à son papier avant la publication. Les réponses de certains d’entre eux sont très vives, voire menaçantes.

Par exemple, celle de KKR :

Votre papier de recherche isole la phrase ci-après extraite de notre rapport 10-k de 2019 pour la critiquer à plusieurs reprises. Nous émettons les plus vives objections quant à la façon dont vous avez tiré cette phrase de son contexte et nous prenons très au sérieux la conclusion que vous en tirez, selon laquelle nous présenterions "des informations conduisant à une conclusion erronée, sans avoir menti." Vous voudrez bien retirer cette allégation non prouvée et fausse de votre papier.

Phalippou (et bien d'autres, par exemple Preston McSwain) rappelle comment de nombreuses sociétés de gestion spécialisée dans le private equity présentent des performances calculées selon des méthodologies contestables.

Qu'en disaient Warren Buffett et Charlie Munger lors de l'assemblée générale 2019 de Berkshire Hathaway ?

Buffett :

Nous avons vu un certain nombre de propositions de fonds de private equity dans lesquelles les performances n'étaient pas calculées d'une manière que je considère honnête[efn_note]"We have seen a number of proposals from private equity funds where the returns are really not calculated in a manner that I would regard as honest."[/efn_note].

Munger :

Tout ce qu'ils [les acteurs du private equity] font, c'est de mentir un petit peu pour attirer l'argent[efn_note]"All they're doing is lying a little bit to make the money come in."[/efn_note].

Comme l'écrit Ben Carlson, CFA, de l'excellent blog A Wealth of Common Sense :

https://twitter.com/AlphaBetaBlogFR/status/1273978850263699457?s=20

La discussion ne fait que commencer, et elle va faire rage. Hélas, elle est très technique, et ne se prête pas à la pédagogie, car l'époque est friande de rapidité, de simplicité et de clashes.

Les menteurs mentiront sans mentir si leurs présentations sont validées par des équipes de conformité sérieuses. Les performances présentées seront irrésistibles. Et comme les vendeurs sont rémunérés par les fournisseurs de produits, n'attendez pas d'eux qu'ils soulèvent le capot pour vous.

Caveat Emptor.

De David Swensen, le patron du fonds de dotation de Yale, on pourra lire ces deux ouvrages remarquables, on n'oubliant jamais que ce fonds de dotation est unique, et qu'il y a fort à parier que ni vous, ni votre conseiller n'avez les compétences ni l'accès aux meilleures expertises de Swensen et ses équipes.

Tout d'abord, le livre axé sur la gestion institutionnelle : Pioneering Portfolio Management: An Unconventional Approach to Institutional Investment.

Puis le livre axé sur l'investisseur non professionnel : Unconventional Success: A Fundamental Approach to Personal Investment.

Et si on parlait des frais ?

Je n'ai jamais compris (quoique je la comprenne très bien du point de vue de l'intermédiaire) la réticence qu'ont les épargnants à parler d'argent avec leur intermédiaire financier.

Comme peu de gens vivent d'amour et d'eau fraîche, il faut pourtant bien que les intermédiaires se rémunèrent, non ?

C'est dire si j'applaudis de toutes mes mains toute initiative visant à faire la transparence sur les frais[efn_note]Dans le cadre des Coupoles de L'Agefi, je remettrai en tant que membre du jury le prix dans la catégorie Transparence lors d'une cérémonie virtuelle débutant à 11 heures le vendredi 26 juin. Inscription ici.[/efn_note].

Par exemple celle du site Moneyvox (ex cBanque), qui a essayé d'estimer le coût annuel des frais sur versement perçus en assurance vie.

https://twitter.com/AlphaBetaBlogFR/status/1272801086898872320

Benoît Léty rappelle que

Les frais sur versement, aussi appelés « frais d’entrée », sont la première couche du millefeuille de frais de l’assurance vie.

En segmentant l'univers de l'assurance vie en 4 types de contrats, grand public, patrimoniaux, banque privée et contrats en ligne, en faisant pour chacune des familles des hypothèses de frais sur versement moyens (respectivement 2,81%, 2,48%, 2,2% et 0%) et en estimant les versements réalisés en 2018 par type de contrat, Moneyvox arrive à la somme de 3,575 milliards d'euros au titre des frais sur versement en 2018.

C'est beaucoup d'argent.

Je ne suis pas totalement opposé au principe d'une commission, dès lors qu'elle est versée pour solde de tout compte (comme celle que vous versez à l'agence immobilière à qui vous confiez un mandat de vente).

Mais quand vous continuez de payer pendant toute la durée de votre placement, via des rétrocessions de frais divers à votre intermédiaire, qui n'a souvent de conseiller que le nom, j'ai du mal à comprendre ce que rémunère la commission perçue au titre des frais sur versement.

Si cette commission rémunère l'accompagnement lors de la souscription, pourquoi ne pas faire payer des honoraires ponctuels correspondant à cette seule prestation ?

Pourquoi faut-il payer pour entrer dans le magasin de l'assurance vie ?

L'étude complète de Moneyvox est ici.

Parlons d'argent, parlons des frais. Parce que c'est votre argent et que c'est vous qui payez les frais.

Et si on changeait les avertissements légaux ?

Joe Wiggins, CFA, édite le remarquable blog Behavioural Investment, qui parle de finance comportementale.

Dans un récent post, il est revenu sur une étude passionnante cherchant à mesurer en laboratoire si les investisseurs étaient plus sensibles à la (bonne) performance passée ou aux frais.

Lisez, la conclusion de cette étude est que la (bonne) performance passée a plus d'impact dans le choix d'un produit de placement.

Ce qui m'a intéressé pour cette semaine Twitter, c'est la suggestion de Wiggins : et si on modifiait le texte de l'avertissement obligatoire sur toute communication relative à un produit de placement, pour rappeler aux investisseurs l'importance trop souvent négligée des frais ?

https://twitter.com/AlphaBetaBlogFR/status/1273586262226526208?s=20

Je le rappelle :

Les performances passées ne préjugent pas des performances futures.

Et immanquablement, quelle que soit la taille de la police de caractères, l'investisseur achète la performance passée que son conseiller lui conseille.

Je me lance :

Les performances passées ne préjugent pas des performances futures. Les frais déduits de manière invisible de la valeur de votre placement viennent en déduction de la performance qui vous revient. Plus les frais sont élevés, moins la performance qui vous revient est faible.

Je suis preneur de toute proposition. M'écrire via la rubrique Forum de ce blog.

Voici ce que propose Sébastien d'Ornano, le président de Yomoni, société de gestion qui a mis la transparence en matière de frais au coeur de son offre. Il a été encore plus explicite que moi, mais sa proposition risque de ne pas plaire au régulateur.

https://twitter.com/sebdornano/status/1273968794046783488?s=20

Pourquoi il ne faut pas jouer avec le feu

J'ai parlé la semaine dernière de ces sociétés américaines qui se sont mises sous la protection du régime des faillites, et dont l'action a connu des hausses phénoménales : Hertz, JC Penney, Pier 1, Chesapeake Energy et GNC.

Le pari des spéculateurs disciples de Davey the Day Trader ? Massacrées au fur et à mesure que la faillite approchait, ces actions ne peuvent que rebondir, car une société ne peut pas ne rien valoir, n'est-ce pas ?

C'est bien entendu faux : si le passif est supérieur à l'actif, la société est mise en liquidation, et ses actionnaires, qui sont les moins prioritaires lors de la liquidation, n'auront plus que leurs yeux pour pleurer. L'action ne vaudra plus rien.

Greg Obenshain de Verdad Capital a étudié la performance des actions des sociétés les plus mal évaluées par les marchés de crédit. Les résultats sont édifiants : mieux vaut ne pas jouer avec le feu.

https://twitter.com/AlphaBetaBlogFR/status/1272559497131638786

Il a étudié la relation entre les obligations et les actions d'une même société en fonction de la notation crédit de cette société et/ou de la valeur de cotation de l'obligation entre le 31 décembre 1995 et le 30 mai 2020.

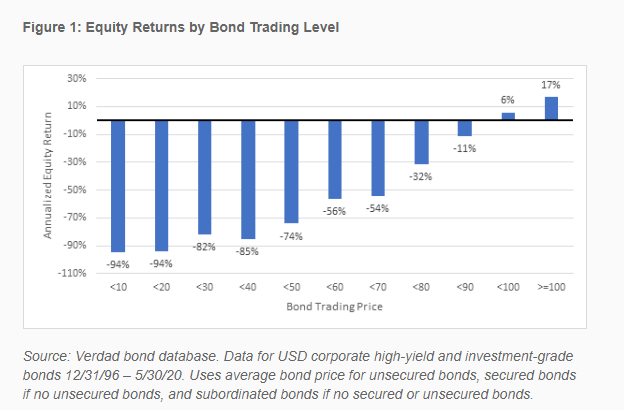

Voici d'abord la performance annualisée de l'action en fonction de la cotation de l'obligation de la société (axe horizontal, en pourcentage du nominal de 100).

Pour les obligations cotant moins de 10% du nominal, c'est-à-dire dont les marchés de crédit estime que la société émettrice est en grande détresse, la performance annualisée de l'action est de -94%. Jusqu'à une cotation inférieure à 90% du nominal, la performance de l'action a été négative, mais généralement croissante.

Pour les actions dont l'obligation cotait plus de 90% du nominal, c'est-à-dire dont les marchés de crédit estime que la société émettrice présente de très faibles risques de défaut, la performance annualisée de l'action a été positive.

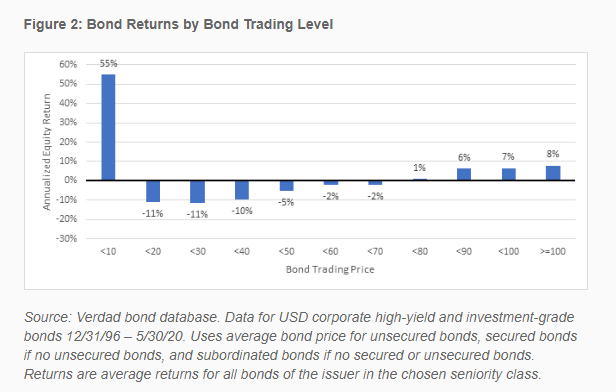

Qu'en est-il de la performance (future) de l'obligation en fonction de son niveau de cotation ? Les obligations les plus en détresse (cotant moins de 10% du nominal) ont offert en moyenne une excellente performance annualisée : 55%. Attention, ça concerne peu de titres et la variabilité est extrême. On est ici dans le domaine des spécialistes de la dette ultra spéculative ("distressed debt").

Entre 20 et 70% du nominal, la performance de l'obligation a été négative.

A partir de 80% du nominal, la performance annualisée de l'obligation est positive et croissante.

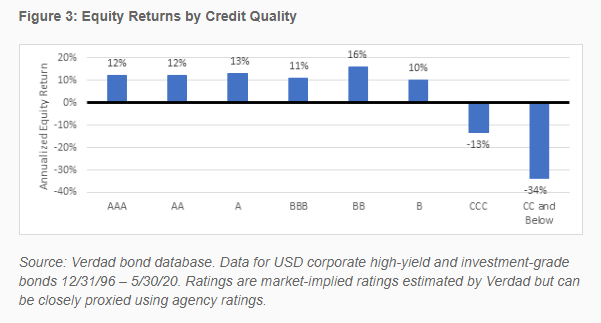

Quand on met en parallèle notation de crédit déduite du niveau de cotation de l'obligation et performance de l'action, cette dernière est positive pour toutes les notations entre AAA (la meilleure note) et B, très négative pour les titres notés CCC et très, très négative pour les titres notés CC et moins.

Je rappelle que le haut rendement commence à BB (qui est la notation déduite du niveau de cotation de l'obligation pour laquelle la performance future de l'action a été la plus élevée).

Greg Obenshain rappelle en conclusion que la dette est une arme à double tranchant pour les entreprises : elle permet d'améliorer la performance de l'action, jusqu'à ce qu'elle atteigne un poids trop important au-delà duquel elle magnifie les pertes.

Les 180 000 spielers de Robinhood qui se sont rués sur l'action du loueur Hertz (HTZ) vont-ils faire mentir Obenshain ? J'en doute (en vert, échelle de droite, le nombre de clients de Robinhood détenant des actions HTZ, en rose, l'évolution du cours de l'action, source Robintrack).

Trop de conviction peut nuire à votre fonds

Nicolas Walewski a créé Alken Asset Management après avoir été le gérant star de la filiale de gestion d'actifs de la banque Syz en Suisse.

C'est un stock picker à fortes convictions, spécialiste des actions européennes.

Voici comment il était décrit par sur le site sicavonline en mars 2015 (que certains articles vieillissent mal).

Il faut avant tout avoir en tête que les performances de son fonds sont bâties sur la qualité de sa recherche. Et la recherche ne se résume pas qu'à descendre des bilans. La recherche englobe la quête de la meilleure information possible.

Et ceci :

C'est avant tout un pragmatique qui n'hésite pas à changer de point de vue quand il le juge nécessaire.

Manifestement, il n'a pas été pragmatique au point de changer de point de vue sur Wirecard, au moins jusqu'à fin mai.

https://twitter.com/AlphaBetaBlogFR/status/1273622415088799745?s=20

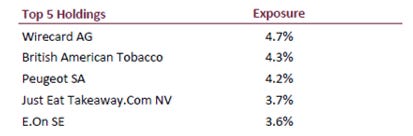

Au 29 mai 2020, Wirecard représentait 10% de l'actif de Alken Fund European Opportunities (829 millions d'euros d'encours). C'était la plus grosse position. D'après Quantalys, ce fonds est référencé dans 179 contrats d'assurance vie.

Au 29 mai 2020, Wirecard représentait 4,7% de l'actif de Alken Fund Absolute Return Europe (260 millions d'euros d'encours). C'était la plus grosse position. D'après Quantalys, ce fonds est référencé dans 163 contrats d'assurance vie.

Au 29 mai 2020 donc, Wirecard représentait 9,3% de l'actif de Alken Fund Small Cap Europe (125 millions d'euros d'encours). C'était la plus grosse position. D'après Quantalys, ce fonds est référencé dans 12 contrats d'assurance vie.

Au 29 mai 2020, Wirecard représentait 9,1% de l'actif de Alken Fund Continental Europe (69 millions d'euros d'encours). C'était la plus grosse position. D'après Quantalys, ce fonds n'est référencé dans aucun contrat d'assurance vie. Ouf.

Le 19 juin 2020, Wirecard pesait 0,04% de l'actif de l'ETF iShares MSCI Core Europe, qui réplique l'indice MSCI Europe.

Un gérant actif actions européennes a plusieurs choix possibles :

Ne pas détenir Wirecard.

Détenir Wirecard en le sous-pondérant.

Détenir Wirecard dans les mêmes proportions que l'indice.

Détenir Wirecard en le surpondérant.

Manifestement, Alken AM a fait le choix de surpondérer massivement. Ca a payé dans le passé. Ca ne paie plus depuis jeudi dernier. Si la société n'a pas vendu tout ou partie de ses positions avant le 18 juin, elle pourrait avoir du mal à s'en relever.

Quant aux conseillers qui ont recommandé un ou plusieurs fonds Alken AM à leurs clients, j'espère qu'ils ont bien suivi la saga Wirecard depuis 2015 et qu'ils savaient que c'était le pari le plus marqué de la société de gestion.

J'allais oublier H2O AM

Il ne faudrait pas que la ténébreuse affaire Wirecard me fasse perdre de vue H2O AM.

Les 8 fonds que je suis poursuivent leur chemin vers la rédemption.

https://twitter.com/AlphaBetaBlogFR/status/1275096212190965760?s=20

Mais on ne peut pas dire que la société ait amélioré ses pratiques en matière de reportings : le 22 juin 2020, seuls 3 des 8 fonds avaient un reporting à fin mai sur le site de la société de gestion : Multiequities, Multistrategies et Vivace. A savoir les 3 fonds les plus abîmés. Pour 2 d'entre eux, il avait fallu attendre très longtemps la mise en ligne du reporting à fin mars.

Cette fois, c'est l'inverse : c'est la mise en ligne des reportings des fonds les moins abîmés qui tarde. Je n'y comprends rien.

Par ailleurs, j'attends avec impatience des nouvelles de la vente des titres non cotés détenus par Multiequities et Multistrategies. Si vous aviez manqué cet épisode, je rappelle qu'il s'agit d'actions de sociétés non cotées détenues par l'investisseur allemand Lars Windhorst, et d'obligations émises par certaines de ces sociétés.

Un véhicule détenu par Lars Windhorst a indiqué être en négociation avec H2O AM pour racheter ces titres. Quand on a un seul acheteur pour des titres non liquides, c'est généralement l'acheteur qui est en position de force.

Je rappelle qu'Invesco, confronté à une situation identique, avait déprécié la valeur des titres non cotés détenus dans certains de ses fonds actions de... 60%.

A suivre.

J'attends également avec impatience de savoir pourquoi la performance des parts SR de certains fonds a été supérieure pendant le drawdown du premier trimestre à celle de la part R des mêmes fonds, alors que les frais de gestion de la part SR sont supérieurs à ceux de la part R.

J'en avais parlé ici ("Des nouvelles des fonds H2O AM").

Je suppose que les nombreuses compagnies d'assurance vie ayant obligeamment référencé les parts SR dans leurs contrats ont posé la question à H2O AM et vont communiquer l'explication aux nombreux clients détenteurs de droits sur ces unités de compte tellement populaires. Idem pour les conseillers en gestion de patrimoine.

Les produits dont il a été question dans ma semaine Twitter 25 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 25 de 2020. Sayōnara. さようなら.