Ma Semaine Twitter 24 de 2023

Jack Bogle (1929-2019) a fondé Vanguard en 1975. En moins de cinquante ans, Vanguard, société de type mutualiste, car elle est détenue par les fonds qu'elle gère, donc indirectement par les investisseurs dans ces fonds, est devenue le deuxième plus grand gérant d'actifs au monde en termes d'encours, derrière BlackRock.

Jack Bogle avait mis les mots sur une règle d'or en matière d'investissement :

In investing, you get what you don't pay for.

C'est difficile de traduire littéralement en français, mais ça veut dire à peu près ceci :

Quand tu investis, les frais en moins, c'est de la performance en plus.

Ça semble évident quand on y réfléchit pendant quelques secondes, mais c'est longtemps resté le secret le mieux gardé de tout le secteur de la gestion et de la vente de produits de placement gérés collectivement (les fonds).

Surtout quand la rémunération des réseaux de vente se fait via des rétrocessions de frais de gestion ou des commissions, comme c'est majoritairement le cas en France.

Aucun des acteurs assis autour de la table — sociétés de gestion, plateformes de distribution, vendeurs de produits de placement — n'a intérêt à ce que les frais de gestion baissent, puisque tous vivent de ces frais de gestion.

Le dindon de la farce, c'est le consommateur, qui ne s'assied jamais autour de la table et n'a pas voix au chapitre.

Heureusement, depuis quelques années, les régulateurs ont pris la mesure du problème et se sont mis à parler de ce dont on ne parlait jusque là jamais : de ces frais.

A tel point que dans le projet de stratégie d'investissement des particuliers de la Commission européenne, la notion de rapport qualité/prix ("value for money") a fait son entrée, ce qui semble irriter au plus haut point le cartel des prix élevés (j'en ai parlé en détail ici).

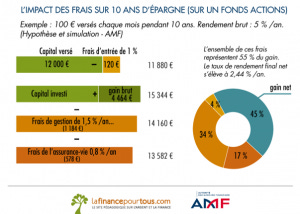

L'AMF a publié la semaine dernière une infographie réalisée en partenariat avec La finance pour tous, la marque sous laquelle opère l’Institut pour l’Education Financière du Public (IEFP).

L'IEFP est une association d’intérêt général indépendante, soutenue par la Banque de France, l’Autorité des Marchés Financiers, la Fédération Bancaire Française et des établissements financiers[efn_note]Dont ni le site ni la brochure de présentation ne fournissent malheureusement la liste.[/efn_note].

L'IEFP promeut — fort bien — l'éducation financière.

Cette infographie présente de façon limpide l'impact des frais sur un placement hypothétique[efn_note]Et non réaliste, dans la mesure où une unité de compte ne rapporte jamais 5% par an pendant 10 ans, mais a une performance qui fluctue, ce qui modifie l'impact des frais par rapport à l'exemple simplifié de l'AMF. Mais cet exemple permet d'obtenir un précieux ordre de grandeur.[/efn_note] en assurance vie : des versements mensuels de 100 euros pendant 10 ans sur un contrat prélevant 1% de frais sur versement[efn_note]Le maximum réglementaire étant de 5%.[/efn_note], des frais de gestion assurance vie de 0,8% par an[efn_note]Niveau moyen des frais de l'assurance vie.[/efn_note], sur un fonds actions qui rapporterait 5% par an avant frais de gestion assurance vie[efn_note]Selon France Assureurs, la performance des unités de compte nette des frais des fonds a été de 6,31 % en moyenne annuelle entre 2017 et 2021.[/efn_note].

Sur 10 ans, le montant des frais est largement supérieur à la performance nette qui revient à l'assuré.e (55% pour les frais, 45% pour l'assuré.e).

La seule certitude quand on investit dans des produits risqués, ce sont les frais. Dans la vraie vie, il peut même arriver que la performance nette sur 10 ans soit négative : les frais, eux, seront toujours perçus.

Les frais, il faut en parler.

N'oubliez jamais qu'ils sont le moins mauvais prédicteur de la performance future d'un produit de placement : toutes choses égales par ailleurs, plus ses frais sont bas, plus sa performance future sera élevée.

De Jack Bogle, lisez Le petit livre pour investir avec bon sens.

Sur Jack Bogle et Vanguard, lisez le livre d'Eric Balchunas de Bloomberg, The Bogle Effect - How John Bogle and Vanguard Turned Wall Street Inside Out and Saved Investors Trillions.

Sur l'histoire de la gestion indicielle, dans laquelle Bogle a joué un rôle important, lisez Trillions - How a Band of Wall Street Renegades Invented the Index Fund and Changed Finance Forever de Robin Wigglesworth du Financial Times.

J'ai lu ce week-end un étrange et très beau roman d'Hugues Jallon : le capital, c'est ta vie[efn_note]Editions Verticales.[/efn_note]. Jallon est par ailleurs président des éditions du Seuil et anticapitaliste. Eh oui.

Le narrateur a régulièrement des attaques de panique. Il donne aussi la parole à d'autres personnes, victimes des mêmes maux.

Parallèlement, Jallon dresse l'histoire du néolibéralisme, du colloque Walter Lippmann en août 1938 à Paris à la création en avril 1947 de la société du Mont-Pélerin par Friedrich Hayek, Karl Popper, Ludwig von Mises et Milton Friedman, des accords de Doha à Kim Kardashian, et c'est passionnant.

Et toi Kim, après ta mort, qui peut dire si on dispersera à tous les vents tes montagnes de chaussures accumulées, si on négociera clandestinement des mèches de ta longue chevelure ?

Et l'auteur de poursuivre, dans un développement qui me touche car il parle, pour s'en gausser, la novlangue des marchés que j'essaie à ma modeste échelle de décrypter dans ce blog :

Si bien que l'idée de valeur "intrinsèque" ou "fondamentale" paraît avoir perdu à jamais toute signification, si on se réfère aux enseignements de la finance, on n'y croit déjà plus quand sonne la cloche à la clôture des marchés et que, lors des paniques boursières et autres "bulles spéculatives", les analystes rassurent leur monde en disant que des méthodes de valorisation rigoureuses des actifs permettent de les faire atterrir au niveau de leur "valeur fondamentale" et de réduire à terme l'écart avec les prix observés à la clôture, chacun peut respirer, retour progressif à la normale, le risque de panique s'éloigne, on y pense et on oublie, comme dit la chanson.

Il est aussi question d'anticapitalisme dans l'excellent dernier roman de Thomas Bronnec, Collapsus[efn_note]Gallimard Série Noire.[/efn_note].

On y découvre une France dystopique qui a élu président Pierre Savidan, gourou de l'écologie, lequel applique un programme très autoritaire (la "Stratégie nationale d'Elimination du Carbone") pour ramener le pays dans le droit chemin, celui qui sauvera la planète : plan d'arrêt du nucléaire, création d'une application permettant de calculer son "scoring écologique individuel" (SEI), utilisée par 38 millions de personnes, mise en place de centres de rééducation volontaire pour améliorer son SEI dans le cadre du PAIRE (Programme d'Accueil Individualisé et de Réaffiliation Écologique).

Le projet de loi sur le commerce de la viande pour en faire diminuer la consommation est la goutte d'eau qui fait déborder le vase, d'autant plus que Savidan décrète l'état d'urgence écologique après une manifestation.

J'aime beaucoup Bronnec, journaliste à Ouest France, qui excelle dans les histoires sur les élites françaises et leurs compromissions pour parvenir au pouvoir et s'y maintenir.

Je vous recommande sa trilogie : Les initiés, En pays conquis et La meute.

Autre lecture du week-end sous le catalpa : les ronchonneries d'un ex-révolutionnaire de 82 ans (il est né en 1940) qui ne se sent pas du tout chez lui dans l'époque actuelle : L'exil à domicile[efn_note]Quel beau titre ![/efn_note] de Régis Debray.

C'est bien mieux que la description lapidaire que je viens d'en faire. C'est fort bien écrit, d'une culture ébouriffante et parfois attendrissant. Et puis Debray aime utiliser l'italique, comme moi.

Quand un homo sapiens se voit forcé de déménager d'une planète à une autre, il devient encore plus duplex que nature. Gérard Philipe et Tom Cruise peuvent-ils coexister sous un même toit, un même crâne ? Personne ne passe sans états d'âme de la réunion de cellule à la réunion de copropriété. De la chambre de bonne, et de la 4CV d'occase à la résidence secondaire et à la trottinette électrique. Des angoisses de l'Histoire à celles du Business.

J'ai trimé pendant des heures dans mon potager le week-end dernier, sous un soleil féroce : binage, désherbage, arrosage.

Je suis très fier de ma salade géante et de mes chaussures de jardinage. A mon âge, je ne crains plus le ridicule, me voici donc avec mon trophée et mes beaux souliers.

Il y a deux beaux tilleuls dans notre jardin. J'ai fait ma récolte pour les deux ans à venir.

Je me suis enivré de l'odeur des seringats et des chèvrefeuilles.

Après l'effort du jardinage, j'ai bu, sans m'enivrer et avec modération, un excellent Montagny.

Etienne Dorsay s'était lui aussi mis au vert.

https://twitter.com/E_Dorsay/status/1669649787841556483?s=20

Bienvenue dans ma semaine Twitter 24 de 2023.

How America Saves

Il existe deux types de plans d'épargne retraite (je préfère utiliser ce terme, moins chargé en français que celui de fonds de pension) :

Les plans à prestations définies : le montant de la pension de retraite est fixé par une formule de calcul, c'est le modèle de la retraite de base en France. Dans ce cas, c'est le sponsor du plan (en l'espèce, l'Etat français) qui porte le risque et doit faire en sorte que le système soit équilibré ou excédentaire afin de pouvoir continuer à payer les pensions.

Les plans à contributions définies : le montant de la pension de retraite dépend de la performance des placements des futurs pensionnés, à qui il incombe de choisir dans quels véhicules placer leurs cotisations durant leur(s) période(s) d'activité professionnelle. C'est le futur pensionné, qui n'est quasiment jamais un professionnel des placements, qui supporte le risque. Il peut sortir du plan en rente, ce qui implique d'aliéner son capital, ou faire des rachats.

Aux Etats-Unis, et dans les pays ayant fait le choix d'avoir plusieurs piliers de retraite (le pilier 1 étant généralement obligatoire, à prestations définies et géré par des organismes contrôlés par l'Etat), il existe des plans d'épargne à cotisations définies.

Aux Etats-Unis, les employeurs mettent à la disposition de leurs salariés des plans : 401(k), 403(b). 100 millions d'Américains y participent, les encours dans ces plans s'élevant à 9000 milliards de dollars. La participation est facultative, les versements des salariés sont volontaires.

Vanguard est un des fournisseurs importants de plans de retraite à contributions définies, avec près de 5 millions de participants.

Depuis 22 ans, Vanguard analyse leur comportement dans une étude d'une grande richesse : "How America Saves".

https://twitter.com/AlphaBetaBlogFR/status/1669706394688438272?s=20

La valorisation moyenne des plans Vanguard fluctue en fonction des versements et de l'évolution des marchés sous-jacents. Elle a baissé en 2022, ce qui est normal car tant les actions que les obligations ont baissé.

La valorisation moyenne estimée à fin 2022 était de 112500 dollars, la médiane de 27400 dollars.

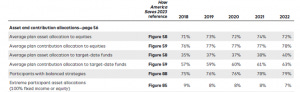

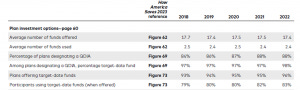

L'allocation moyenne aux actions des plans à fin 2022 était de 72%, un pourcentage stable depuis 2018.

L'allocation moyenne aux actions des versements faits en 2022 était de 78%, alors même que les marchés actions étaient en baisse.

L'allocation moyenne aux fonds à horizon (target-date funds) à fin 2022 était de 40%, un pourcentage en hausse depuis 2018.

L'allocation moyenne aux fonds à horizon (target-date funds) des versements faits en 2022 était de 63%, également en hausse depuis 2018.

Ces target-date funds sont similaires à l'option par défaut du PER français, un fonds à gestion pilotée qui réduit progressivement l'exposition aux actifs risqués au fur et à mesure que l'assuré.e s'approche de l'âge de la retraite.

Le nombre moyen de fonds par plan était de 17,4 en 2022. Le nombre moyen de fonds utilisé par plan était de 2,1.

88% des plans avaient une QDIA (Qualified Default Investment Alternative), à savoir une option par défaut. Si le détenteur du plan ne choisit pas les fonds sur lesquels il verse de l'argent, les versements vont automatiquement sur l'option par défaut.

Cette option — un "nudge" — introduite en 2006 a permis de faire augmenter le pourcentage d'entreprises proposant des plans et le taux de participation des employés éligibles à ces plans.

Pour 98% des plans avec QDIA, cette dernière était un target-date fund.

96% des plans offrent des target-date funds. 83% des participants aux plans offrant ces fonds les choisissent.

En 2022, il y a eu des arbitrages dans seulement 6% des plans administrés par Vanguard.

Le PER collectif (Perco) français présente quelques similitudes avec les plans de retraite des Etats-Unis : une sélection de produits de placement est proposée et l'employeur peut abonder les versements des salariés (c'est le cas pour 50% des plans administrés par Vanguard).

Le PER individuel français offre de surcroît un avantage fiscal à l'entrée qui a permis comme toujours aux fournisseurs de produits d'avoir la main très, très lourde sur les frais.

Sur le modèle du pseudo proverbe chinois — quand le sage désigne la lune, l'idiot regarde le doigt —, l'investisseur en PER, généralement novice, ne voit que l'avantage fiscal — le doigt — et oublie de regarder le plus important, à savoir les frais (la lune).

Il n'est pas idiot, il est simplement abusé par des fournisseurs de produits qui connaissent parfaitement cette règle tragique qui veut que tout avantage fiscal consenti à l'entrée soit ponctionné par le fournisseur de produits sous forme de frais trop élevés.

Ceci étant dit, j'espère qu'à terme les grands fournisseurs de Perco et de PER individuels fourniront des statistiques aussi détaillées que celles du rapport "How America Saves".

"Comment la France prépare sa retraite" par AXA, ça aurait de la gueule, non ?

Les données ESG sous les fourches caudines

Dans le grand bazar qu'est devenu l'ESG, il est une cible de choix : les fournisseurs de données.

Pensez donc : il y en a beaucoup, leur méthodologie n'est pas toujours transparente, leur notation d'une même société diffère parfois considérablement, ils vendent souvent leurs services trop cher.

Et en plus cette activité n'est pas régulée.

Soit dit en passant, c'est la même chose avec les sociétés de gestion : il y en a beaucoup, leur philosophie d'investissement n'est pas toujours transparente, leur appréciation d'une même société diffère parfois considérablement, elles vendent souvent leurs services trop cher.

Mais les sociétés de gestion sont régulées.

Les fournisseurs de données ESG le seront donc à terme dans l'Union européenne, c'est ce qu'a annoncé la Commission.

https://twitter.com/AlphaBetaBlogFR/status/1668921392991989761?s=20

Une nouvelle casquette pour l'Autorité européenne des marchés financiers (ESMA en anglais).

Les fournisseurs de notations ESG proposant leur services aux investisseurs et aux entreprises dans l'UE devront être autorisés et supervisés par [l'ESMA]. Ceci permettra de garantir la qualité et la fiabilité de leurs services pour protéger les investisseurs et assurer l'intégrité du marché.

Ces fournisseurs de données devront faire valider leur méthodologie :

La proposition exige aussi des fournisseurs de notations ESG qu'ils utilisent des méthodologies de notation rigoureuses, systématiques et objectives, soumises à validation, pour s'assurer de la qualité et de la fiabilité de ces notations ESG. Les fournisseurs de notations ESG devront continuellement évaluer leurs méthodologies de notation, en tout état de cause au moins une fois par an.

Ils devront aussi minimiser les conflits d'intérêt, ce qui signifie probablement, pour les gros acteurs ayant d'autres activités (S&P Global, Moody's, MSCI et Morningstar), qu'ils devront filialiser leur activité de notation ESG.

En effet, la proposition de texte de loi interdit aux fournisseurs de notations ESG de vendre également des prestations de conseil aux investisseurs, des notes de crédit et des indices de marché.

Les nouvelles règles introduisent des exigences en matière d'organisation pour s'assurer de la prévention et de la réduction des conflits d'intérêt potentiels. Les fournisseurs de notations ESG devront garantir que leurs notations ESG sont indépendantes, objectives et d'une qualité adéquate.

Ces fournisseurs de données devront fournir des informations sur leur méthodologie, leur modèle et leurs hypothèses au public, et des informations sur les mêmes sujets encore plus détaillées à leurs clients et aux entités notées.

Je suppose qu'il faut comprendre en creux que ce n'est pas toujours le cas aujourd'hui, ce qui est particulièrement navrant.

Voilà une nouvelle extension du domaine de la réglementation qui me semble assez légitime et devrait permettre de réduire un peu la cacophonie.

En revanche, du fait de l'introduction d'une régulation par l'ESMA, il est fort probable que ce secteur d'activité évolue à terme comme le secteur de la notation de crédit, dominé par un oligopole composé de S&P, Moody's et Fitch.

Mon pronostic quant à la composition du futur oligopole des notations ESG et des données extra-financières ? Morningstar, MSCI et S&P.

A savoir trois sociétés étatsuniennes.

Par ailleurs, un oligopole, c'est généralement synonyme de prix exorbitants.

Si vous vous intéressez au secteur des données extra-financières, lisez le rapport de la Commission européenne publié en novembre 2020 : "Study on Sustainability-Related Ratings, Data and Research".

Dis-moi comment tu votes

Si vous lisez régulièrement ce blog, vous avez suivi avec moi les épisodes de la guerre déclarée aux Etats-Unis contre l'ESG, accusé d'être à l'avant-garde du wokisme par quelques gouverneurs républicains énervés.

Peu importe que qualifier BlackRock de gérant woke soit du dernier grotesque, l'essentiel est de susciter la colère des électeurs, et les énervés y arrivent hélas fort bien.

Plus sérieusement, le poids important et grandissant des grands gérants indiciels dans le capital des sociétés cotées pose le problème de leur politique de vote.

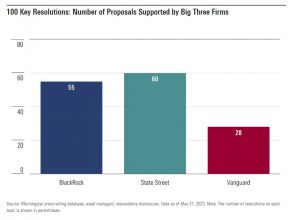

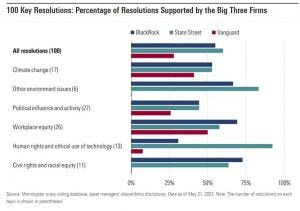

Politique de vote des Big Three — BlackRock, Vanguard et SSGA — que Morningstar s'attache à analyser aux Etats-Unis, notamment pour ce qui concerne les résolutions liées à l'ESG.

https://twitter.com/AlphaBetaBlogFR/status/1668951423281954816?s=20

Ces Big Three ne votent pas de façon monolithique les "key ESG resolutions", qui sont, pour Morningstar,

les résolutions d'actionnaires sur des thèmes environnementaux ou sociaux, soutenues par au moins 40% des actionnaires indépendants des entreprises (excluant la direction générale et les cadres dirigeants ainsi que les investisseurs stratégiques, tous étroitement liés aux entreprises en question et peu susceptibles de voter en faveur de ces résolutions).

Morningstar a analysé 100 résolutions ESG présentées par des actionnaires des sociétés du S&P 100 pendant les 2 années précédant le 31 mars 2023.

Les trois enseignements principaux :

BlackRock et State Street ont voté en faveur de deux fois plus de résolutions ESG que Vanguard. Ce dernier, qui s'est récemment retiré de la Net Zero Asset Managers initiative, explique considérer qu'il n'est pas de son ressort d'être trop prescriptif à l'encontre des sociétés cotées (source).

Les Big Three votent différemment sur ces résolutions ESG deux tiers du temps.

Chaque société a un choix de vote unique sur au moins un sujet ESG : BlackRock est particulièrement en pointe sur les thèmes des droits civiques et de l'égalité raciale, SSGA sur ceux des droits humains et de l'utilisation éthique de la technologie, et Vanguard sur l'équité sur les lieux de travail (tout en étant loin derrière ses deux concurrents).

Les recommandations de Morningstar aux investisseurs dans des fonds :

Il est important de déterminer si la politique de vote des gérants de vos fonds en matière de résolutions ESG est en phase avec vos priorités et vos valeurs.

En matière de décisions de vote des sociétés de gestion, il faut aller au-delà du seul vote et s'intéresser à la politique et à la philosophie de vote, normalement détaillée dans un document annuel.

Les Big Three ont annoncé différentes initiatives pour permettre à certains porteurs de parts dans certains fonds de voter eux-mêmes directement les résolutions présentées en assemblées générales par les sociétés détenues en portefeuille, ou bien de choisir parmi plusieurs politiques de vote proposées par des sociétés spécialisées.

Je n'ai pas trouvé d'analyse de la politique de vote des grands gérants d'actifs en Europe. Si vous avez des lumières, merci de m'en faire profiter.

Ils osent vraiment tout

Avertissement : j'assiste depuis novembre 2022 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). Cette mission est suspendue depuis avril 2023 mais est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

Avant la disgrâce liée aux investissements non réglementaires dans les titres de dette et de capital d'entités liées à un homme d'affaires allemand connu comme le loup blanc pour sa propension à ne pas rembourser toutes ses dettes — Lars Windhorst —, H2O AM avait déjà donné un avant-goût de sa "culture" d'entreprise.

Les fonds de droit français qui allaient être windhorstisés avaient deux types de parts : les R, destinées à tous les investisseurs, et les I, destinés aux investisseurs capables d'investir un montant initial minimum élevé.

Les frais de gestion des parts R étaient plus élevés que ceux des parts I.

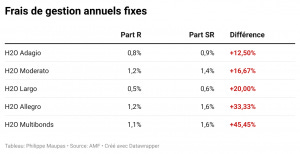

Puis H2O AM avait créé en janvier 2019 des parts SR, que j'avais qualifiées de scélérates (j'en avais parlé ici). Scélérates car leurs frais de gestion étaient très supérieurs à ceux des parts R.

Scélérates parce que les conditions de souscriptions aux parts R ont été modifiées, rendant l'investissement dans ces parts de facto impossible.

Bruno Crastes avait essayé de justifier la création de ces parts scélérates dans un entretien d'octobre 2020 avec Michel Lemosof de Gestion de Fortune (italique ajouté par mes soins).

Nous avons eu une énorme demande et notre capacité en termes d’actifs sous gestion n’était pas sans limite. Quand un produit est rare et très demandé, il est logique d’en augmenter le prix. Nous l’avons fait sur certaines classes de part (SR, pour super retail), dans l’intérêt de nos investisseurs et pour protéger la performance. Cela a été très bien compris par nos partenaires et par nos clients.

Si je comprends bien, cette hausse de frais de gestion avait notamment pour objectif de freiner les souscriptions ("notre capacité en termes d'actifs sous gestion n'était pas sans limite"). Dans ce cas, il y avait plusieurs solutions, bien meilleures que celle retenue :

La plus radicale aurait été de fermer les fonds concernés aux nouvelles souscriptions ;

la plus équitable pour les porteurs de parts existants aurait été d'introduire des commissions de souscription élevées et acquises aux fonds.

Rendre la souscription aux parts R de facto impossible (en introduisant des commissions de souscription élevées non acquises aux fonds) tout en créant de nouvelles parts bien plus onéreuses ne servait en rien l'intérêt des investisseurs existants.

Bien entendu, ce coup de force est passé comme une lettre à la poste, les professionnels concernés (plate-formes, assureurs vie et vendeurs de produits financiers) n'ayant aucun intérêt à s'y opposer, puisqu'ils défendent leurs propres intérêts, pas ceux des particuliers qui sont pourtant leurs clients.

Vous avez aimé l'attaque du train postal Glasgow-Londres par Ronald Biggs en 1963 (adaptation au cinéma par Peter Yates (qui réalisera plus tard Bullitt avec Steve McQueen) : Robbery, en français, Trois milliards d'un coup[efn_note]Le film ressort en salle au Grand Action à Paris.[/efn_note]) ?

Vous avez aimé le casse de la Société Générale à Nice par Albert Spaggiari en 1976 (adaptation au cinéma par José Giovanni : Les égouts du paradis).

Vous êtes porteur de parts R de certains fonds H2OAM ? Vous adorerez l'absorption forcée de vos parts R par les parts SR, bien plus chères. C'est le nouveau coup de force de H2O AM, annoncé dans une surréaliste lettre aux porteurs.

Un lecteur — qu'il soit remercié — m'a transmis la lettre aux porteurs de parts du fonds H2O Multibonds, datée du 2 juin.

Dans cette lettre, H2O AM présente le hold-up légal des parts R comme une rationalisation de sa gamme, permettant de la rendre "plus lisible et sa tarification plus cohérente".

Plutôt que "plus cohérente", le bon terme est "plus onéreuse". Faut dire qu'il y a une forte inflation et qu'il a fallu payer une grosse amende (75 millions d'euros).

Eh puis, hein, "quand un produit est rare et très demandé, il est logique d’en augmenter le prix." Ah mince, ça c'était la fois d'avant, ça marche moins cette fois-ci.

Par ricochet, les commissions de surperformance augmenteront également. Si le taux de la commission de surperformance reste identique (25%, un niveau ahurissant, plus élevé que ce que pratiquent les hedge funds et les fonds de capital-investissement), le seuil de déclenchement est plus bas pour les parts SR que pour les parts R.

La triple peine pour les bienheureux porteurs de parts R de H2O Multibonds : hausse des frais de gestion, transfert forcé vers des parts ayant une performance très inférieure (différence abyssale que la seule différence de frais de gestion ne peut expliquer, voir vignette ci-dessous) et hausse de la commission de surperformance.

Oh, pas grand chose, puisque H2O AM la chiffre à 0,17% maximum pour H2O Multibonds.

Le calendrier du hold-up légal est le suivant :

du 30/6 au 6/7, suspension des souscriptions et des rachats (ça va rappeler de bons souvenirs) ;

6/7, hold-up légal par absorption forcée.

Ah, ces modifications ne sont pas soumises à agrément de l'AMF.

Supposant que ce hold-up légal concerne tous les fonds disposant de parts R et SR[efn_note]Je suis preneur des lettres aux porteurs de parts des fonds autres que Multibonds, merci d'avance.[/efn_note], je me suis livré à un calcul théorique pour donner un ordre de grandeur des montants concernés.

Tout d'abord, le hold-up légal va toucher des encours supérieurs à 1,3 milliard d'euros à fin mai. C'est-à-dire plus que ceux des parts SR.

Pour ces fonds, sur la base des encours publiés par H2O AM à fin mai 2023, j'ai calculé ce que représenteraient sur un an les nouveaux frais de gestion des parts R (c'est-à-dire ceux des parts SR).

Ce calcul est théorique, puisqu'il implique que les encours restent stables sur un an, ce qui est strictement impossible (car tant la valeur liquidative que le nombre de parts fluctuent).

Il n'a pour finalité que de donner un ordre de grandeur.

Soit 4,6 millions d'euros par an en plus en frais de gestion fixes théoriques. Et pour que les choses soient bien claires, ces frais seront payés par les anciens porteurs de parts R.

Avec la même méthode de calcul, les anciens porteurs de parts R de H2O Multibonds paieraient jusqu'à 1,16 million d'euros au titre de la hausse de la commission de surperformance.

J'attends de connaître le taux de l'augmentation maximum de la commission de surperformance des autres fonds concernés par le hold-up légal pour en chiffrer le butin.

Décidément, les porteurs de parts auront subi tous les outrages dans le H2Ogate.

Mais peut-être que les intermédiaires, désireux de protéger enfin les intérêts de leurs clients, vont se lever en masse contre cette nouvelle mesure scélérate de H2O AM et faire pression sur la société de gestion pour qu'elle y renonce ?

Non, je plaisante, les intermédiaires ne vont rien faire. C'est même à ça qu'on les reconnaît.

Quant à la société de gestion, qui ose vraiment tout, elle s'enfonce de plus en plus.

Dans l'intérêt des porteurs de parts, bien entendu.

Des nouvelles du #H2Ogate

Avertissement : j'assiste depuis novembre 2022 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). Cette mission est suspendue depuis avril 2023 mais est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

J’attends avec une impatience grandissante la mise à jour des valeurs mensuelles estimatives des 7 side-pockets à fin mars. Depuis le début de l’année, elle advenait dès le début du mois. Les valeurs estimatives en ligne sur le site de la société de gestion le 18 juin à 16 heures étaient toujours celles de fin février.

H2OAM a déjà suspendu la mise à jour des valeurs mensuelles estimatives des side-pockets : celles de fin avril et fin mars 2021 puis de fin septembre, fin octobre et fin novembre 2021, puis de fin octobre et fin novembre 2022 n’avaient pas été publiées.

C'est bien entendu dans un souci de transparence, pour maximiser la performance et la liquidité des actifs Windhorst pourris.

Je rappelle que H2O AM avait fait un pari massif sur le rouble russe début 2022. Pas de chance, la Russie agressait l'Ukraine et l'envahissait en février 2022. S'ensuivit un coup de grisou sur le rouble russe, qui fit brutalement chuter les fonds exposés à la devise de l'agresseur.

Depuis, tous les fonds affectés ont remonté la pente.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

dans le side pocket), la baisse est encore très, très loin d’avoir été effacée, comme on peut le voir plus bas.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Voilà où on en est au 15 juin 2023 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 28 février 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est. Le rythme de la décollecte a ralenti et l'on constate même des souscriptions nettes positives sur les parts I.

L'attrait de la performance passée est décidément irrésistible, plus puissant en tout cas que l'opprobre lié aux condamnations historiquement sévères de l'AMF.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 24 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 24 de 2023. Sayōnara. さようなら.

Illustration : Affiche du film Robbery (Trois milliards d'un coup) de Peter Yates