Ma Semaine Twitter 2 de 2021

Il y a les traditions anciennes, généralement liées à des fêtes religieuses. Des habitudes récentes d'origine commerciale, comme la semaine du blanc, en perte de vitesse, et l'inénarrable Black Friday.

Dans mon secteur de prédilection, celui des produits de placement, il y a la tradition récente des Market Outlooks. Ces prévisions/prédictions sur la performance des marchés pour l'année qui débute.

Du vivant de Pierre Dac, ces Outlooks n'existaient pas encore.

Voici ce qu'il aurait pu en dire, s'il ne l'avait pas dit sur les politiques.

En politique, parler pour ne rien dire, et ne rien dire pour parler, sont les deux principes majeurs de tous ceux qui feraient mieux de la fermer avant de l'ouvrir.

Pierre Dac (1893-1975) était un humoriste français. Jean-Noël Jeanneney vient de lui consacrer un passionnant épisode de son excellente émission Concordance des Temps sur France Culture, en invitant l'historien Pascal Ory pour en parler.

Ne manquez surtout pas la joute radiophonique entre Pierre Dac, parlant depuis Londres, et Philippe Henriot (1889-1944), le secrétaire d'Etat à l'information et à la propagande du gouvernement de Pierre Laval, en 1944.

Tenez, parce que c'est vous, voici Pierre Dac parlant du Biglotron. Cette merveille de technologie devrait être utilisée par tout gérant d'actifs qui se respecte pour l'aider à rédiger son Outlook.

Et c'est ainsi que Pierre Dac est grand. Vivement la réouverture des musées pour que je puisse filer au Musée d'art et d'histoire du judaïsme à Paris qui consacre à Dac une exposition, "Du côté d'ailleurs".

Alors que le "cours" (j'utilise ce terme faute de mieux) du Dieu Bitcoin vole de record en record, la Research Foundation de CFA Institute vient de publier un fort intéressant document sur les cryptoactifs.

Si vous voulez vous faire une idée assez précise et non religieuse de ce que sont ces actifs qui font l'objet d'un culte quasi religieux chez leurs adorateurs, je vous en recommande vivement la lecture. En plus, ce document est gratuit.

https://twitter.com/AlphaBetaBlogFR/status/1347468086887247872?s=20

Quant à la Commission Européenne, elle a publié un rapport passionnant que toute personne s'intéressant à l'ESG se doit de lire :un état des lieux du marché des données extra-financières.

Les lecteurs réguliers de ce blog connaissent ma thèse : et à la fin, c'est MSCI qui gagne.

https://twitter.com/AlphaBetaBlogFR/status/1347902193068871680?s=20

Etienne Dorsay, après le naufrage de la prise du Capitole à Washington.

https://twitter.com/E_Dorsay/status/1347086211916177408?s=20

En France, ce qui s'approche le plus de ce qui s'est passé la semaine dernière aux Etats-Unis, c'est le 6 février 1934. La garde républicaine mobile avait tiré sur des manifestants, devenus émeutiers, rassemblés sur la place de la Concorde, qui envisageaient de marcher sur le Palais Bourbon, faisant un nombre indéterminé de morts (de 14 à 37 selon les sources).

A ce sujet, on pourra lire Le fascisme français : Le 6 février 1934 et le déclin de la République, de Brian Jenkins et Chris Millington.

Mon gros coup de coeur littéraire de la semaine dernière, c'est Nord-Est, d'Antoine Choplin. C'est mon amie A., grande lectrice, qui m'a fait découvrir Choplin.

Choplin me fait penser à Beckett. Un Beckett en mouvement. Qui prête une attention méticuleuse à la géographie.

Dans Nord-Est, un groupe d'hommes (Garri, Emmett, Jamarr et Saul) décide de quitter un camp dans lequel ils sont prisonniers depuis des années, pour aller vers le Nord-Est, vers des plaines où, paraît-il, la vie est meilleure.

Pour arriver dans ces plaines, il faut franchir des montagnes.

En cheminant, ces hommes font des rencontres (Ruslan, Tayna). Certains meurent, d'autres décident de ne pas aller plus loin.

Ils finissent par arriver dans les plaines du Nord-Est.

C'est prodigieux.

Un livre de Choplin, ça s'achète chez un vrai libraire, les liens Amazon ne devraient servir qu'à obtenir les références.

De Choplin, j'avais aussi beaucoup aimé Quelques jours dans la vie de Tomas Kusar.

Choplin est édité par La fosse aux ours.

Bienvenue dans ma semaine Twitter 2 de 2021.

Bubble spotting

Jeremy Grantham est le co-fondateur de GMO, une société de gestion. Il a plus de 80 ans, ne gère plus, mais sa voix est très écoutée.

Il avait prévu l'explosion de trois bulles fameuses : celle des valeurs japonaises du début des années 1990 ; celle des valeurs internet de début 2000 ; et celle du marché immobilier aux Etats-Unis (à cause des fameux subprime mortgages) de 2008.

Mais il les avait prédites avant qu'elles n'explosent effectivement (3 ans trop tôt pour la bulle japonaise, fin 1997 pour la bulle internet, qui ne devait exploser qu'à partir de mars 2000), et les encours de GMO avaient beaucoup souffert avant que Grantham ne devienne le gourou qui prévoit l'explosion des bulles.

Il est bubble spotter, comme d'autres sont train spotters ou plane spotters.

Ca fait des années qu'il explique que les marchés d'actions étatsuniens sont déconnectés de toute rationalité économique. Et des années que ces marchés poursuivent leur marche en avant.

Dans sa dernière lettre aux clients de GMO, Grantham persiste et signe : nous sommes dans une bulle aux proportions épiques.

https://twitter.com/AlphaBetaBlogFR/status/1346833911297548291?s=20

Grantham a conscience du risque d'être pris pour un vieux radoteur qui n'a rien compris à la disruption.

Croyez-moi, je sais bien qu'il s'agit d'histoires anciennes. Mais elles sont directement pertinentes. Car ce qui se passe aujourd'hui sur les marchés, c'est bien la même histoire ancienne.

Selon lui, pour qu'on puisse dire avec confiance qu'on est dans la dernière étape d'une bulle avant l'explosion, il faut que certains investisseurs aient des comportements insensés, notamment des particuliers. Il n'y avait rien de tel pendant les 10 premières années du marché haussier, le plus long de l'histoire des bourses.

Mais aujourd'hui, la spéculation la plus effrénée est là, et bien là. Hertz, Kodak et Nikola en sont des exemples.

Tesla en est un autre. Même s'il possède la Tesla Model 3, Grantham ne comprend pas que les investisseurs puissent valoriser chaque voiture vendue 1,25 million de $, contre 9000 $ pour chaque modèle GM vendu.

De plus, après l'accélération vertigineuse de la hausse de la bourse aux Etats-Unis depuis l'été 2020, les ratios de valorisation sont très supérieurs à ceux de l'automne 2019, avant le Covid, quand les pluparts des indicateurs étaient au vert. Et Grantham ne conçoit pas que cela puisse être raisonnable dans un contexte d'incertitude économique maximale.

Selon lui, les investisseurs tablent sur une politique monétaire accommodante et des taux d'intérêt quasi nuls qu'ils extrapolent à l'infini.

Nous attendons la dernière valse. Et inéluctablement, la musique va s'arrêter de jouer.

Mais aucune grande société de gestion ne prendra le risque de siffler la fin de la partie. Leur politique a toujours été claire et simple : être toujours extrêmement haussier ("always be extremely bullish").

Que recommande Grantham (qui relaie les vues de l'équipe allocation d'actifs de GMO) ? Un cocktail Value + Marchés émergents. Et de fuir comme la peste les valeurs étatsuniennes de croissance.

C'est la saison des prévisionsprédictions

Un début d'année qui se respecte est agrémenté par les prévisions des sociétés de gestion. Les inutiles, dangereux et démonétisés Market Outlooks.

Il m'a fallu des années pour comprendre qu'il ne fallait pas perdre de temps à les lire.

A la place, je lis les prédictions de Robin Powell sur son remarquable site TEBI (The Evidence-Based Investor). C'est plus court, beaucoup plus rigolo, et en plus, je suis certain que les prévisions de Robin vont se réaliser, car il a une puissante et disruptive boule de cristal, alimentée par les meilleurs algorithmes d'intelligence artificielle à base de quantum computing.

https://twitter.com/AlphaBetaBlogFR/status/1348275906683363329?s=20

Jugez-en plutôt.

Quelqu'un dira : "cette fois, c'est différent".

Wall Street va devoir "gravir un mur d'inquiétudes".

Des milliards de dollars seront effacées des marchés, selon la terminologie grandiloquente des médias financiers à chaque baisse journalière de plus de 3%.

On nous dira que les gains les plus faciles à faire ont déjà été obtenus.

Quelqu'un dira qu'il y a plus de vendeurs que d'acheteurs sur le marché aujourd'hui (variantes : "les marchés ont fortement baissé sur des prises de bénéfices", ou l'inverse : "les marchés ont fortement progressé sur des achats à bon compte").

Les tradeurs vont "attendre avec nervosité les principaux indicateurs économiques de la semaine".

Les tradeurs vont "acheter la rumeur et vendre l'information".

Certaines hausses brutales s'expliqueront par des rachats de la part de vendeurs à découvert pris à contre-pied.

Vous verrez le portrait du nouveau guru des marchés (ou de la nouvelle guru des marchés, Cathie Wood par exemple, dont j'ai parlé ici), qui expliquera sa martingale.

Quelqu'un mentionnera avec condescendance le "dumb money" et le "smart money". Je dois avouer qu'on n'a pas encore traduit ces termes très répandus en anglais dans notre langue. Le "dumb money", c'est la piétaille des investisseurs non professionnels, le "smart money", c'est l'élite des gérants professionnels. Je vous laisse juger de la pertinence de ces termes, alors que l'on sait que 80 à 90% des gérants actions actifs sous-performent leur indicateur de référence et un fonds indiciel à bas coûts actif représentatif de leur univers d'investissement sur 5 à 10 ans.

Non seulement j'ai cessé de lire les Market Outlooks, à quelques très rares exceptions près, mais je me tiens aussi éloigné que possible des médias produisant à jet continu de l'information majoritairement inutile, en utilisant des expressions tellement démonétisées qu'elles n'ont plus aucun sens, et invitant des têtes parlantes proférant des monceaux d'inepties.

2020, millésime historique pour les ETF

Depuis le lancement du premier produit au Canada en 1990, et celui de SPY, l'ETF de SSGA répliquant l'indice S&P 500 aux Etats-Unis en 1993, les ETF ont connu une croissance phénoménale.

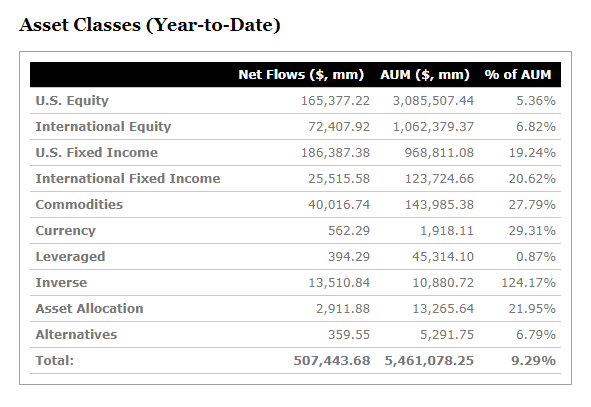

2020 n'a pas fait exception à la règle aux Etats-Unis, avec une collecte record de 507 milliards de $, selon les chiffres de etf.com. Le précédent record datait de 2017, à 476 milliards de $. Les encours étaient de 5461 milliards de $.

https://twitter.com/AlphaBetaBlogFR/status/1346380924108288001?s=20

Pour la 2è année consécutive, les ETF obligataires USD (186 milliards de $) ont plus collecté que les ETF actions Etats-Unis (165 milliards de $). Les encours restent largement dominés par les actions Etats-Unis (3085 milliards de $).

Source : etf.com

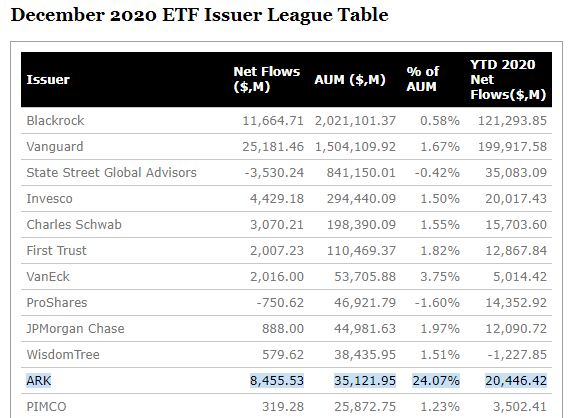

Avec une collecte proche de 200 milliards de $, Vanguard a dominé l'année 2020, loin devant BlackRock (121 milliards de $). Le 3è des Big Three, SSGA, est très loin derrière, à 35 milliards.

On notera l'incroyable collecte d'ARK Invest, la société de la nouvelle star de la gestion Cathie Wood dont j'ai parlé la semaine dernière. : 20,5 milliards de $. C'est presque autant qu'Invesco. On notera aussi que 40% de la collecte annuelle d'ARK s'est produite en décembre. Que dit Jeremy Grantham déjà ? Bulle de dimension épique ?

BlackRock reste solidement numéro 1 en termes d'encours, avec plus de 2000 milliards de $, devant Vanguard, à 1500 milliards.

Source : etf.com

Au niveau mondial, TrackInsight nous apprend que les encours ont atteint 7600 milliards de $ à fin 2020.

https://twitter.com/AlphaBetaBlogFR/status/1347932392053370880?s=20

C'est la région Asie-Pacifique qui a connu la plus forte croissance des encours en 2020, avec une hausse de 28,7%, à 689 milliards de $, dont 69 milliards de $ de collecte nette.

L'Europe suit, avec une hausse de 26,4% et des encours 1300 milliards de $ et une collecte de 138 milliards de $.

Les Etats-Unis ont enregistré une croissance de 24,1% pour des encours de 5600 milliards de $, dont 536 milliards de $ de collecte (des chiffres assez proches de ceux de etf.com).

Des ADM dans certains contrats d'assurance vie

Les ADM, ce sont les Armes de Destruction Massive. C'est ainsi ("Weapons of Mass Destruction") que Warren Buffett avait qualifié les produits dérivés[efn_note]"I view derivatives as time bombs, both for the parties that deal in them and the economic system. [...] In my view, derivatives are financial weapons of mass destruction, carrying dangers that, while now latent, are potentially lethal."[/efn_note].

L'assurance vie est le placement préféré des Français.es. Le gros des encours est logé dans les fonds euros, le reste, qui pesait 401,6 milliards d'euros (soit 24% du total) à fin 2019 selon les chiffres de la FFA, dans les unités de compte.

Ces dernières sont majoritairement des OPC, sélectionnés par le courtier au sein de l'offre mise à sa disposition par l'assureur vie.

Bien que ni le courtier, ni l'assureur ne donnent de conseils à un assuré qui choisit la gestion libre, le fait de sélectionner une unité de compte n'est jamais anodin.

Il se trouve que certains contrats ont sélectionné des armes de destruction massive (au sens de Warren Buffett) : des ETF à effet de levier. Par exemple le Lyxor CAC 40 Daily (2X) Leverage ETF, qui, comme son nom si poétique l'indique, est un produit à effet de levier (Leverage) qui vise à délivrer deux fois la performance quotidienne du CAC 40.

Selon Quantalys[efn_note]Je suis un des co-fondateurs de Quantalys, société dont je suis encore actionnaire.[/efn_note], 30 contrats d'assurance vie l'ont référencé.

https://twitter.com/AlphaBetaBlogFR/status/1347135899461705728?s=20

Les ETF à effet de levier s'adressent en théorie à une population d'investisseurs très avertis, qui ont pris la peine de lire leur prospectus et ont compris leur fonctionnement. Et notamment ceci (c'est moi qui souligne en gras cet extrait du dernier DICI du fonds Lyxor) :

Sur une période d’un jour ouvré, toute dépréciation du niveau de l’Indice Parent entraînera une dépréciation amplifiée de la valeur liquidative du Fonds. Sur une période supérieure à un jour ouvré en revanche, en raison du réajustement quotidien du levier effectué dans l’Indice de Référence, la performance du Fonds ne sera pas égale au double de la performance de l’Indice Parent, et pourra même suivre une évolution de sens contraire.

La performance 2020 de l'ETF Lyxor a été de -19.79%, celle du CAC 40 (price) de -7,14%. Cette arme de destruction massive a délivré presque 3 fois la performance du CAC 40, ce qui est normal eu égard à la façon dont elle est structurée.

Un tel produit se conçoit dans une optique de trading intraday : on achète en cours de séance, on reste rivé à son écran pour surveiller l'évolution du CAC 40, et on vend avant la fin de la session. Un contrat d'assurance vie ne permet pas le trading intraday, ce qui est par ailleurs heureux : on achète l'unité de compte à cours inconnu en passant un ordre à J-1 qui sera exécuté au mieux à la clôture à J pour un ETF.

Si je résume : des contrats d'assurance vie référencent des produits de trading intraday qui peuvent avoir des évolutions quotidiennes extrêmement brutales.

C'est une abomination (autorisée par le code des assurances).

En revanche, aucun contrat d'assurance vie ne référence le SPDR MSCI ACWI IMI UCITS ETF, qui permet de s'exposer à 99% de la capitalisation boursière mondiale pour 0,4% de frais, ni le Vanguard FTSE All-World UCITS ETF (98% de la capitalisation mondiale, 0,22% de frais).

Je rappelle que les assureurs et courtiers ont massivement référencé les fonds H2O AM.

Il y a quelque chose de pourri dans l'Etat de Danemark. Et dans certaines offres totalement irresponsables d'unités de compte.

Je n'ai même pas mentionné le fait que le produit que j'ai décrit ci-dessus avait un petit frère, encore plus massivement destructeur : Lyxor CAC 40 Dly (-2X) Invrs ETF Acc EUR. Ce frère indigne délivre 2 fois l'inverse de la performance quotidienne du CAC 40. Il s'adresse donc à des investisseurs désireux de bénéficier d'une baisse de l'indice. Tout à fait la typologie de l'assuré.e sur la vie.

Ah, et même si le CAC 40 a baissé en 2020, l'arme de destruction massive a également baissé de 21,44% en 2020.

Ah (bis) : selon Quantalys, 36 contrats d'assurance vie la référencent.

A mon avis, un des sujets de débat intéressant en 2021 serait le suivant : comment les courtiers définissent-ils leur offres d'unités de compte ? De quelles ressources disposent-ils pour évaluer les fonds et leurs risques ?

Je vois beaucoup d'étoiles et de performances de court terme sur les sites internet de courtiers d'assurance vie, quasiment de mention des frais (si ce n'est dans les documents-légaux-à-lecture-obligatoire-avant-souscription que la plupart des épargnants ne lisent pas), et jamais aucune explication sur les modalités de sélection des unités de compte.

Après la débâcle H2O AM, qui est la faillite de tout un système (voir ici), dont celui des courtiers en ligne qui ont référencé les fonds H2O AM et n'ont absolument rien fait après la révélation par le FT en juin 2019 de la présence d'obligations "Windhorst" très peu liquides dans certains fonds H2O, le débat mérite d'avoir lieu.

Des nouvelles de H2O

Parce que si je n'en donne pas, ce n'est pas sur le site de la société de gestion que vous allez en trouver.

Au chapitre transparence, l'une des 3 mamelles de H2O AM avec la liquidité et la performance, on est toujours au point mort : le rapport semi-annuel de H2O Multibonds à fin juin 2020 n'a toujours pas été libéré. Espérons qu'il sera mis en ligne avant le rapport annuel à fin 2020.

Au chapitre capital, on a appris sans surprise que la participation de 50,01% de Natixis dans H2O serait rachetée par les dirigeants.

https://twitter.com/AlphaBetaBlogFR/status/1346471523033333766?s=20

Au chapitre (dé)collecte, un record a été battu le 6 janvier : près de 102 millions d'euros de rachats sur la part I € d'Adagio FCP, le plus gros fonds de la gamme en encours.

https://twitter.com/AlphaBetaBlogFR/status/1347861900223270914?s=20

Pour la (dé)collecte sur les parts R, SR et I en € des 7 fonds ayant été scindés en deux, ça donne ceci.

Et pour la performance, cela. Toujours ces troublants écarts de performance entre les parts R et SR d'Adagio et de Multibonds, très largement supérieurs à ceux que la différence entre les frais de gestion laisseraient attendre.

J'ai parlé la semaine dernière de l'association Collectif Porteurs H2O. Sur son site, on trouve une présentation du cabinet Cornet, Vincent, Ségurel, mandaté pour tenter une médiation auprès de H2O AM, et pour attaquer en justice en cas d'insuccès de cette médiation.

https://twitter.com/AlphaBetaBlogFR/status/1346864106226126848?s=20

Je ne suis pas certain que "le litige subi par les investisseurs" soit un terme juridiquement très exact, mais je suppose qu'en remplaçant par "préjudice" on a une meilleure idée de l'angle d'attaque.

Attaquer une société de gestion pour "perte de valeurs des placements" dans des produits qui ne fournissent aucune garantie en capital me semble être une ânerie monumentale. Bon courage.

Attaquer pour l'illiquidité des "Side-pockets" me semble tout aussi illusoire. Le propre d'une "Side-pocket", c'est précisément son illiquidité. Et le réglement AMF en prévoit expressément l'existence. Bon courage.

Je vais donc hasarder une prédiction : la médiation n'ira nulle part, et une plainte demandant réparation de préjudices qui n'en sont pas, ou pas encore pour les side-pockets, n'a aucune chance d'aboutir.

Les produits dont il a été question dans ma semaine Twitter 2 peuvent être achetés en priorité chez votre libraire (pour les livres). Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 2 de 2021. Sayōnara. さようなら.

Illustration : scène du film Ready Player One de Steven Spielberg