Ma Semaine Twitter 2 de 2020

Si vous étiez devant votre téléviseur le 21 février 1972, vous avez peut-être vu la pièce d'André Roussin diffusé sur la deuxième chaîne, La Voyante. C'était dans le cadre de l'émission Au théâtre ce soir, Georges Pompidou était président de la république française et Alexandre Vialatte était mort l'année précédente.

Vialatte était un grand chroniqueur, mais aussi un grand romancier. Je vous recommande chaudement Les fruits du Congo, d'autant plus que c'est dans la remarquable collection L'Imaginaire de Gallimard, dont les livres sont de très beaux objets. Et pendant que j'y suis, vous pourrez lire du même, dans la même collection, Battling le ténébreux.

Il y avait alors deux chaînes de télévision en France[efn_note]La troisième chaîne allait être lancé le 31 décembre 1972.[/efn_note].

Peut-être que certains d'entre vous n'ont pas oublié les génériques de Jean-Michel Folon pour Antenne 2.

Une autre époque, celle des sous-pulls jaunes en acrylique[efn_note]J'en avais un.[/efn_note]. Mais je m'égare.

Ce début d'année est propice aux prévisions, qui sont une forme de voyance légitimée par l'expertise supposée de ceux qui les font.

L'appétit des supports de diffusion de contenus étant insatiable, le marché des prévisions n'est pas près de se tarir. Dans le meilleur cas, sitôt émises, sitôt oubliées. Mais il arrive qu'on y croie et qu'on agisse en conséquence. Et qu'on s'en morde les doigts.

J'ai appris au fil des ans à être totalement indifférent aux prévisions boursières. Elles sont au mieux inutiles, au pire nuisibles.

La recherche, c'est austère, c'est souvent pénible à lire, mais ça sert à faire progresser l'état des connaissances et à faire évaluer les pratiques. C'est pourquoi j'essaie de suivre ce qui se fait en finance, dans la mesure de mes moyens. Je ne lis bien entendu pas tout, je ne comprends bien entendu pas tout ce que je lis, et j'essaie de ne partager que ce que je pense comprendre et juge intéressant.

Les Graham and Dodd Awards récompensent tous les ans depuis 1960 les meilleurs articles de recherche en finance publiés dans le Financial Analysts Journal, un trimestriel édité par CFA Institute[efn_note] Je suis membre de cette association de professionnels de l'investissement détenteurs de la certification CFA.[/efn_note].

En 2019, c'est un article de Jason Hsu, Vitali Kalesnik et Engin Kose, "What is Quality?” qui a été distingué. Les auteurs ont cherché à définir le facteur Qualité, qui est nettement moins consensuel au sein de la communauté des chercheurs, qu'ils soient universitaires ou praticiens, que des facteurs plus anciens comme la (petite) taille (Size) et la Value. L'article est accessible ici.

Le deuxième prix (Scroll Award) a été décerné à un article de Robert Novy Marx et Mihail Velikov, “Comparing Cost-Mitigation Techniques", accessible ici. Les auteurs ont comparé 3 techniques de réduction des coûts de transaction. C'est un peu plus aride que l'article sur le facteur Qualité.

Je ne peux pas résister à citer de nouveau (et pour la dernière fois, c'est promis) ce que Didier Saint-Georges[efn_note]Il est responsable de l'Équipe Portfolio Advisors, Managing Director et Membre du Comité d'Investissement Stratégique de Carmignac Gestion.[/efn_note] de Carmignac Gestion avait prédit dans Les Echos du 14 janvier 2019 (Quatre experts se mouillent pour 2019).

[I]l y a donc une possibilité que l’indice CAC 40 termine de nouveau l’année dans le rouge.

Dans sa version GR, le CAC 40 a gagné près de 30% en 2019.

Allez, que cette légère erreur de prévision n'empêche pas de continuer à en faire (des prévisions, et des erreurs aussi d'ailleurs). Vous vous demandez ce que 2020 nous réserve ? Didier Saint-Georges vous dit tout dans "Comment appréhender les marchés en 2020 ?"

La prise en compte des perspectives de ces trois moteurs de marché que sont économie réelle, sentiment et liquidités nous amène à anticiper pour 2020 un profil de marchés bien orienté mais potentiellement accidenté.

Mais attention,

[f]ace à un contexte macro-économique et politique instable dans un contexte de valorisation élevée pour la majorité des indices, l’agilité en matière de taux d’exposition sera un prérequis pour naviguer en 2020.

En 2020, soyez agiles.

Sinon, 2020 sera une année bissextile. Sous nos latitudes, la durée du jour devrait continuer d'augmenter jusqu'au 21 juin, puis décroître. Les marchés ? Ils fluctueront.

Est-ce que 2020 sera une grande année pour les tomates dans mon potager du Vexin, comme en 2019 ? Je n'en sais rien, mais je l'espère. Encore 2 mois et l'heure des semis sera venue. J'ai hâte d'y être.

Bienvenue dans ma semaine Twitter 2 de 2020.

Joachim, que vois-tu dans ta boule de cristal ?

Joachim Klement, CFA, publie une remarquable lettre quotidienne, Klement on investing, à laquelle vous pouvez vous abonner ici.

Comme moi, les prévisions/prédictions boursières annuelles des "experts" le font rire (ou pleurer, c'est selon).

Il s'est néanmoins hasardé à faire 10 prévisions pour 2020 que j'avais partagées la semaine dernière (voir ici, Les prédictions de Joachim pour 2020).

Il a poussé l'audace jusqu'à faire 10 nouvelles prévisions pour la totalité de la décennie.

Ma sélection.

https://twitter.com/AlphaBetaBlogFR/status/1214169749929648131

Il y aura un marché haussier.

Il y aura un marché baissier.

Quelqu'un qualifiera les changements démographiques de méga-tendance (megatrend, c'est plus chic).

Les fonds actions qui chercheront à exploiter cette méga-tendance ne surperformeront pas.

Les frais des fonds continueront de baisser.

La majorité des fonds gérés activement feront moins bien que leurs concurrents indiciels.

Rendez-vous dans 10 ans pour l'heure de vérité.

Ben, que vois-tu dans ta boule de cristal ?

Ben Carlson, CFA, est derrière l'excellent blog A Wealth of Common Sense.

Il est tout aussi fan des prévisions boursières que Joachim Klement, c'est-à-dire pas du tout.

En revanche, et ce n'est pas incompatible, il a 10 certitudes pour les investisseurs en 2020. Voici ma sélection.

https://twitter.com/AlphaBetaBlogFR/status/1214501935392403457

Vos performances en 2019 vont avoir une influence sur votre perception de 2020. Parce que nous sommes plus sensibles à ce qui s'est passé récemment (c'est l'effet d'ancienneté, en anglais, recency bias).

Quand les marchés actions vont baisser, vous allez avoir envie de faire quelque chose plutôt que de ne rien faire. Car faire quelque chose donne l'illusion de contrôler.

Votre meilleur investissement sera d'augmenter votre taux d'épargne.

Une action, un fonds, une stratégie ou une classe d'actifs vont avoir des performances stratosphériques. Vous allez regretter de ne pas en avoir plus en portefeuille.

En ayant un portefeuille diversifié, vous aurez l'impression d'être idiot(e) car certains de vos actifs feront moins bien que d'autres.

Après coup, tout aura l'air évident.

Votre meilleur investissement sera d'augmenter votre taux d'épargne. A méditer, c'est bien plus puissant que ça n'en a l'air.

Vanitas vanitatum, omnia vanitas

C'est dans la version latine[efn_note]Je l'écris en latin car je n'ai appris ni l'araméen, ni le grec ancien, ni l'hébreu.[/efn_note] de l'Ecclésiaste, un livre de la Bible hébraïque :

Vanité des vanités, tout est vanité.

Tous les ans, rituellement, il se trouve des gérants actifs pour nous sortir que :

20xx sera l'année du stock-picking.

Et d'asséner une liste de raisons, toutes très convaincantes.

Un seul exemple, parmi tant d'autres, dans la bouche d'un gérant, dans un entretien paru sur le site Zonebourse le 16 décembre 2019. Il parle des petites capitalisations, dont il est un spécialiste :

Cela en fait un segment particulièrement intéressant pour 2020, avec une plus grande part accordée au stock-picking qu’en 2019, où le momentum et la liquidité furent les deux moteurs de performance.

Année après année, les résultats des études comparant la gestion active à la gestion indicielle montrent qu'en moyenne, le stock picking échoue à battre les indices[efn_note]Pas parce que les stock-pickers seraient tous mauvais - au contraire, ils n'ont jamais été aussi bien formés, et c'est une partie du problème - mais en raison des frais.[/efn_note].

Vanité des vanités du stock picking.

Une approche différente du "picking" consiste à le pratiquer sur deux autres terrains de chasse : celui des secteurs (c'est assez ancien) et celui des facteurs (c'est plus récent).

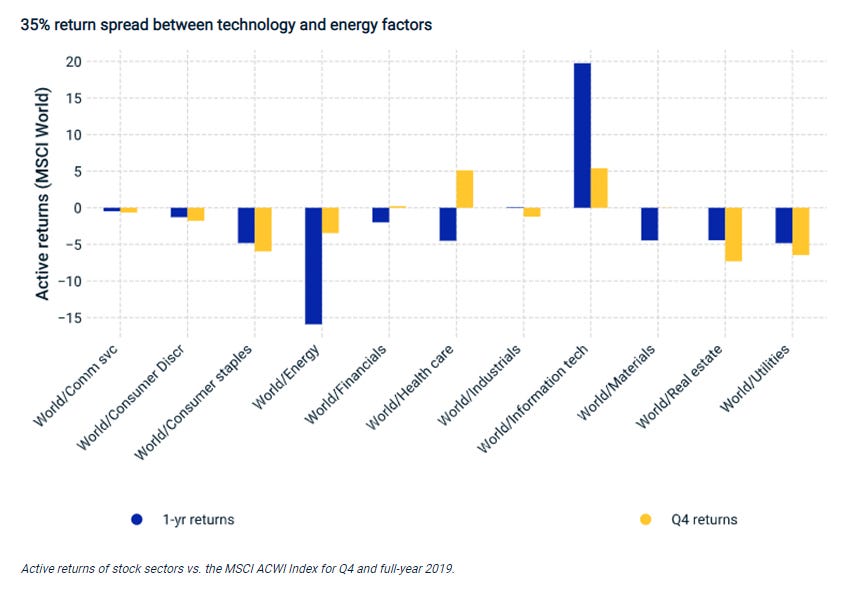

MSCI vient de publier sur son blog un bilan des performances 2019 des secteurs et des facteurs.

https://twitter.com/AlphaBetaBlogFR/status/1214954923198177281

Pour les secteurs, MSCI a regardé la performance active des secteurs GICS pour l'indice MSCI World, dont je rappelle qu'il comportait à fin décembre 1646 actions de grandes et moyennes capitalisations de 23 marchés d'actions développés. La performance 2019 est en bleu.

Résultat des courses : ce sont les valeurs technologiques qui ont triomphé, avec une performance supérieure de 35 points de pourcentage à celle de l'indice. Tous les autres secteurs, à l'exception du secteur de l'industrie, ont enregistré une performance inférieure à celle de l'indice.

Source : MSCI Blog

Vanité des vanités du sector picking.

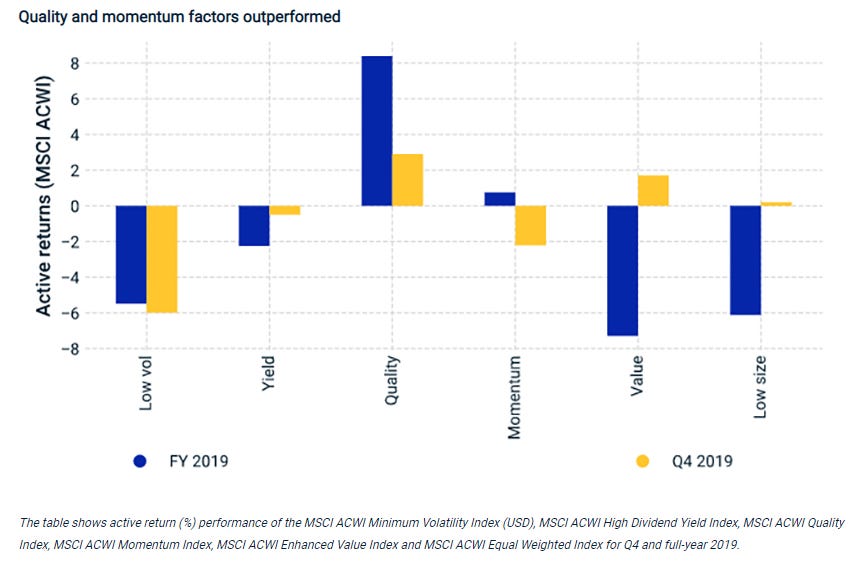

Pas différent pour les facteurs. MSCI a analysé le rendement actif de certains facteurs, incarnés par des indices factoriels, par rapport à l'indice MSCI ACWI, qui comporte 3050 actions de grandes et moyennes capitalisations de 23 marchés d'actions développés et de 26 marchés émergents. De nouveau, la performance 2019 est en bleu.

Là aussi, un grand vainqueur, le facteur Qualité. Et dans une bien moindre mesure, le facteur Momentum.

Les autres facteurs utilisés par MSCI pour créer des indices, la faible volatilité (Low Vol), le rendement des dividendes (High Yield), la Value et la taille (petite taille en l'occurrence, Low Size) ont enregistré des rendements inférieurs à ceux de l'indice MSCI ACWI.

Source : MSCI Blog

Vanité des vanités du factor picking.

Sauf bien entendu si vous aviez prévu fin 2018 que la technologie et le facteur Qualité seraient les triomphateurs de 2019 et aviez positionné vos portefeuilles en conséquence. Auquel cas je vous tire mon chapeau.

Si vous voulez approfondir le sujet de l’investissement factoriel, lisez donc Your Complete Guide to Factor-Based Investing: The Way Smart Money Invests Today, de Andrew Berkin et Larry Swedroe.

Value Blues

Poursuivons avec le facteur Value. Alors qu'il règne depuis des années sur les facteurs, il est à la peine depuis 2008 face au style Growth (qui n'est pas un facteur au sens de la recherche universitaire, soit dit en passant, mais un style).

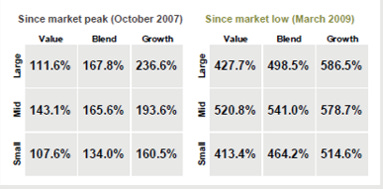

C'est ce que montre fort bien une infographie du dernier Guide des Marchés trimestriel de JPMorgan Asset Management pour les Etats-Unis (Guide to the Markets, 1Q 2020, as of December 31, 2019).

https://twitter.com/philmop/status/1214970020939390977

Dans le graphique de gauche ci-dessous, la performance cumulée moyenne des fonds des 9 cases de la Style Box de Morningstar depuis le plus haut d'octobre 2007, dans celui de droite, la performance depuis le plus bas du marché en mars 2009.

Que ce soit pour les petites capitalisations (Small), les moyennes (Mid) ou les grandes (Large), Growth bat Value. De beaucoup.

Source : JPMorgan AM

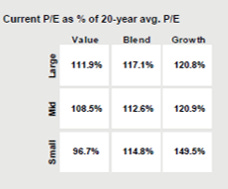

Et cette hausse différenciée se traduit dans les ratios de valorisation : dans l'infographie ci-dessous, le ratio cours/bénéfice actuel en pourcentage du ratio moyen sur 20 ans : sauf pour la case Small/Value, il est supérieur aujourd'hui à la moyenne sur 20 ans. Et la différence est plus importante pour le style Growth que pour le style Value.

Source : JPMorgan AM

Des docteurs très savants se sont penchés sur le patient Value, et ont cherché à expliquer la très forte sous-performance d'un facteur qui, en théorie, délivre, généralement, sur longue durée, une performance ajustée du risque supérieure à celle du marché.

Je vous épargne les détails, mais ça tourne autour d'un changement de paradigme[efn_note]Je me méfie quand je lis une explication liée à un changement de paradigme. Ca veut généralement dire que ne sait pas à quoi est dû le changement. Généralement, ça se finit mal. Voir la bulle internet, durant laquelle il a fréquemment été question de nouveau paradigme.[/efn_note] dans l'économie, avec la montée en puissance de sociétés comme Alphabet ou Facebook, dont les actifs sont immatériels, en l'engouement des investisseurs pour ces sociétés à forte croissance (donc tombant dans la catégorie des valeurs Growth, et pas des valeurs Value).

Je n'ai aucune idée de la raison pour laquelle Growth a fait mieux que Value. Je ne sais pas si ça va durer. Le marché, c'est Value + Blend + Growth. En étant exposé au marché, on est exposé au meilleur style. Et au plus mauvais. Et ça me va très bien.

The Empire Strikes Back

Dans la discussion sur les mérites respectifs de la gestion active, encore très dominante en termes d'encours, et la gestion indicielle, il manquait une voix institutionnelle parlant au nom de la gestion active.

Elle existe aux Etats-Unis, sous la forme de l'Active Managers Council (AMC), émanation de l'Investment Adviser Association (IAA), créée pour promouvoir les vertus de la gestion active.

https://twitter.com/AlphaBetaBlogFR/status/1215589100738080768

L'IAA existe depuis 1937 et représente et défend les intérêts des conseils en investissement (Investment Advisers) enregistrés auprès de la SEC.

Les membres de l'AMC sont à la fois des sociétés de gestion et des acteurs du conseil.

Dans un document accessible ici (A more balanced narrative - Setting the record straight on active management), l'AMC s'attache à répondre aux 3 critiques principales faites à la gestion active :

Les gérants actifs ne surperforment pas leur indice de référence ;

Les gérants actifs ne peuvent pas surperformer leur indice de référence ;

Il est impossible d'identifier à l'avance les gérants actifs meilleurs que la moyenne.

L'approche utilisée est assez classique pour quiconque s'est intéressé à la stratégie de communication des fabricants de cigarette ou des producteurs de pesticides : contester la méthodologie des études concluant qu'en moyenne, la gestion active ne fait pas mieux que la gestion indicielle sur longue durée (page 4 du document, Questioning the assumptions).

Cette réserve mise à part, le reste du document est de bonne facture. L'AMC prend garde à ne pas critiquer la gestion indicielle, dont elle dit même que la croissance extraordinaire est totalement méritée.

Mais dans la conclusion, elle affirme ceci :

Le narratif de l'industrie et des médias essaie de vous faire croire que les gérants actifs sous-performent dans tous les styles et durant toutes les périodes.

C'est tout simplement une généralisation très abusive et d'une grande mauvaise foi[efn_note]En termes moins policés, un mensonge.[/efn_note], avec un nauséabond relent complotiste : "l'industrie" (je suppose qu'il s'agit des fournisseurs de véhicules indiciels) ne dit rien de tel.

Le segment indiciel de la gestion d'actifs reste minoritaire. "L'industrie" est toujours largement dominée (en encours gérés) par les gérants actifs, dont les budgets publicitaires sont très supérieurs à ceux des gérants indiciels, et dont l'accès aux médias est beaucoup plus régulier.

Un gérant actif a toujours une histoire à raconter sur une valeur. Un gérant indiciel est ennuyeux car il ne raconte pas d'histoire.

L'industrie du tabac a pratiqué la désinformation à grande échelle pendant des décennies. C'est fort bien décrit dans Golden Holocaust - La conspiration des industriels du tabac de Robert N. Proctor, et c'est terrifiant.

L'industrie des pesticides a utilisé les mêmes techniques, comme le montre le journaliste Stéphane Foucart dans Et le monde devint silencieux. C'est également terrifiant.

En ce qui concerne la gestion active, elle n'a pas eu à utiliser les techniques de désinformation car elle est restée longtemps l'unique option pour les investisseurs. Mais depuis 1975, année du lancement de Vanguard, et surtout 1993, année de lancement du premier ETF, elle doit faire face à une deuxième option - celle de la gestion indicielle - qui la menace.

Et depuis 2008, la menace est de plus en plus forte, avec la migration de centaines de milliards de dollars de la gestion active vers la gestion indicielle à bas coûts. A cette menace existentielle, les réactions des partisans et des praticiens de la gestion active ont d'abord été individuelles, et la plupart du temps d'une incroyable mauvaise foi (je m'en fais régulièrement l'écho ici).

J'espère que cette nouvelle instance, l'Active Managers Council, restera du bon côté de la ligne jaune.

Les produits dont il a été question dans ma semaine Twitter 2 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 2 de 2020. Sayōnara. さようなら.

Source de l'illustration (page de programme du magazine Télé 7 jours) : site BDDF.