Ma Semaine Twitter 19 de 2021

La S.E.C. (Securities and Exchange Commission) est l'un des régulateurs des marchés financiers aux Etats-Unis. Elle a un nouveau Chair (c'est son titre officiel), Gary Gensler.

Gensler est l'un des 5 commissaires désignés par le Président des Etats-Unis d'Amérique (en l'occurrence par l'actuel, Joseph Robinette Biden Jr.) et confirmé par le Sénat.

Chaque commissaire effectue un mandat de 5 ans et les nominations sont étagées en sorte que tous les ans un commissaire termine son mandat.

Gensler a commencé sa carrière en 1979 chez Goldman Sachs, où il a rapidement gravi les échelons, étant l'un des plus jeunes collaborateurs à être nommé partner.

Gensler fut nommé Chair de la CFTC par le président Barack Obama. La CFTC (Commodity Futures Trading Commission) est le régulateur en charge des marchés de matières premières et de produits dérivés. Durant son mandat (2009-2014), Gensler réforma en profondeur les marchés dérivés, introduisant plus de régulation.

Il a été auditionné le 6 mai dernier par la commission des services financiers du congrès, qui s'intéresse à l'affaire GameStop (j'avais parlé ici de la première audition, on en est à la troisième).

L'intitulé de cette série d'auditions virtuelles vaut le détour :

Game Stopped? Who Wins and Loses When Short Sellers, Social Media, and Retail Investors Collide.

https://twitter.com/AlphaBetaBlogFR/status/1390697936359669763

Gensler a dit des choses intéressantes.

Sur la "gamification" par exemple.

Il n'y a pas une définition acceptée par tous de la gamification, mais, dans les grandes lignes, ce terme se réfère à l'utilisation de dispositifs que l'on retrouve dans les jeux — points, récompenses, grandes bannières, bonus, jeux — afin d'augmenter l'engagement des participants.

Mais voilà, ce qui est acceptable dans les jeux vidéo peut ne pas l'être dans une application de trading. En effet,

[n]ombre de ces dispositifs incitent les investisseurs à multiplier les transactions. Certaines études universitaires suggèrent qu'un trading plus actif, voire le day trading, conduisent à des performances inférieures pour le tradeur moyen.

Gensler a demandé à ses équipes de lancer une consultation publique à ce sujet.

Nous devons nous assurer que les investisseurs utilisant des applications avec ce type de dispositifs continuent d'avoir un niveau de protection approprié et considérer la façon dont toutes nos règles s'appliquent dans de telles situations.

Sur le payment for order flow :

Des volumes de transactions plus élevés génèrent plus de payments for order flow. Ce qui conduit à se poser plusieurs questions : les intermédiaires ont-ils des conflits d'intérêts inhérents ? Si c'est le cas, les clients reçoivent-ils la meilleure exécution dans le contexte de ces conflits d'intérêt ? Les intermédiaires sont-ils incités à encourager leurs clients à faire plus de transactions, au détriment de l'intérêt des clients ?

L'intervention de Gensler est passionnante. Vous pouvez regarder son audition ci-dessous, ou lire le script ici.

Le memorandum de cette audition est également intéressant[efn_note]Outre Gensler, ont été auditionnés : Michael Bodson, President and Chief Executive Officer, the Depository Trust & Clearing Corporation ; Robert Cook, President and Chief Executive Officer, Financial Industry Regulatory Authority, Inc..[/efn_note].

Robert Ophèle, le président de l'AMF, a été auditionné le 5 mai sur le rapport annuel 2020 du régulateur français par la commission des finances de l'assemblée nationale.

Le texte de son intervention est consultable ici. J'ai surtout noté qu'il avait choisi de traduire "greenwashing" par "verdissement de façade". Je vais essayer d'utiliser ce terme.

Vous avez dans doute remarqué l'apparition la semaine dernière de publicités Google Ad Sense sur ce blog. J'ai en effet sauté le pas et décidé de tester ce service, pour couvrir les frais mensuels d'hébergement et d'accès à la plateforme Wordpress d'Alpha Beta Blog, qui s'élèvent à 5,99 € TTC.

Avec Ad Sense, je ne fais RIEN : ce n'est pas moi qui vends la publicité sur ce site, c'est le service de Google. Si une publicité pour un produit ou un service me déplaît, il m'est possible de la supprimer dans mon interface d'administration[efn_note]J'ai commencé à le faire, en vous épargnant d'infâmes bandeaux d'escrocs promettant des livrets sans risque à plus de 5 % de rendement annuel.[/efn_note].

Quand quelqu'un clique sur une annonce, je suis rémunéré. Voilà, j'ai commencé le long chemin vers une très hypothétique richesse[efn_note]Avec environ 4€ de chiffre d'affaires pendant les 4 premiers jours, le chemin vers la richesse sera très, très long.[/efn_note].

Par ailleurs, après une longue interruption due à ma fainéantise, il est de nouveau possible de s'abonner aux posts. Pour cela, allez tout en bas de n'importe quelle page du site et renseignez votre e-mail. Vous serez notifié.e à chaque parution de billet. C'est la seule utilisation qui sera faite de votre adresse de courrier électronique.

Suite à mes commentaires de la semaine dernière sur L'art de perdre d'Alice Zeniter, j'ai reçu un très touchant message d'une lectrice que je connais et apprécie beaucoup, dans lequel elle partageait avec moi son expérience de l'Algérie (où elle n'a pas vécu).

Je lui ai conseillé d'écouter les 4 remarquables émissions de La Série Documentaire sur France Culture : Algérie, les ineffables mémoires[efn_note]Une série documentaire d'Alain Lewkowicz réalisée par Somany Na.[/efn_note].

J'aurais pu mentionner la semaine dernière le splendide roman de Laurent Mauvignier, Des hommes, paru en 2009 aux Editions de Minuit. J'attends avec impatience la sortie de l'adaptation cinématographique de Lucas Belvaux avec Gérard Depardieu, Catherine Frot et Jean-Pierre Daroussin.

Sinon, je frétille d'impatience : le dernier livre d'Aki Shimazaki, Sémi, vient de sortir. La couverture est, comme toujours, sublime. Mon amie A, ma dealeuse en livres, m'en a dit le plus grand bien et me le prêtera bientôt.

Née en 1954, Shimazaki a émigré au Canada en 1981 et a commencé à publier en français en 1999. J'en parle régulièrement.

Etienne Dorsay, toujours aussi percutant pour dénoncer le scandale national des commission de mouvement jours fériés qui tombent pendant le week-end.

https://twitter.com/E_Dorsay/status/1390552594196705283?s=20

Et voilà où peut mener le culte des premiers de cordée, avec Gabriela Manzoni.

https://twitter.com/ManzoniGabriela/status/1390206972801257474?s=20

Bienvenue dans ma semaine Twitter 19 de 2021.

Les papys flingueurs

Le 1er week-end de mai, des foules convergent depuis des années vers Omaha, dans le Nebraska, siège social de Berkshire Hathaway. A pied, à cheval, en voiture, en train, en avion. Ou en bateau à voiles.

La pandémie a provisoirement mis fin à cette grande migration, qui, pour la 2ème année consécutive, s'est tenue virtuellement le samedi 1er mai.

Warren Buffett (90 ans) et Charlie Munger (97 ans) étaient dans une salle à Los Angeles, en pleine forme eu égard à leur âge vénérable.

Morceaux choisis picorés dans le compte-rendu fait par Yun Li, Jesse Pound et Maggie Fitzgerald sur le site de CNBC.

https://twitter.com/philmop/status/1389142689438867459

Buffett voit des inconvénients aux très nombreux SPAC (Special Purpose Acquisition Companies) s'étant introduit en bourse.

Les SPAC ont généralement 2 ans pour investir, si je comprends bien. Si vous pointiez une arme sur ma tête et me demandiez d'acheter une société d'ici à deux ans, j'en achèterais une. Et il y a toujours la pression des fonds de private equity.

Selon lui, la fête ne va pas durer.

Ca ne durera pas éternellement, mais aujourd'hui, c'est là où est l'argent, et Wall Street va là om est l'argent. Les SPAC ont bien performé pendant un temps, et si en plus tu peux attirer une célébrité [pour le promouvoir], tu peux vendre à peu près n'importe quoi.

Pour les papys flingueurs, Robinhood et sa pratique de la gamification du trading alimentent la spéculation. Munger n'aime pas du tout la pratique du payment for order flow[efn_note]Rappel : le courtage est gratuit sur Robinhood. Ce dernier est rémunéré par des market makers qui exécutent les ordres des utilisateurs de Robinhood. Cette pratique - légale aux Etats-Unis, dès lors qu'elle n'est pas cachée par l'intermédiaire et que les utilisateurs bénéficient d'une exécution à un cours au moins aussi bon que le NBBO - s'appelle payment for order flow. J'avais parlé ici ("Homo homini lupus") de la condamnation de Robinhood à 65 millions de $ d'amende par la S.E.C. aux Etats-Unis.[/efn_note].

C'est comme agiter un chiffon rouge devant un taureau. Pour moi, c'est juste horrible qu'un truc pareil ait attiré des investissements d'individus civilisés et de citoyens décents. C'est vraiment très mal. On ne devrait pas gagner de l'argent en vendant aux gens des choses mauvaises pour eux.

Sur le bitcoin ("un produit financier créé à partir du néant"), Munger est encore plus virulent et utilise des arguments assez peu convaincants.

Bien sûr que je déteste le succès du bitcoin. Pour moi, une devise utile aux kidnappeurs et aux maîtres-chanteurs n'est pas la bienvenue. Ce qui m'amène à dire que je pense en toute modestie que ce satané développement est dégoûtant et va à l'encontre des intérêts de la civilisation.

On notera que les criminels sont historiquement encore plus friands de dollars, d'euros, de livres sterling, de francs suisses ou de yens. Et que Buffett a préféré ne pas donner son opinion sur le bitcoin.

Munger, décidément très offensif et à l'aise sur le terrain moral, défend certains rachats d'actions :

Si vous rachetez vos actions pour en faire monter le cours, c'est profondément immoral. Mais si vous les rachetez parce que c'est la bonne chose à faire dans l'intérêt des actionnaires existants, alors c'est un acte très moral, et ceux qui le critiquent sont dingues.

Buffett n'a pas succombé aux charmes de l'ESG. Interrogé sur le fait que Berkshire Hathaway est un actionnaire important de Chevron, une compagnie pétrolière, voici ce qu'il répond.

Les extrémistes dans les deux camps [pro et anti ESG] sont un peu cinglés. Je détesterais que les hydrocarbures soient interdits dans 3 ans. Ca ne marcherait pas.

Et Buffett de conclure avec une leçon de vie :

Je n'aime pas émettre de jugements moraux sur les actions, sur la façon dont les entreprises conduisent leurs affaires, mais dans toute entreprise, il y a quelque chose que vous n'aimeriez pas si vous en connaissiez l'existence. [...] Si vous recherchez la perfection chez votre conjoint.e, chez vos amis, ou dans les entreprises, vous ne la trouverez jamais.

Buffett a donné rendez-vous à Omaha le 30 avril 2022.

J'avais cité quelques propos fleuris de Charlie Munger lors de la dernière assemblée générale du Business Daily ici ("Dear Charlie").

Le replay de l'assemblée générale est disponible sur le site Yahoo Finance et la transcription intégrale des propos de Buffett et Munger est disponible là.

Profitons-en, un jour ou l'autre, ils ne seront plus là.

Josh Brown les a d'ailleurs symboliquement enterrés dans un billet récent.

https://twitter.com/philmop/status/1389927862195662851

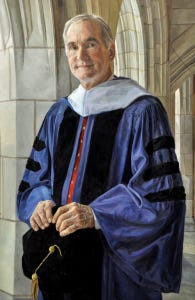

David Swensen (1954-2021)

Ce n'est que tard dans sa vie que Warren Buffett est devenue une icône planétaire.

David Swensen, mort d'un cancer à 67 ans le 5 mai dernier, a sans doute été encore plus influent que Buffett auprès des investisseurs institutionnels du monde entier.

https://twitter.com/AlphaBetaBlogFR/status/1390298892609081350

Swensen était depuis 1985 à la tête du fonds de dotation de Yale University (The Yale Investments Office). De nombreux universités états-uniennes disposent de telles structures (endowments), ayant un horizon de placement en théorie illimité.

Les endowments placent les sommes dont elles disposent (la dotation initiale et les dons faits au fil des ans par les alumni et les entreprises) et contribuent aux budgets de fonctionnement annuel des universités.

Swensen a révolutionné le monde jusque là très traditionnel des endowments, dont l'allocation d'actifs consistait en général de 60% d'actions cotées (majoritairement des Etats-Unis) et de 40% d'obligations.

Il a créé ce qui s'est ultérieurement appelé le Yale Model : une allocation importante sur des stratégies peu liquides via des hedge funds, des fonds de private equity, voire des investissements dans les forêts ou les terres agricoles.

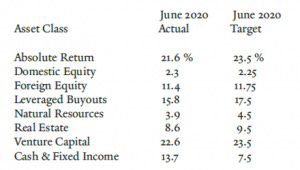

Voici l'allocation d'actifs du Yale Endowment, dont les actifs à fin juin 2020 s'élevaient à 31,2 milliards de $ : 21,6% en fonds de performance absolue, 15,8% en fonds de private equity (LBO), 22,6% en fonds de venture capital, et seulement 2,3% en actions cotées Etats-Unis.

Les résultats sur longue durée ont été époustouflants : 9,9% par an sur 20 ans à fin juin 2020 (9,7% pour les actions cotées Etats-Unis, 14,8% pour les actions cotées hors Etats-Unis, 8,1% pour les fonds de performance absolue, 11,2% pour les fonds de LBO, 11,6% pour les fonds de venture capital, 8,3% pour l'immobilier et 13,6% pour les matières premières.

La gestion active, ça marche. Ca marche quand on est le fonds de dotation de Yale University, avec un horizon de placement infini, qu'on a les meilleures équipes du monde et que l'on peut accéder aux meilleurs gérants du monde.

Il n'y a qu'un seul David Swensen, et il est mort.

Swensen a écrit deux livres remarquables. L'un est destiné aux investisseurs institutionnels : Pioneering Portfolio Management: An Unconventional Approach to Institutional Investment.

L'autre est destiné aux investisseurs privés : Unconventional Success: A Fundamental Approach to Personal Investment.

Portrait de David F. Swensen par Alastair C Adams PPRP, 1er april 2015

Les 10 commandements

Selon l'excellent Ben Carlson, CFA, qui publie le blog A Wealth of Common Sense, il est 10 commandements pour l'investisseur, des choses dont il (elle) ne doit absolument pas se soucier.

https://twitter.com/philmop/status/1390622444843536385

Voici ma sélection.

Investisseur, tu ne te soucieras pas :

De l'enrichissement des autres

De consacrer beaucoup de temps et d'efforts à la gestion de tes placements

De la performance à un an de tes placements

De ton QI : en matière de placements, ton quotient émotionnel prime sur ton quotient intellectuel

Des conseils en matière de placements dispensés par des milliardaires

De savoir combien tu aurais aujourd'hui si tu avais investi 10000 € sur [insérer un nom de valeur ayant particulièrement bien performé] en [insérer la date d'entrée en bourse de cette valeur]

De choisir à la perfection ton moment d'entrée sur les marchés : le market timing est un art impossible à maîtriser. Plutôt que d'échouer à deviner le bon moment, mieux vaut mettre en place un programme de versements réguliers, en faisant varier le montant au fur et à mesure de l'évolution de ses revenus.

De générer de l'alpha dans ton portefeuille.

What ? L'alpha n'importe pas ?

Selon Carlson,

Personne sur son lit de mort n'a jamais regretté de n'avoir pas eu un meilleur ratio de Sharpe.

Pourquoi place-t-on son argent ? Principalement pour atteindre ses objectifs financiers, pas pour battre le marché. Je répète : il n'est pas indispensable de battre le marché. Même si toute une industrie est bâtie sur cette promesse.

Rien ne sert de courir

il faut partir à point, n'est-ce pas ?

On ne peut pas dire que les investisseurs états-uniens aient fait montre d'un enthousiasme précoce pour les fonds responsables (par commodité, j'utiliserai le vocable ESG, mais ce n'est pas si simple).

Leur Etat fédéral est nettement moins interventionniste en matière de prescriptions normatives que la plupart des Etats européens ; la primauté a longtemps été donné à la seule valeur actionnariale ; et le précédent Président (comment s'appelait-il déjà ?) n'en avait ouvertement rien à faire.

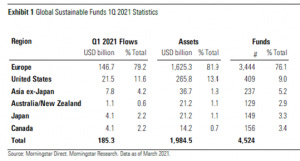

En dépit de ces vents de face, la collecte a commencé à décoller pendant le mandat du précédent Président. Et elle continue de progresser, selon les données de Morningstar.

https://twitter.com/AlphaBetaBlogFR/status/1388161230704054272?s=20

La collecte nette au premier trimestre a en effet atteint le montant record de 21,5 milliards de $, après un précédent record de 20,5 milliards de $ lors du 4è trimestre 2020.

70% de la collecte trimestrielle s'est portée sur des véhicules indiciels, qui représentent 40% des encours ESG totaux à fin mars (contre 30% en Europe, où la part des fonds indiciels dans les encours ESG totaux était de 23% à fin mars). Les fonds actions ont représenté 87% de la collecte aux Etats-Unis.

A fin mars, les encours ESG s'élevaient à près de 266 milliards de $ aux Etats-Unis, encore loin derrière l'Europe (1625 milliards de $).

Source : Morningstar

Sinon, des nouvelles de l'ETF à gestion active lancé par BlackRock début avril (j'en avais parlé ici).

https://twitter.com/AlphaBetaBlogFR/status/1388070623889420289

La machine étant lancée aux Etats-Unis, je hasarde une prédiction.

Voici ce que l'on pourra(it) dire dans 20 ans de l'ESG.

L'ESG s'est fortement développé en Europe à partir de 2010 sous l'impulsion de gouvernements nationaux et de l'Union Européenne.

La tortue états-unienne s'est réveillée tardivement et a raflé la mise.

Et à la fin, ce sont BlackRock et MSCI qui gagnent. Rendez-vous en 2041 pour le relevé des compteurs, je n'aurai que 75 ans.

Et surtout la transparence, hein

L'inquiétude grandit pour les valeurs liquidatives (VL) à fin mars (et à fin avril) des malheureux side-pockets de H2O AM. La dernière VL disponible sur le site de la société de gestion est en date du 26 février, et ce depuis début mars.

https://twitter.com/AlphaBetaBlogFR/status/1390214754338177025

Une battue a été effectuée par des bataillons de volontaires, composés majoritairement de détenteurs de ces side-pockets, menés par les compagnies d'assurance légalement propriétaires de ces fonds, qui les ont référencés après une due diligence approfondie et ont confirmé le référencement après les alertes de juin 2019.

En vain. Aucune trace des valeurs liquidatives à fin mars/avril.

L'inquiétude grandit. Où sont les VL indicatives ? Le webmaster est-il en arrêt maladie ? La hausse de la VL indicative est-elle si importante que la pudeur empêche H2O AM de la partager ? A moins que ces VL indicatives ne soient en baisse parce que les négociations avec le groupe de Lars Windhorst ne se passent pas bien ?

Réponse... bientôt ?

Sinon, l'écart de performance béant entre les parts R et SR de H2O Multibonds FCP est toujours là, et bien là.

Du côté de la décollecte, on en est là.

Du côté de la performance, on en est là.

Les produits dont il a été question dans ma semaine Twitter 19 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 19 de 2021. Sayōnara. さようなら.

Illustration : copie d'écran, Berkshire Hathaway Annual Meeting 2021 Highlights