Mes Semaines Twitter #17 et #18 de 2018

Ce mois de mai est diabolique, tous ces jours fériés m'empêchent d'écrire. Euh, ça devrait être l'inverse en réalité. Bon, je tente une autre excuse : j'ai été à New York pendant quelques jours et il m'a été impossible d'écrire.

Pas très crédible, car j'ai quand même trouvé le temps de marcher dans Manhattan pendant quelques heures vendredi dernier, alors que j'avais déjà une semaine de retard dans la rédaction de ce post.

Flatiron Building, 175 5th Avenue, New York

Bon, la vérité : tenir un blog, c'est beaucoup de travail, ça requière beaucoup de discipline, et j'ai encore de gros progrès à faire en matière de discipline pour tenir le rythme d'un post par semaine.

Et ce d'autant plus que mon jardin me sollicite le week-end et que la clématite de la pergola est en fleurs.

Quant au chat, dont il n'a pas été question ici depuis longtemps, il se marre.

Art mural rural (Oise). Artistes : ma fille Alice and friends.

Dernier message familial : ma fille Juliette (profil LinkedIn ici) est étudiante à Sciences Po au sein du master Environmental Policy et recherche un stage lié aux problématiques environnementales et de développement durable, entre août/septembre 2018 et janvier 2019, en France ou à l'international. Elle souhaiterait faire un stage opérationnel orienté vers des projets, au contact des entreprises, des institutions et/ou du grand public. Les domaines qui l'intéressent particulièrement sont l'agriculture, l'alimentation, la biodiversité, l'éducation, l'économie circulaire et la prévention des déchets.

Si vous avez des idées ou des contacts, faites-le moi savoir directement (philippe.maupas [at] alphabetablog.com) ou contactez directement Juliette via LinkedIn.

Merci d'avance ! Et bienvenue dans mes semaines Twitter 17 et 18 de 2018.

Touche pas au grisbi aux indices, MSCI

De plus en plus de sociétés de technologie émettent des actions sans droit de vote ou avec des droits de vote limités et les fournisseurs d'indices doivent prendre une décision lourde de conséquences : faut-il inclure de telles actions dans les indices, parce qu'elles existent et contribuent à la capitalisation boursière totale, ou bien faut-il les exclure par qu'elle n'ont pas de droits de vote et ne sont par conséquent pas de "vraies" actions ?

Mais au fait, pourquoi les sociétés émettent-elles des sociétés sans droits de vote ou avec des droits de vote limités ? Pour permettre aux fondateurs de conserver le contrôle sans avoir la majorité.

Ce système n'est né avec Google (Alphabet maintenant) ou Snap, puisque des sociétés aussi traditionnelles que Berkshire Hathaway (la holding de Warren Buffett), Roche ou Ford ont différentes classes d'actions.

MSCI a lancé une consultation à ce sujet. Le fournisseur d'indices se propose de continuer à inclure les actions avec droits de vote différenciés dans ses indices, mais d'en ajuster le poids en fonction du flottant (la part du capital pouvant librement être achetée et vendue en bourse) et du pouvoir en matière de droits de vote ("voting power").

MSCI appelle "company voting power" la part du nombre total de votes dans le capital d'une société cotée non détenue par des actionnaires stratégiques. Le flottant de chaque société serait pondéré par le "company voting power", ce qui le réduirait quand il existe des classes d'actions ayant des droits de vote restreints. Les sociétés pour lesquelles le "company voting power" est égal à zéro (à savoir celles dont seuls les actionnaires stratégiques détiennent des actions avec droits de vote) seraient retirées des indices.

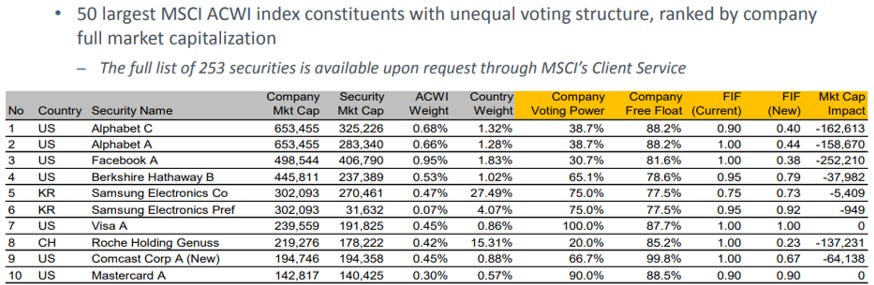

Plus de 300 valeurs au sein de l'indice MSCI All Country World sont concernées. Voici les 10 plus grosses en termes de capitalisation. Les colonnes en orange sont les simulations mesurant l'impact de l'approche suggérée par MSCI sur la capitalisation qui serait retirée de l'indice (dernière colonne, Mkt Cap Impact).

On voit par exemple que pour l'action Facebook A, 252 milliards de $ serait retirés sur flottant pondéré des droits de de vote, puisque les actionnaires non stratégiques ne détiennent que 38,7% des droits de vote

Source : MSCI

L'approche proposée par MSCI entraînerait une recomposition des indices, ce qui implique des frais de transaction supplémentaires pour tous les fonds répliquant lesdits indices.

BlackRock a répondu à la consultation de MSCI dans une lettre mise en ligne sur son site (lien dans le tweet ci-dessous).

https://twitter.com/AlphaBetaBlogFR/status/989051386016030721

Je rappelle que BlackRock est le plus grand gérant d'actifs au monde, avec des encours de 6280 milliards de $ au 31 décembre 2017 (27% en gestion active, 38% en gestion indicielle hors ETF, 28% en gestion indicielle ETF via iShares, 7% en monétaire).

Que dit BlackRock ?

[Nous] sommes en faveur de pratiques saines en matière de gouvernance de la part des sociétés cotées dans lesquelles nous investissons pour le compte de nos clients, ainsi qu'en faveur de la préservation des droits des investisseurs.

Ca, c'est le jargon habituel.

Cependant, nous pensons qu'il incombe aux autorités concernées, et pas aux fournisseurs d'indices, de définir les standards en matière de gouvernance.

BlackRock suggère une approche différente, pour permettre d'éviter les frais de transaction liés à la recomposition des indices :

Nous recommandons à MSCI d'adopter une approche différente afin de permettre aux investisseurs indiciels de choisir entre : (i) des indices de marché larges qui reflètent l'univers d'investissement effectivement accessible et (ii) des indices ayant des pondérations différentes, ou qui trient le sociétés en fonction de principes de gouvernance, sur le modèle des indices excluant le secteur du tabac ou ayant des filtres sociaux. Cette solution permettrait aux investisseurs ayant de fortes convictions en matière de gouvernance de "voter avec leurs pieds" sans créer de perturbation de marché ni générer les frais de transaction associés avec l'approche proposée [par MSCI].

Alors, un fournisseur d'indices peut-il s'ériger en juge de ce qui est bien ou mal, ou bien doit-il se contenter de donner accès à différents univers d'investissement larges sans émettre de considérations extra-financières ? Réponse de MSCI avant le 21 juin.

Utiles, mais trop payés et socialement nuisibles

De qui s'agit-il ? Des financiers.

Qui écrit cela ? L'Humanité ?

Non, le titulaire de la chronique Buttonwood du peu gauchisant magazine The Economist. Après 30 années passées à couvrir le secteur de la finance, il fait ses adieux à cette chronique dans quelques articles bien sentis (voir ici, Les six commandements de l’investisseur de long terme).

https://twitter.com/AlphaBetaBlogFR/status/992010889892061184

Selon lui (ou elle, les plumes du magazine sont anonymes, à l'exception du directeur de la rédaction, qui est une directrice de la rédaction actuellement, Zanny Minton Beddoes), si les fonctions de la finance sont importantes pour la société, c'est aussi le cas de nombreux autres secteurs où les rémunérations sont bien moins élevées.

Il déplore que le client ne soit pas en tête de liste des priorités pour les financiers et rappelle les nombreux scandales récents qui l'attestent. Il rappelle également le coût social considérable de la crise financière et la puissance de lobbying du secteur financier, qui a dépensé 20 milliards de $ depuis 20 ans auprès du Congrès aux Etats-Unis pour défendre ses intérêts.

Sa conclusion réaliste (ou désabusée) :

Une chose est sûre : le secteur de la finance connaîtra encore des crises. Et le prochain titulaire de la rubrique Buttonwood consacrera sans aucun doute de nombreux articles à ces crises. Plus ça change, plus c'est la même chose.

La culture de l'arnaque des banques australiennes

On prend la même question et on recommence : qui écrit cela ? L'équivalent de L'Humanité en Australie ?

Non, le Financial Times, tout aussi gauchiste que The Economist.

https://twitter.com/AlphaBetaBlogFR/status/992675263174635521

Une commission d'enquête mise en place par Malcolm Turnbull, le premier ministre, s'est intéressée au secteur financier, dominé par quatre grandes banques, Commonwealth Bank of Australia, Westpac, National Australian Bank et ANZ, et par AMP pour le secteur du conseil financier. La concentration du secteur bancaire est accusée de réduire la concurrence et de susciter des pratiques préjudiciables aux clients.

Les auditions de responsables du secteur ont mis en lumière un "catalogue de mauvaises pratiques en matière de conseil financier" : une infirmière a perdu son logement après avoir suivi les mauvais conseils de son conseiller Westpac, qui lui a vendu des polices d'assurance très onéreuses et facturé des milliers de dollars de frais. Des enregistrements ont montré qu'un conseiller financier s'était fait passer pour un de ses clients pour obtenir des détails sur son fonds de pension. La commission a également montré comment AMP avait menti au régulateur et tenté d'empêcher la publication d'un rapport indépendant.

Commentaires d'observateurs :

[L'absence de concurrence dans le secteur bancaire] a engendré une culture d'arrogance et parfois de tromperie pure et simple.

Dans la plupart des grandes banques, nous sommes régulièrement confrontés à une culture cherchant à retarder et à contrecarrer nos actions de surveillance, d'investigation et d'application.

Il y a un conflit d'intérêts inhérent quand les banques vendent des services de conseil financier [car elles vendent leurs propres produits].

Ce qui a choqué le plus les gens, c'est de découvrir que les banques ne se préoccupaient plus des intérêts de leurs clients, allant même jusqu'à avoir des comportements malhonnêtes. Le noeud du problème me semble être ceci : une banque n'est PAS au service de ses clients, en tout cas n'a pas l'obligation de mettre les intérêts de ses clients au-dessus des siens. La banque, comme la plupart des entreprises, va chercher à maximiser son résultat net, incitée en cela par une politique de rémunération variable extrêmement incitative pour tous les collaborateurs qui en bénéficient.

Il lui faut néanmoins prétendre, dans sa communication, qu'elle agit au mieux de l'intérêt de ses clients, alors qu'elle agit au mieux de son propre intérêt. En somme, votre "conseiller" bancaire se comporte vis-à-vis de vous, son client, comme le vendeur de voiture vis-à-vis d'un acheteur de voiture.

Deux solutions possibles : imposer aux banques de se placer sous le standard fiduciaire dans leurs relations avec les clients, et c'est alors la fin de la banque telle que nous la connaissons (dans laquelle la banque est généralement à la fois la productrice et la distributrice des produits), ce qui est bien évidemment irréaliste ; rappeler incessamment aux clients que la banque n'est pas leur amie ni leur alliée, mais un fournisseur, et qu'il faut parfois se méfier ("caveat emptor").

Troisième solution : pour tout ce qui a trait à la structuration de son patrimoine et aux placements financiers, travailler avec un conseiller rémunéré exclusivement par le client et se plaçant sous le standard le plus élevé vis-à-vis du client, à savoir le standard fiduciaire. Plus à ce sujet ci-dessous (Et si on créait deux catégories de conseillers financiers ?).

Le roi est nu, mais il ne faut surtout pas le dire

En juin 2016, Peter Kraus était directeur général d'AllianceBernstein, un grand gérant d'actifs détenu par AXA. Il commet alors l'erreur de dire tout haut ce que toute la communauté de la gestion active savait et cachait soigneusement : les fonds gérés activement ne battent généralement pas leur indice de référence ; les sociétés de gestion dont devenues trop grosses car elles ont donné la priorité à la croissance des actifs gérés ; la structure des frais des fonds a été conçue pour profiter aux actionnaires beaucoup plus qu'aux clients.

Résultat de cette franchise : Kraus a été poussé vers la sortie l'année suivante.

Une des solutions qu'il préconisait pour remédier à certains des problèmes a depuis été adoptée par AllianceBernstein, qui a introduit des commissions de performance symétriques ("fulcrum fees", dont j'ai déjà parlé ici ou là) pour certaines parts de certains de ses fonds.

Mark Gilbert, de l'agence Bloomberg, s'est récemment entretenu avec Kraus.

https://twitter.com/AlphaBetaBlogFR/status/988387013844844544

Depuis ses propos très (trop) francs, Kraus ne constate aucun changement en matière de course à la taille.

L'industrie tout entière est motivée par la croissance des encours. Elle y est incitée par les actionnaires, qui veulent que le chiffre d'affaires croisse, et la façon de faire croître le chiffre d'affaires dans une industrie qui est payée qu'elle performe ou pas est de faire croître les encours. Mais plus les encours augmentent, plus il devient difficile de performer.

J'ai parlé ici (Fulcrum fees, big time) de la décision du GPIF, le fonds de pension du secteur public au Japon de modifier la rémunération des gérants actifs à qui des mandats ont été confiés : si l'indicateur de référence n'est pas battu, le gérant est rémunéré comme le serait un ETF de même taille. La rémunération augmente quand le gérant génère de l'alpha.

Quand il était à la tête d'AllianceBernstein, c'est ce type de mécanisme que Kraus suggérait de mettre en place, et il en parlait même à ses pairs dans l'industrie. Ces derniers l'écoutaient, étaient sans doute d'accord avec le diagnostic (le mécanisme actuel de rémunération des sociétés de gestion est inéquitable pour les clients, qui n'ont plus confiance dans la gestion active) mais ne pouvaient (ou ne voulaient) rien faire ("they're in a box").

Kraus pense que le marché va finir par forcer les sociétés de gestion à évoluer. Les gérants se focalisant sur la performance vont devoir limiter la capacité de leurs fonds pour continuer à attirer des investisseurs. Les gérants actifs sous-performants vont disparaître et le solde des flux se portera sur la gestion indicielle.

Le diagnostic de Kraus est sans doute parfaitement exact. Mais je ne pense pas que les grandes sociétés de gestion, notamment celles qui sont cotées, soient prêtes à l'entendre et à suivre ses conseils. C'est à l'investisseur ou à son conseiller de d'intégrer également les frais et la taille des fonds parmi ses critères de choix. Pour cela, il faut analyser la culture de la société de gestion, ce qui est un exercice difficile, peu pratiqué, mais indispensable.

Et si on créait deux catégories de conseillers financiers ?

John Rekenthaler est un des éditorialistes vedettes de Morningstar aux Etats-Unis. Dans un récent post, il a contribué au débat sur le standard fiduciaire qui fait toujours rage de l'autre côté de l'Atlantique (mais pas du tout de ce côté-ci, en tout cas pas en France), en proposant de segmenter les professionnels du conseil financier en deux catégories, selon le niveau d'éducation et de formation.

Son post fait suite à la publication par la SEC de divers documents relatifs à la modification du standard s'appliquant aux brokers-dealers, la Regulation Best Interest, dont j'ai parlé ici, La SEC s’invite dans le débat « Fiduciaire ou Adéquation ? »).

https://twitter.com/AlphaBetaBlogFR/status/991678699115167744

Que dit Rekenthaler ?

Ce qui empêche les brokers d'être considérés comme le sont les médecins et les avocats est l'éducation. Les médecins vont à la faculté de médecine pendant quatre ans, puis font l'internat. Les avocats passent trois ans à la faculté de droit. Les brokers... pas autant.

Que suggère-t-il ?

Il devrait y avoir deux niveaux de conseil financier, définis par l'éducation. Le niveau le plus élevé ne nécessiterait pas une formation aussi poussée que celle nécessaire pour obtenir un diplôme juridique, et encore moins que celle nécessaire pour devenir médecin. Pour le moment, ça pourrait ressembler à ce qui demandé aux candidats pour pouvoir s'inscrire au programme de Chartered Financial Analyst.

Le second niveau, qui serait le plus répandu, ressemblerait aux brokers d'aujourd'hui, mais avec des standards éthiques plus élevés. Je n'estime pas que les exigences actuelles en matière de formation, peu exigeantes, soient problématiques. Ces professionnels vendraient principalement (ou exclusivement) des solutions fournies par leur propre employeur. Cependant, les exigences fiduciaires devraient être équivalentes à celles qui s'imposent aux conseillers du premier niveau. Les gens attendent des infirmiers comme des médecins qu'ils agissent au mieux des intérêts des patients. La même logique devrait s'appliquer au conseil financier. Rekenthaler insiste sur le fait qu'il faut que le client soit parfaitement informé et conscient de l'existence de deux catégories et que la SEC doit définir très précisément les deux niveaux afin d'affecter toute personne vendant des produits financiers à l'un ou l'autre de ces niveaux.

Il existe d'ores et déjà aux Etats-Unis deux familles : les registered investment advisors, soumis dans leurs relations avec leurs clients au standard fiduciaire (fiduciary standard), le plus exigeant et en théorie le plus protecteur pour le client ; et les brokers-dealers, soumis au standard d'adéquation (suitability standard), beaucoup moins exigeant à leur encontre et surtout beaucoup moins protecteur pour le client.

Ce que Rekenthaler propose en plus, c'est donc d'ajouter des exigences en matière de formation et d'aligner les standards régissant les relations entre les professionnels et leurs clients vers le plus élevé des deux, à savoir le standard fiduciaire.

En France, la transposition de la directive MIF 2 a créé deux catégories de conseillers en investissements financiers : ceux qui sont rémunérés par les fournisseurs de produits via des commissions et/ou des rétrocessions ne peuvent plus se dire "indépendants". Seuls conseillers se faisant payer exclusivement par leurs clients et analysant un univers très vaste de produits et de services peuvent se qualifier d'indépendants.

Même si les deux pays ne sont pas comparables, une assez bonne analogie serait celle-ci : un conseiller en investissements financiers non indépendant en France ressemble à un broker-dealer aux Etats-Unis ; un conseiller en investissements indépendants (au sens de MIF 2) en France ressemble à un registered investment advisor aux Etats-Unis.

Et votre conseiller financier, il.elle est indépendant.e ? Demandez-le lui.

A ce jour, je n'ai pas trouvé beaucoup d'indépendants. J’en ai mentionné un ici, il s’appelle Julien Coudert. Julien est un précurseur car il avait fait le choix d'être rémunéré exclusivement par ses clients dès la création de sa société, la Compagnie Saint Eusice, en 2013, plusieurs années avant l'entrée en vigueur de la directive MIF 2. N'hésitez pas à visiter son blog Kudu’s skeptical economics.

Avertissement : je connais très bien Julien et nous avons des projets en commun.

Je vous présente le meilleur ennemi de l'investisseur

C'est lui-même, comme l'écrivait Benjamin Graham.

Graham est le père spirituel de l’analyse financière et des gérants value. Qu'écrivait-il dans son livre The Intelligent Investor

paru en 1949 (vous pouvez aussi l’acheter dans sa version française, L’Investisseur intelligent

) ?

Le principal problème de l’investisseur – et même son pire ennemi – c’est vraisemblablement lui-même.

Morningstar réalise depuis quelques années une étude (Mind The Gap) comparant la performance des fonds (celle que vous allez retrouver dans les reportings de ces fonds ou sur le site Quantalys - avertissement : je suis co-fondateur et actionnaire de Quantalys) avec celle effectivement obtenue par les investisseurs dans ces fonds.

La première est dite time-weighted, la seconde money-weighted, car elle tient compte des versements et des retraits. Pour l'investisseur, la seule performance qui vaille est la performance money-weighted, puisque c'est celle qui lui revient effectivement.

Morningstar compare la performance time-weighted de chaque fonds avec la performance money-weighted obtenue par la communauté des investisseurs sur la même période, afin de calculer le return gap (la différence entre la performance du fonds et la performance de la communauté des investisseurs du fonds, cette dernière étant généralement - mais pas toujours - inférieure à la première).

Pourquoi ce return gap ? Parce qu'en moyenne les investisseurs ont tendance à acheter la performance passée, donc à attendre qu'un fonds ait délivré une performance élevée pour l'acheter se privant ainsi d'une partie de cette performance.

https://twitter.com/AlphaBetaBlogFR/status/992433684052520963

Les derniers résultats de l'étude Mind The Gap sont arrêtés au 31 mars 2018. Ils montrent que sur 1, 3, 5 et 10 ans, le return gap est presque toujours négatif (c'est-à-dire que la performance obtenue par la communauté des investisseurs dans un fonds est inférieure à celle du fonds) et que l'écart est généralement plus important pour les investisseurs dans les fonds gérés activement que pour les investisseurs dans les fonds gérés passivement.

Exemple : pour les fonds actions Etats-Unis, sur 10 ans, l'écart est de -3,34% pour les investisseurs dans les fonds actifs contre -0,80% pour les investisseurs dans les fonds gérés passivement. Je rappelle que les frais des fonds ne rentrent pas en ligne de compte dans le calcul de cet écart, lequel reflète exclusivement le comportement des investisseurs.

Deux enseignements :

Les investisseurs ne sont pas très doués pour choisir le moment où ils achètent et celui où ils vendent (ce qu'on appelle le market timing), puisque leur return gap est presque toujours négatif.

Collectivement, les investisseurs dans les fonds gérés passivement font plutôt moins mal que les investisseurs dans les fonds gérés activement (on notera une exception pour les fonds actions internationales sur 10 ans).

Le temps est ton meilleur allié

J.P. Morgan Asset Management publie un épais pavé trimestriel (Market Insight), dans lequel je trouve toujours des illustrations très pertinentes.

Celle reprise dans le tweet ci-dessous montre que le temps est le meilleur allié de l'investisseur. Sont analysées les performances sur 1 an, 5 ans, 10 ans et 20 ans de 3 classes d'actifs de 1950 jusqu'au 31 mars 2018 : les actions de grandes capitalisations (indice S&P 500 composite), les obligations (indice Strategas/Ibbotson US Government Bond et US Long-term Corporate Bond), et un portefeuille comportant 50% d'actions de grandes capitalisations et 50% d'obligations.

Les performances sont annualisées et les extrêmes (la meilleure et la moins mauvaise performance) sont indiquées pour chaque durée analysée.

https://twitter.com/AlphaBetaBlogFR/status/989172182352740352

Plusieurs enseignements :

Les actions ont les meilleures performances.

Plus la durée est longue, plus l'écart entre la plus mauvaise et la meilleure performance diminue.

Plus la durée est longue, moins la plus mauvaise performance est mauvaise.

Sur 20 ans, la plus mauvaise performance a été positive pour les 3 portefeuilles.

Si le temps qui passe n'améliore pas mes performances sportives, c'est en revanche un facteur bénéfique pour la performance des portefeuilles. Ceci étant dit, et comme le précise la note sous le graphique de J.P. Morgan AM, "la performance passée n’est pas un indicateur fiable des résultats actuels et à venir."

Mes deux conseils aux investisseurs : soyez patients et ne faites pas de market timing. Il n'y a pas de bon moment pour s'exposer aux marchés. Si votre tolérance au risque est suffisante, c'est la durée d'exposition aux marchés qui prime. Commencez le plus tôt possible et investissez régulièrement, en augmentant vos versements au fur et à mesure que vos revenus augmentent. Et prêtez attention aux frais.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était mes semaines Twitter 17 et 18 de 2018. Sayōnara. さようなら.