Ma Semaine Twitter confinée 16 de 2020

J'aime beaucoup Norman Rockwell (1894-1978), un illustrateur américain de génie. J'aime aussi beaucoup la radio. Et les podcasts.

Comme son personnage, "général en fauteuil" suivant à la radio et sur plusieurs cartes les nouvelles du front européen en 1944, à une époque autrement plus tragique que l'actuelle (qui l'est aussi), nous suivons avec angoisse et en temps réel les progrès sur le front du Covid-19.

En lisant la presse (de moins en moins, hélas), en regardant la télévision (de plus en plus, hélas, la qualité de l'information étant le plus souvent atterrante), en écoutant la radio (de plus en plus).

Voici donc quelques recommandations de podcasts traitant de sujets financiers, puisque, quand je ne parle ni de littérature, ni d'histoire, ni de jardinage, la finance est le sujet central d'Alpha Beta Blog.

Christine Benz et Jeff Ptak de Morningstar sont les hôtes de mon podcast préféré, The Long View. Un invité unique, la plupart du temps un gérant[efn_note]Plus rarement une gérante, triste reflet de l'état de l'industrie de la gestion[/efn_note] (Dan Fuss, gérant obligataire depuis plus de 60 ans, Fran Kinniry de Vanguard pour parler de private equity), parfois un conseiller financier (Allan Roth, pour parler des avantages des fonds indiciels et des biais comportementaux) ou un professeur d'université (Annamaria Lusardi pour parler d'éducation financière, Meir Statman pour parler de finance comportementale).

J'aime également beaucoup le podcast de Ted Seides, Capital Allocators Podcast, dans lequel Seides invite un allocataire d'actifs, un auteur, un gérant ou un stratège (Michael Mauboussin a été invité à 3 reprises, son discours sur la gestion active est passionnant).

Dans Masters in Business, Barry Ritholtz reçoit un invité, généralement du monde de la finance, mais pas seulement. Sa puissance de feu médiatique (le podcast est produit par Bloomberg) lui permet d'attirer dans ses filets de très gros poissons (Paul Krugman, Robert Shiller).

Dans un autre registre, celui du commentaire de l'actualité économique et financière, Ben Carlson, CFA, et Michael Batnick, CFA, forment un duo à la fois amusant et sérieux dans Animal Spirits.

J'aime également beaucoup une émission de radio traditionnelle, Entendez-vous l'éco, diffusée sur France Culture de 14h à 15h en semaine et présentée par Tiphaine de Rocquigny.

Des nouvelles des fonds de H2O AM, engagés sur le long chemin vers la rédemption. Au 16 avril, la pente est encore rude.

Et la baisse d'encours a été rude pour ceux des fonds que je suis qui avaient publié leur reporting à fin mars le 20 avril.

A 7h20 le mardi 21 avril, les reportings à fin mars des 3 fonds ayant enregistré les replis les plus élevés, H2O Multiequities, H2O Multistratégies et H2O Vivace, n'étaient pas disponibles sur le site de la société de gestion. Ceux des autres fonds avaient été mis en ligne le 10 avril.

Il me semble qu'en période de crise, il conviendrait d'être réactif et transparent.

Le mot de la fin à l'indispensable sociologue du confinement, Etienne Dorsay.

https://twitter.com/E_Dorsay/status/1251456496405225472?s=20

Bienvenue dans ma semaine Twitter 16 de 2020.

Ce n'est toujours pas l'apocalypse indicielle

"Vous allez voir ce que vous allez voir : à la prochaine crise sévère, les mains faibles des écervelé.e.s investissant dans des produits indiciels vont trembler, et ce sera l'apocalypse indicielle."

C'est un des multiples arguments des opposants à la gestion indicielle, qui appartiennent généralement à deux populations : 1. celle des gérants actifs ; 2. celle des conseillers financiers rémunérés par des rétrocessions, lesquelles ne sont possibles qu'avec des fonds gérés activement.

Crise après crise, l'argument se révèle infondé.

Arrive la mère de toutes les crises : celle du covid-19. La vérité va-t-elle enfin éclater au grand jour ?

Encore raté aux Etats-Unis, où le mois de mars a bien été apocalytique pour la gestion. Mais pour la gestion active.

C'est ce que montrent les données de Morningstar.

La décollecte sur les fonds actifs de long terme (ce qui exclut les fonds monétaires, qui ont connu a contrario une collecte record) s'est élevée à 309 milliards de $.

Les fonds indiciels ont également enregistré une décollecte : elle est de 16 milliards de $.

309 milliards contre 16 milliards ? De qui les mains ont-elles tremblé ?

https://twitter.com/AlphaBetaBlogFR/status/1250063208196575236?s=20

Au premier trimestre, la gestion active a décollecté à hauteur de 377 milliards de $ pendant que la gestion indicielle collectait à hauteur de 410 milliards de $.

Cette tendance est maintenant ancienne et bien établie. Tant que les marchés montaient, la décollecte de la gestion active était atténuée par l'effet marché.

La conjonction d'une baisse des marchés et de la poursuite de la décollecte augure de lendemains plus difficiles pour les gérants actifs.

Pendant le confinement, découvrons les marchés

Apparemment, les courtiers en ligne font face à un afflux de demandes d'ouvertures de compte.

Alors que le nombre d'actionnaires en France baisse régulièrement, c'est une bonne nouvelle non ?

A la lecture de l'article de Joël Morio dans Le Monde, je n'en suis pas convaincu.

https://twitter.com/AlphaBetaBlogFR/status/1250061245329227776

Chez les uns (ING et Fortuneo), les transactions sont multipliées par 4. Partout, les demandes d'ouvertures de PEA, de PEA-PME et de compte-titres ordinaire affluent.

Chez Boursorama, les nouveaux clients sont souvent jeunes (moins de 30 ans).

Même tendance chez Saxo Banque et IG France. Moins connues que Boursorama, ING ou Fortuneo, ces sociétés donnent accès à des armes de destruction massives, les CFD.

Face à l'afflux de demandes d'ouvertures de comptes, voici ce que déclare Fabien Keryell, le directeur général d'IG France :

Nous appliquons une politique stricte sur la validation des comptes, avec environ 40 % de demandes rejetées en raison de leur manque de connaissances, d’expérience ou de ressources. Il est en effet primordial pour nous que nos clients aient la formation et l’information nécessaire pour investir avec le plus de sérénité possible.

Bon, IG France applique la réglementation. Car pour donner accès à des armes de destruction massive (les CFD[efn_note]Contract for Difference.[/efn_note]), il faut effectivement s'assurer que les clients en maîtrisent le fonctionnement. Pour investir "avec le plus de sérénité possible".

Que se passe-t-il quand des investisseurs avertis s'exposent à des CFD ? La réponse est sur la page d'accueil des sites des sociétés qui y donnent accès, qui ont l'obligation de publier cet avertissement :

Les CFDs et le Forex sont des produits à effet de levier complexes. L’utilisation de l’effet de levier vous expose à un risque de perte élevée et rapide. 69% des comptes d’investisseurs non professionnels ayant négocié des CFDs ont perdu de l’argent avec ce fournisseur.

Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l’effet de levier. 76% des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils investissent sur les CFD avec IG.

Pour ceux des nouveaux convertis à la bourse qui passeraient à travers les mailles du filet de l'évaluation de leurs connaissances et joueraient à la roulette russe[efn_note]La probabilité de gagner de l'argent avec ces produits est même très largement inférieure à celle de survivre à la roulette russe si l'on en croit les statistiques de Saxo Banque et IG France. Cette remarque ne doit pas s'entendre comme un encouragement à jouer à la roulette russe. Ni, a fortiori, à spéculer sur les CFD.[/efn_note] avec les CFD, les lendemains risquent de déchanter.

Pour les autres aussi d'ailleurs, ceux qui se contentent d'acheter et de vendre des actions. L'analyse des résultats moyens de la gestion active face aux indices devrait pourtant dissuader de faire du stock picking, surtout quand on n'a pas été formé à cela.

L'avenir (radieux ?) des placements alternatifs

CAIA Association délivre la certification du même nom (CAIA = Chartered Alternative Investments Analyst) axée sur les placements dits "alternatifs" (à savoir hedge funds, fonds de capital-investissement, fonds de dette privée, fonds investissant sur les matières premières, fonds immobiliers, fonds d'infrastructures, etc.)[efn_note]Avertissement : je suis détenteur de la certification CAIA et membre de CAIA Association.[/efn_note].

L'association vient de publier un rapport sur l'avenir des placements alternatifs, intitulé : "De l'adolescence à la citoyenneté responsable".

https://twitter.com/AlphaBetaBlogFR/status/1251450398616850432?s=20

Les placements alternatifs, combien de divisions ?

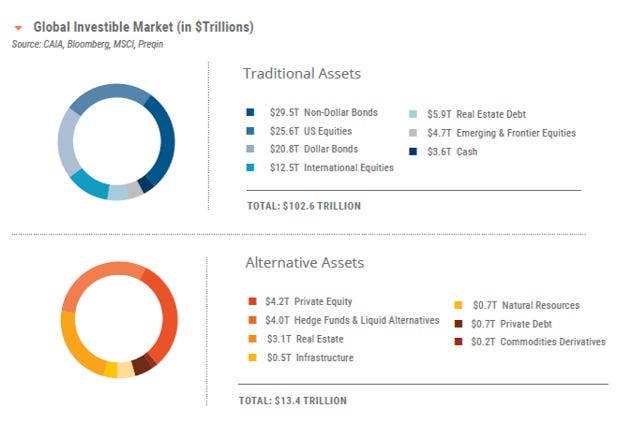

A fin 2018, CAIA Association estime que ces placements représentaient 13,4 trillions de dollars, contre 102,6 pour les placements traditionnels, soit 11,6% du total (contre 6% en 2004).

Le capital-investissement pesait 4,2 trillions de dollars, les hedge funds et les stratégies alternatives liquides 4 trillions, et les fonds immobiliers 3,1 trillions.

Pourquoi allouer des capitaux aux placements alternatifs ? CAIA Association voit deux raisons principales :

Réduire le risque.

Améliorer la performance.

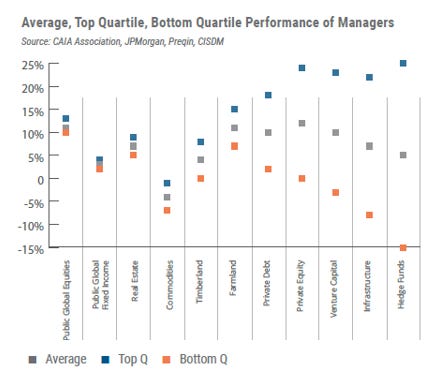

Le capital-investissement et le capital-risque sont les deux stratégies permettant d'améliorer la performance, toutes les autres stratégies servant plutôt à améliorer la diversification, donc à réduire le risque.

Les auteurs de l'étude rappellent qu'il existe une forte dispersion des performances au sein des différentes stratégies alternatives, généralement beaucoup plus élevée que celle qui existe au sein des différentes stratégies traditionnelles (les deux colonnes de gauche).

Ce qui implique un fort risque de sélection pour les investisseurs.

Alors que des discussions sont en cours aux Etats-Unis pour faciliter l'accès des investisseurs privés aux fonds de capital-investissement et de capital-risque, CAIA tempère les attentes : démocratiser l'accès à ces stratégies, c'est démocratiser l'accès à du bêta, pas à de l'alpha.

Veuve de Carpentras, jeunes et enthousiastes convertis de fraîche date aux joies des marchés financiers, l'alpha restera réservé aux grands investisseurs institutionnels et aux grandes fortunes.

CAIA Association fait 4 recommandations destinées aux professionnels des investissements alternatifs :

S'engager à (s')éduquer et (se) former[efn_note]Par exemple en passant la certification CAIA.[/efn_note].

Embrasser la transparence, notamment en ayant des niveaux de frais de gestion et de performance raisonnables, consistants et défendables (!) et en utilisant des standards de présentation de la performance uniformes qui tiennent compte des limites du TRI[efn_note]Taux de rendement interne.[/efn_note].

Militer pour la diversification. Les auteurs notent que les actifs traditionnels (à savoir actions et obligations cotées) ont connu de mars 2009 à février 2020 une hausse quasi continue. Cette époque semblant révolue, les vertus de la diversification des portefeuilles vers des placements alternatifs vont être redécouvertes.

Démocratiser tout en protégeant. Les auteurs notent une tendance dans de nombreuses juridictions à l'assouplissement du statut d'investisseur accrédité, nécessaire pour accéder à des placements alternatifs. Ils y sont favorables, sous réserve d'un niveau de protection adéquat pour des populations d'investisseurs peu familiers de ces stratégies. Et prônent plusieurs mesures : que les intermédiaires soient titulaires d'une certification (CAIA, CFA ou CFP), qu'ils soient soumis à un code d'éthique, que les investisseurs réussissent un test de littératie financière avant de pouvoir investir, et que les stratégies soient disponibles dans des enveloppes liquides.

La Research Foundation de CFA Institute publie régulièrement des ouvrages de très grande qualité sur des sujets financiers très divers. Ces publications sont téléchargeables gratuitement sur son site.

Une monographie consacrée aux placements alternatifs, Alternative Investments: a primer for investment professionals a été publiée en mars 2018 en collaboration avec CAIA Association. Les auteurs sont Donald R. Chambers, CAIA, Keith H. Black, CFA, CAIA, et Nelson J. Lacey, CFA.

Cette publication peut être téléchargée ici.

Un moment Minsky pour le private equity ?

On reste dans le périmètre des placements alternatifs, avec deux passionnantes contributions sur le monde du capital-investissement aux Etats-Unis.

La première vient de Matt Stoller, qui a récemment publié un livre passionnant sur la montée en puissance d'acteurs privés très puissants, Goliath: The 100-Year War Between Monopoly Power and Democracy.

Sa thèse ? Ces acteurs acquièrent une puissance monopolistique et sont des menaces pour la démocratie.

Selon lui, le Private Equity approche de son moment Minsky. Ca vous rappelle quelque chose ? Hyman Minsky (1919-1996) a connu une heure de gloire posthume lors de la crise financière de 2007-2009.

Un moment Minsky, c'est "le point où les investisseurs surendettés sont contraints de vendre en masse leurs actifs pour faire face à leur besoin de liquidité, déclenchant une spirale de baisse auto-entretenue du prix de ces actifs et un assèchement de la liquidité" (Wikipedia, article consulté le 20 avril 2020).

Minsky est l'auteur de Stabilizing an unstable economy.

https://twitter.com/AlphaBetaBlogFR/status/1251088009589657602?s=20

Stoller rappelle l'histoire de Michael Milken, qui a inventé le marché des obligations pourries ("junk bonds") dans les années 1980. Comme le terme est violent, on les appelle plutôt "obligations à haut rendement" aujourd'hui ("high-yield bonds").

Ca s'est mal terminé, puisque Milken a fini en prison. Il est l'un des inspirateurs de Wall Street, le film d'Oliver Stone.

Pour Stoller, le private equity aujourd'hui, c'est la même chose que le marché des junk bonds dans les années 1980. Avec moins d'agressivité ("greed is good"), et la caution de grands noms de la finance (pour David Swensen, qui dirige le fonds de dotation de Yale University depuis des décennies, le private equity est "une forme supérieure de capitalisme").

A cause du coronavirus, le private equity fait face à son moment Minsky : trop d'endettement, chute du chiffre d'affaires, incapacité de rembourser les dettes.

Il voit 3 façons d'y faire face pour le gouvernement et le congrès :

Forcer les fonds de private equity à reconnaître les pertes en mettant en faillite certaines de leurs participations.

Regonfler la bulle et permettre à la machine à refinancer les dettes de repartir, via des aides gouvernementales temporaires.

Trouver un gogo pour supporter les pertes : le contribuable. Certains dirigeants de fonds demandent un plan de sauvetage venant de l'Etat.

Le post de Stoller est passionnant, notamment le rappel historique sur l'histoire des junk bonds et du scandale des Savings & Loans.

Stoller édite une newsletter passionnante, BIG, sur les monopoles et la finance. Abonnement gratuit ici.

Deuxième post sur le sujet, celui de Ted Seides, qui anime l'excellent podcast Capital Allocators.

https://twitter.com/philmop/status/1251842988679946240?s=20

Son pronostic ?

Quand tout cela[efn_note]La crise du Covid-19.[/efn_note] sera terminé, nous verrons une réduction de l'endettement dans les bilans, soit du fait de la régulation, soit du fait des gérants de fonds de private equity. Nous aurons une croissance économique plus faible. Nous aurons des taux d'intérêt plus élevés. Et nous aurons des performances moins élevées pour les fonds de private equity.

Commissions de performance : ça va bouger

Les commissions de performance sont souvent présentées comme un mécanisme permettant d'aligner les intérêts des gérants de fonds et de leurs clients.

Pour moi, il s'agit plutôt d'une rémunération supplémentaire consentie sans contrepartie aux gérants, puisque ces derniers ont tout à y gagner (percevoir précisément ladite commission de performance) et rien à y perdre (leur commission de gestion fixe n'étant pas impactée quand ils sous-performent).

En d'autres termes, pile je gagne, face tu perds.

Ou, si je veux jargonner, il s'agit d'une option consentie gratuitement aux gérants par les investisseurs.

Heureusement, ça bouge un peu sur le front de la régulation.

L'ESMA (European Securities and Markets Authority) est l'autorité de supervision des marchés financiers en Europe. Elle mène depuis une réflexion sur l'homogénéisation de la régulation des commissions de performance qui approche de son terme avec la publication d'un rapport passionnant, dans lequel l'ESMA mentionne les contributions de différents acteurs, ses réponses et ses décisions.

https://twitter.com/AlphaBetaBlogFR/status/1250816896422809605

Son mandat ne lui permettait pas (hélas) d'imposer le principe des fulcrum fees en vigueur aux Etats-Unis (en cas de sous-performance, diminution du niveau des frais de gestion fixes). On continue donc avec le modèle dominant actuel ("pile je gagne, face tu perds").

Au chapitre des bonnes nouvelles, l'ESMA annonce qu'on ne peut pas avoir un indice de référence pour la commission de performance déconnecté de la stratégie d'investissement du fonds. En clair, un fonds actions avec un indice de type monétaire, ça ne sera plus possible.

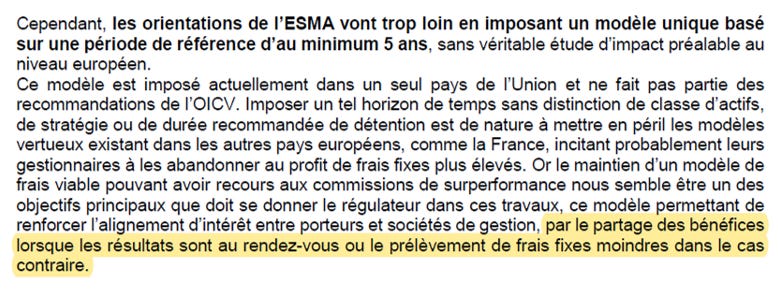

Enfin, la durée de référence pour percevoir une commission de performance liée à un indice serait de 5 ans. En d'autres termes, on regarde pendant 5 ans si le fonds a comblé sa sous-performance par rapport à son indice, condition pour être éligible à percevoir une nouvelle commission de performance.

C'est plus équitable pour les investisseurs, qui peuvent aujourd'hui avoir à payer une commission de performance en année N à un fonds qui a sous-performé en année N-1 sans qu'il ait comblé son retard de performance.

L'AFG, sans surprise, est opposée à cette dernière mesure, dont elle demande qu'elle soit facultative, et pas obligatoire. Je ne suis pas certain de comprendre l'argument que j'ai souligné en jaune (le communiqué est ici) : est-ce un plaidoyer en faveur de l'introduction de fulcrum fees ? A ma connaissance, les frais fixes ne sont pas inférieurs quand les résultats ne sont pas au rendez-vous.

Dès que je lis quelque part "alignement d'intérêt entre porteurs et sociétés de gestion", je m'accroche très, très fort à mon portefeuille.

La position de l'ESMA va dans la bonne direction pour renforcer les droits des investisseurs. J'espère que l'AMF va confirmer qu'elle s'appliquera en France.

Les produits dont il a été question dans ma semaine Twitter 16 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 16 de 2020. Sayōnara. さようなら.

Illustration : Norman Rockwell - Armchair General (Man Charting War Maneuvers), publication le 29 avril 1944 dans The Saturday Evening Post.