Ma Semaine Twitter 11 de 2020

Vent de panique ! Lundi noir ! Les marchés au bord du gouffre ! Capitulation ! Markets in freefall! Historic stock drop! Black Monday!

L'apocalypse boursière, en somme.

Les médias ont sorti l'artillerie lourde des clichés (voir ci-dessus)[efn_note]Mention spéciale élogieuse au titre de la une de Libération, quotidien toujours aussi créatif : "Le virus entre en bourse".[/efn_note] et invité les experts habituels qui ont enfoncé des portes ouvertes et meublé les antennes en pérorant doctement sur les causes de la baisse.

Ou comment certains individus arrivent à être à la fois épidémiologistes, spécialistes du pétrole, maîtres ès géopolitique et experts en psychologie des foules. Et spécialistes des marchés financiers.

Des ânes savants.

Le Monde a publié la semaine dernière les bonnes feuilles du dernier livre d'Esther Duflo et Abhijit V. Banerjee, les co-récipiendaires (avec Michael Kremer) du Prix de la Banque de Suède en sciences économiques en mémoire d’Alfred Nobel de 2019.

Ils parlent très bien de ces experts omniprésents dans les médias :

Les économistes auto-proclamés de la télévision et de la presse – économiste en chef de la banque X ou de la société Y – sont la plupart du temps, à de notables exceptions près, les porte-parole des intérêts économiques de leurs employeurs, et ils se sentent souvent en droit d’ignorer le poids des faits et de la preuve.

Je n'avais pas besoin de ça pour avoir envie de lire Economie utile pour des temps difficiles.

Sinon, et c'est nouveau en France[efn_note]Où l'on avait plutôt été habitué.e.s à cela : Charles de Gaulle le 28 octobre 1966 : "la politique de la France ne se fait pas à la corbeille"; Edith Cresson le 19 mai 1991 : "La Bourse? J’en ai rien à cirer! "[/efn_note], il y a aussi des secrétaires d'Etat qui donnent des conseils en matière de market timing : "c'est plutôt le moment de faire des bonnes affaires en bourse aujourd'hui"[efn_note]Voir ci-dessous ce que pense Vanguard du market timing : à éviter.[/efn_note].

Si vous avez suivi le conseil de Madame Pannier-Runacher, écrivez-lui pour lui demander de vous rembourser vos moins-values latentes. On ne sait jamais.

https://twitter.com/CNEWS/status/1237279536456314881?s=20

Et si on n'est pas d'accord avec cette opinion forcément éclairée, on peut se répéter en boucle l'aphorisme boursier selon lequel "on n'attrape pas un couteau qui tombe."

On a aussi sorti des placards les citations habituelles des maîtres à penser, de Ben Graham à Warren Buffett. Voire Sun Tzu ou Marc Aurèle. Comme à chaque fois. Nihil novi sub sole.

Il y en a un qui ne manque pas d'humour, c'est Jérôme Kerviel.

https://twitter.com/kerviel_j/status/1237130103139840001?s=20

Le mot de la fin à l'indispensable Etienne Dorsay.

En allemand, il existe un mot pour décrire son état d'esprit après le lundi noir : Schadenfreude[efn_note]C'est la joie maligne que l'on éprouve en observant le malheur d'autrui. Sinon, dans votre prochain tweet, vous pouvez aussi essayer Zeitgeist ou, plus long et moins grand public, Weltanschauung, ou encore Doppelgänger. C'était la minute allemande.[/efn_note].

https://twitter.com/E_Dorsay/status/1237282650232143872?s=20

Sinon, ceci.

https://twitter.com/RPanh/status/1237693063499329536?s=20

Rithy Panh est le réalisateur de magnifiques et bouleversants documentaires sur la tragédie cambodgienne à l'époque de la dictature des khmers rouges de Pol Pot (Les Tombeaux sans nom, S21, la machine de mort khmère rouge, Duch, le maître des forges de l'enfer).

Il a récemment publié La paix avec les morts, écrit avec Christophe Bataille. Panh et Bataille ont également écrit ensemble L'élimination.

Et, dans le même registre, Max von Sydow (1929-2020) est mort. Il avait joué aux échecs contre la mort dans Le Septième Sceau (Det sjunde inseglet), un film d'Ingmar Bergman (1918-2007) sorti en 1957, un de mes plus anciens et plus beaux souvenirs de cinéphile.

Bienvenue dans ma semaine Twitter 11 de 2020.

Du rififi chez H2O AM, saison II

Le mois de juin 2019 avait été torride pour H2O AM : suite à plusieurs articles de Robert Smith et Cynthia O’Murchu du Financial Times, révélant que plusieurs fonds détenaient des obligations peu liquides émises par des sociétés contrôlées par le financier allemand Lars Windhorst, la société avait dû faire face à des rachats pour un montant d'environ 8 milliards d'euros.

J'en avais parlé ici, Tout n’est pas liquide dans H20.

On prend les mêmes et on recommence en 2020. Les mêmes, ce sont les excellents Robert Smith et Cynthia O’Murchu, qui suivent H2O AM de près. Mais le problème, ce n'est plus Lars Windhorst et les obligations peu liquides émises par les sociétés qu'il détient.

C'est un problème de performances désastreuses, dues à certaines positions[efn_note]Peu importe lesquelles, elles sont multiples. C'est ce type de paris qui a fait les performances passées remarquables des fonds H2O AM, et de tels paris ne marchent pas tout le temps. Pour en avoir une vague idée, lisez les affligeants commentaires de gestion des reportings à fin février.[/efn_note] dans les portefeuilles des fonds de H2O AM.

Les deux journalistes du Financial Times ont été les premiers à mentionner un courrier envoyé par H2O AM à ses clients, dans lequel la société de gestion prévenait qu'il y aurait des baisses importantes ("surprisingly large") sur certains de ses fonds.

https://twitter.com/AlphaBetaBlogFR/status/1237440029951131649

Audrey Spy de Mieux Vivre Votre Argent a pu lire la version française du courrier de H2O AM. Ca donne ceci.

H2O AM reconnaît « des performances négatives dont l’ampleur exceptionnelle peut surprendre, mais qui ne correspondent pas à notre lecture de la réalité macroéconomique du monde d’aujourd’hui. »

Je suppose qu'il faut en conclure que les performances négatives ont tort, et que la réalité macroéconomique telle que H2O AM la voit finira par prévaloir. Après tout, jusque là, les fonds de la société de gestion ont connu des replis considérables et ont toujours repris leur progression.

Hier, les résultats étaient époustouflants, les explications lacunaires, les reportings affligeants.

Aujourd'hui, les résultants sont catastrophiques, les explications lacunaires, les reportings affligeants.

Quelques chiffres relatifs aux parts R des fonds, en date du 10 mars[efn_note]Il existe également des parts SR, pour super retail, qui se sont substituées de fait aux parts R, plus anciennes, et dont les frais de gestion sont beaucoup plus élevés que ceux des parts R, mais c'est une autre histoire qu'il faudra que je raconte un jour, tellement elle est emblématique d'un système devenu fou dans lequel les distributeurs sont au service des fournisseurs de produits plutôt que d'être au service de leurs clients finaux.[/efn_note] :

Pour H2O Adagio, le repli en cours, qui a débuté le 12 février 2020 est de 15,4%.

Pour H2O Multibonds[efn_note]Avertissement : j’en détiens dans la poche casino d’un des contrats d’assurance vie que je supervise dans mon foyer fiscal.[/efn_note], le repli en cours, qui a débuté le 20 février 2020 est de 49,27%.

Pour H2O Allegro, le repli en cours, qui a débuté le 21 février 2020, est de 50,52%.

Pour H2O Multiequities, le repli en cours, qui a débuté le 13 février 2020, est de 63,65%.

Pour H2O Vivace, le repli en cours, qui a débuté le 8 novembre 2019, est de 64,46%.

Pour H2O Multistratégies, le repli en cours, qui a débuté le 8 novembre 2019, est de 66,28%.

Rien qui ne justifie, semble-t-il, de mettre à jour le site de la société.

https://twitter.com/AlphaBetaBlogFR/status/1239506699435814912

Keep Buggering On, comme disait Winston Churchill, cité par Robin Powell.

J'espère que l'absence de communication de la part de H2O AM sur son site révèle des certitudes absolues quant à "la réalité macroéconomique du monde d’aujourd’hui," et que la réalité va finir par entendre raison et se ranger aux vues de H2O AM.

Je n'y crois pas trop.

Et je me demande si les compagnies d'assurance, qui ont intégré de nombreux fonds H2O AM à leur offre d'unités de compte et en sont les propriétaires, vont communiquer des informations aux assurés détenteurs de droits sur ces unités de compte. Pour expliquer ce qui se passe.

Je n'y crois pas trop.

ESG : il y a loin de la coupe aux lèvres

ShareAction est une association enregistrée au Royaume-Uni et habilitée à recevoir des dons ("charity"). Son objectif : remettre les placements au service du bien commun, en protégeant l'environnement.

ShareAction vient de publier un rapport analysant et notant 75 sociétés de gestion parmi les plus importantes au monde sur plusieurs axes :

Gouvernance en matière de placements durables (36% du score global)

Changement climatique (28% du score global)

Biodiversité (16% du score global)

Droits humains (19% du score global)

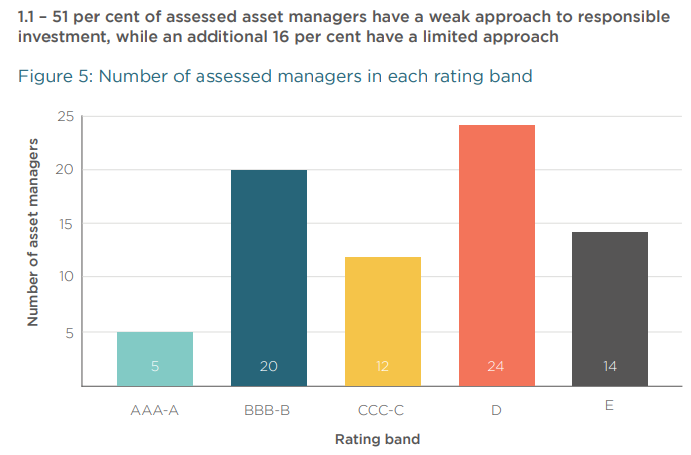

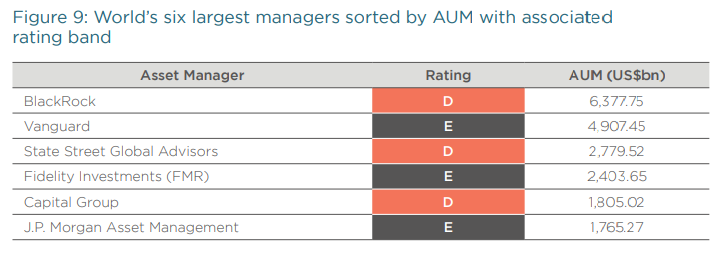

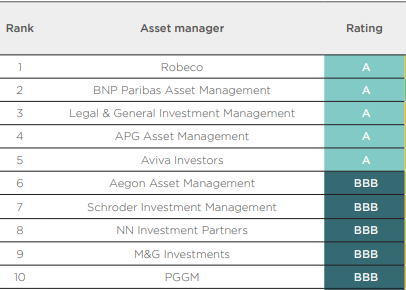

Ces 75 sociétés de gestion sont notées de A à E.

Et le niveau de la classe est très médiocre, avec une forte concentration de D et de E.

https://twitter.com/AlphaBetaBlogFR/status/1237011506014846977

69 des 75 sociétés de gestion sélectionnées ont répondu spontanément au questionnaire de ShareAction. Pour les 6 sociétés ayant choisi de ne pas répondre, ShareAction a complété le questionnaire en utilisant les données publiques.

Les 6 plus gros gérants d'actifs ont des notes très médiocres. Dont les Big Three, BlackRock, Vanguard et SSGA qui vont devoir s'y mettre sérieusement.

BlackRock, via Larry Fink, a annoncé sa conversion à la lutte contre le changement climatique, SSGA s'abrite derrière sa Fearless Girl, et Vanguard derrière son rapport annuel d'investisseur responsable, mais si l'on en croit ce classement de ShareAction, il y a loin de la coupe aux lèvres.

Les gérants d'actifs les mieux notés sont majoritairement européens : Robeco est en tête, suivi de BNP Paribas Asset Management et Legal & General Investment Management, un gérant avant tout indiciel. Comme quoi, on peut être indiciel et responsable.

Le rapport est très riche et peut être consulté ici.

Un rapport plus détaillé sur les pratiques de ces 75 gérants d'actifs en matière de changement climatique et de biodiversité sera publié en mai ; et un autre sur les pratiques liées aux droits humains sera publié en juin.

ESG : l'AMF précise les règles du jeu

Depuis des mois, on assiste à un tsunami ESG au sein du monde de la gestion d'actifs, qui n'était historiquement pas un acteur très engagé.

Si toutes ces conversions sont louables, toutes ne sont pas nécessairement sincères. L'ESG fait vendre, il y a donc un risque d'éco blanchiment.

Pour une fois[efn_note]Les commissions de mouvement, cette indignité nationale, ne sont toujours pas interdites. Et l'AMF continue d'être "vigilante" vis-à-vis des fonds pseudo-actifs, là où son homologue norvégien vient d'obtenir une grande victoire judiciaire, j'en ai parlé ici, Action de groupe et closet indexing.[/efn_note], l'AMF a réagi dans des délais décents.

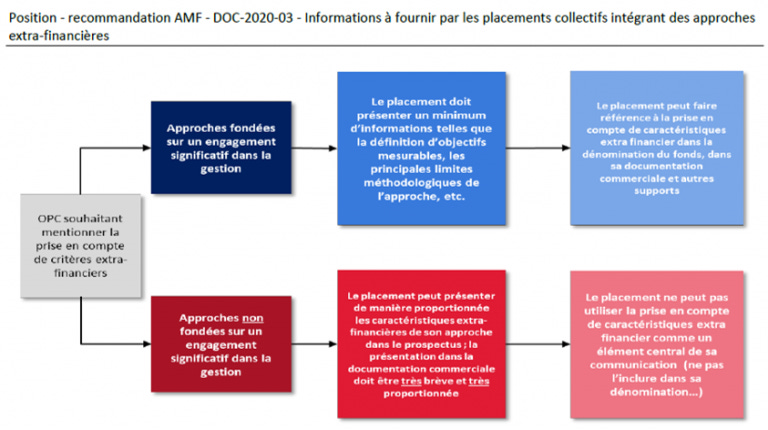

Le régulateur français vient de publier sa première doctrine en matière d'information des investisseurs sur les produits de finance durable, "pour éviter les risques de green washing, notamment vis-à-vis d’une clientèle non professionnelle".

https://twitter.com/AlphaBetaBlogFR/status/1238510132578914306

Rappelant qu'elle est "chargée de veiller au caractère clair, exact et non trompeur de l’information communiquée aux investisseurs", l'AMF veut "assurer une proportionnalité entre la réalité de la prise en compte des facteurs extra-financiers dans la gestion et la place qui leur est réservée dans la communication aux investisseurs."

En d'autres termes, une société de gestion qui dit que la gestion d'un fonds s'appuie aussi sur des critères extra-financiers doit respecter des standards minimaux.

Des objectifs mesurables de prise en compte de critères extra-financiers devront figurer dans les documents réglementaires tels que le prospectus. Ces objectifs mesurables devront être significatifs pour assurer une réelle distinction entre les approches. Ainsi, pour les approches dites « Best-in Class » - les plus utilisées par les gérants -, des seuils quantitatifs issus du label ISR français seront utilisés comme référence pour juger du caractère significatif de l’engagement. Par exemple, les approches en « sélectivité » devront s’engager sur une réduction minimale de 20 % des émetteurs disposant de la moins bonne note ESG de l’univers d’investissement. Pour les autres approches, les sociétés de gestion devront être en mesure de démontrer au régulateur en quoi l’engagement retenu est significatif.

Et ça concerne qui ?

- Les sociétés de gestion d’OPCVM de droit français, de fonds d’investissement à vocation générale, de fonds de capital investissement incluant les fonds communs de placement à risque, les fonds communs de placement dans l’innovation et les fonds d’investissement de proximité, d’OPCI et SCPI, de fonds d’épargne salariale, de fonds de fonds alternatifs, ainsi que d’« Autres FIA » lorsque ces derniers ont au moins un porteur de parts ou actionnaire non professionnel. - Les entités commercialisant en France de tels placements collectifs, mais aussi des OPCVM constitués sur le fondement d’un droit étranger.

Bravo.

Et parce qu'une bonne infographie vaut mille fois mieux que tous mes posts, ceci :

Source : AMF

La position-recommandation DOC-2020-03 de l'AMF est téléchargeable ici.

La notation ESG n'est pas une science exacte

Ca arrive rarement, mais ça arrive : je vais me citer dans cette semaine Twitter. Ou plus exactement, je vais citer une des Infographies du lundi publiées sur le site de Alpha & K, la société de conseil en investissement financier que j'ai créée avec Julien Coudert, CFA.

Dans cette infographie du lundi, je me suis intéressé aux notations ESG. Surprise : elles sont très hétérogènes d'un fournisseur à l'autre.

https://twitter.com/AlphaBetaBlogFR/status/1238766823694200834

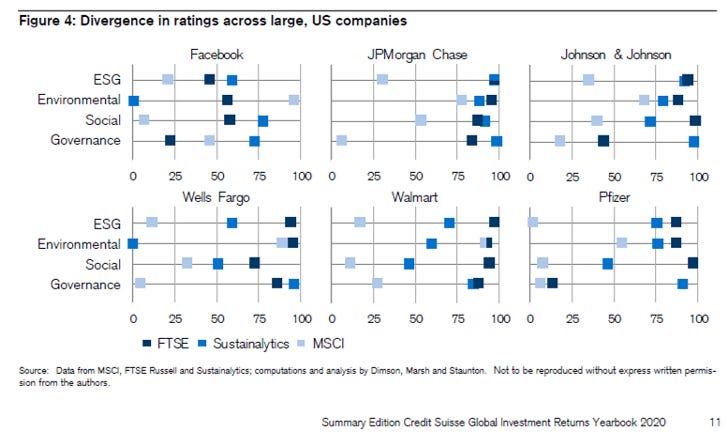

Les rédacteurs de l'édition 2020 du Credit Suisse Global Investment Returns Yearbook , Elroy Dimson, Paul Marsh et Mike Staunton, ont compilé et normalisé les notations ESG affectées par FTSE Russell, MSCI et Sustainalytics à 6 grandes sociétés cotées américaines : Facebook, JPMorgan Chase, Johnson & Johnson, Wells Fargo, Walmart et Pfizer.

L'infographie ci-dessus fournit la note globale (ESG), ainsi que les 3 sous-notes (Environmental, Social et Governance).

C'est le grand écart.

Pourquoi ? Parce que les méthodologies sont différentes.

Mais vous me direz que c'est aussi le cas pour les méthodologies des différentes notations quantitatives des fonds (Morningstar, Quantalys[efn_note]Avertissement : j'ai été directeur général de Morningstar France entre 2001 et 2005 et n'ai plus aucun lien d'intérêt avec cette société. Je suis un des co-fondateurs de Quantalys, dont je suis toujours actionnaire.[/efn_note]), et que les différences sont moins marquées.

C'ets vrai. Parce que quand on mesure la performance et le risque, même si les formules de calcul diffèrent, les écarts sont rarement importants.

Alors que quand on évalue des critères ESG, on n'est plus dans le calcul, mais dans une vision du monde. Une idéologie (au bon sens du terme). Et fort heureusement (pour la pluralité des opinions), ou malheureusement (pour les investisseurs, que les écarts importants entre notations ESG peuvent désorienter), il n'y a pas une pensée unique en matière d'ESG.

Il va donc falloir soulever le capot des systèmes de notation ESG utilisés par les gérants d'actifs. Parce que selon les fournisseurs, Wells Fargo est soit un parangon de vertu (pour FTSE Russell), soit une valeur à éviter absolument (MSCI)[efn_note]J'ai parlé de cette banque étatsunienne ici, Culture d’entreprise. Je la mettrais plutôt parmi les cancres en matière de pratiques sociales et de gouvernance.[/efn_note].

Comme le disait Blaise Pascal (1623-1662) dans les Pensées :

Vérité en deçà des Pyrénées, erreur au delà.

Le résumé de l'édition 2020 du Credit Suisse Global Investment Returns Yearbook peut être téléchargé ici (document en anglais).

L'édition 2020 complète du Credit Suisse Global Investment Returns Yearbook peut être achetée en suivant ce lien (document en anglais).

Infographie reproduite avec l'autorisation d'Elroy Dimson, Paul Marsh et Mike Staunton. Ces derniers sont les auteurs de Triumph of the Optimists: 101 Years of Global Investment Returns, Princeton University Press, 2002.

Kit de survie en temps de krach

Vanguard publie sur ses sites aux Etats-Unis d'excellents contenus pédagogiques. La société rappelle dans un post les 3 erreurs à ne pas commettre quand les marchés baissent.

https://twitter.com/AlphaBetaBlogFR/status/1237694759168180224

Ne pas avoir de politique d'investissement. Une politique d'investissement, c'est schématiquement une allocation d'actifs résultant de sa tolérance au risque et de ses objectifs, dont on a analysé préalablement le comportement possible en sorte que l'on accepte les baisses quand elles adviennent, car on savait qu'elles pouvaient advenir.

Se polariser sur les "pertes". Ces "pertes" ne sont que des baisses, dès lors que l'investisseur ne vend pas (à perte). A court terme, un portefeuille peut enregistrer des baisses importantes (c'est l'illustration dans le tweet ci-dessus), et d'autant plus importantes qu'il contient plus d'actions. C'est normal.

Surréagir ou manquer une opportunité. Quand les actifs les plus risqués (les actions généralement) baissent, il est tentant de les vendre pour acheter des actifs présumés sûrs (des obligations d'Etat par exemple). Ca s'appelle faire du market timing, et c'est généralement une très mauvaise idée. Vendre sous l'effet de la panique, c'est facile. La difficulté, c'est de revenir ensuite sur les actifs à risque. Vanguard montre que les plus fortes hausses quotidiennes sont souvent proches des plus fortes baisses, que les plus fortes baisses peuvent se produire lors des années où la performance est positive et que les plus fortes hausses se sont souvent produites lors des années où la performance a été négative. Conclusion : il est préférable de rester exposé plutôt que de faire du market timing.

Vanguard recommande aussi aux investisseurs privés de ne pas suivre en temps réel l'actualité des marchés (ça s'applique aussi dans les hausses d'ailleurs) : c'est du bruit, et c'est inutile, quand ça n'est pas nuisible.[efn_note]Voir mes fulminations contre les pseudo-experts pérorant à tort et à travers dans les médias en introduction de ce post.[/efn_note].

https://twitter.com/AlphaBetaBlogFR/status/1237060584409006081

Les produits dont il a été question dans ma semaine Twitter 11 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

La semaine dernière sur Alpha Beta Blog, j'ai synthétisé le dernier baromètre Morningstar gestion active vs gestion indicielle pour les fonds domiciliés aux Etats-Unis.

Dans le premier post, j'ai montré le faible taux de succès de la gestion actions active. Dans le second post, j'ai révélé un secret que tout le monde devrait pourtant connaître : moins les frais de gestion des fonds gérés activement sont élevés, plus la probabilité qu'ils fassent mieux que leurs concurrents indiciels est élevée.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 11 de 2020. Sayōnara. さようなら.

Illustration : Les Quatre Cavaliers de l'Apocalypse (Mort, Famine, Guerre et Conquête) (1887) - Viktor Mikhailovich Vasnetsov (1848-1926)