Ma Semaine Twitter 1 de 2022

Ainsi Elizabeth Holmes, sommité des affaires et de l'innovation en matière de tests sanguins, comparée avant sa chute à Steve Jobs, est bien coupable d'escroquerie.

Ses victimes selon le jury qui l'a reconnue coupable de 4 chefs d'accusation sur 12 ? Pas les patients qui ont eu des résultats erronés de tests sanguins. Non, les victimes sont les investisseurs qui avaient misé sur Theranos, la start-up de la Silicon Valley qui devait révolutionner grâce à sa technologie les tests sanguins.

Lesquels investisseurs n'étaient pas les pointures du private equity, mais plutôt des acteurs marginaux, ainsi que des family offices gérant des fortunes familiales (celles de Larry Ellison, le fondateur d'Oracle, de la famille DeVos ou de la famille Walton).

Et un des plus prestigieux avocats états-uniens, le très agressif David Boies, à la fois investisseur dans Theranos et conseil juridique de Theranos. Ou encore Rupert Murdoch, propriétaire, entre autres, du Wall Street Journal.

On notera que ces investisseurs peu sophistiqués n'ont pas fait de due diligence avant d'investir (Holmes ne l'ayant pas permis) et n'ont pas demandé de comptes certifiés (source). Tant pis pour eux.

C'est John Carreyrou, alors journaliste au Wall Street Journal, qui avait dévoilé le pot aux roses après une enquête durant laquelle il avait fait l'objet de pressions directes et indirectes multiples de la part Boies et Holmes.

Il en a fait un livre passionnant, Bad Blood, dont Boies, Henry Kissinger, James Mathis et George Shulz (tous ayant siégé au conseil d'administration de Theranos) ne sortent pas grandis.

Une arnaque parmi d'autres, d'une ampleur relativement modeste en ce qui concerne les capitaux engagés et perdus (700 millions de $), mais emblématique de la société du spectacle théorisée par Guy Debord (1931-1994).

Le spectacle n'est pas un ensemble d'images, mais un rapport social entre des personnes, médiatisé par des images.

La fraude Theranos a été facilitée par de nombreux acteurs de cette société du spectacle, et notamment par les médias économiques et financiers, toujours en quête du nouveau Jack Welch ou du nouveau Steve Jobs.

Avec Holmes, ils avaient touché le jackpot : une femme, jeune, ayant quitté Stanford après un an d'études pour créer Theranos, vêtue, comme Jobs, d'un pull à col roulé noir. Et sa voix grave, si grave. Le jackpot, une belle histoire, de belles images.

Le pouvoir de l'écrit diminue, l'image règne : ce sont les chaînes de télévision qui se sont surpassées, et notamment le bouffon en chef cathodique des marchés financiers, Jim Cramer, qui sévit depuis 2005 sur CNBC dans l'émission Mad Money.

https://twitter.com/Guruleaks1/status/1478471122236723205?s=20

Les bouffons sont inamovibles parce qu'ils remplissent une fonction indispensable : divertir.

Feu Jack Bogle avait coutume de dire ceci :

The stock market is a giant distraction from the business of investing.

La plupart des médias financiers, particulièrement les chaînes d'information, sont également une distraction gigantesque, et parfois dangereuse. En 2022 encore, je m'en tiendrai aussi éloigné que possible.

Parmi les nombreux papiers consacrés au procès d'Elizabeth Holmes par des médias états-uniens, j'ai particulièrement aimé celui de David Streitfled dans le New York Times, qui compare la nouvelle Steve Jobs au Gatsby de Francis Scott Fitzgerald (Gastby le magnifique , si vous êtes plutôt porté.e sur le cinéma, il y a la version de Jack Clayton avec Robert Redford et Mia Farrow et celle de Baz Luhrmann avec Leonardo diCaprio et Carey Mulligan).

https://twitter.com/AlphaBetaBlogFR/status/1478712897316474882

Allô, Etienne Dorsay ?

https://twitter.com/E_Dorsay/status/1479453506163589128?s=20

J'espère qu'il en faudra moins (des doses), Gabriela Manzoni.

https://twitter.com/ManzoniGabriela/status/1479438168000798723?s=20

[su_highlight]Pour recevoir, comme [mailpoet_subscribers_count] abonné.e.s, une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.[/su_highlight]

Bienvenue dans ma semaine Twitter 1 de 2022.

Self service

Décidément, Cam Simpson et Saijel Kishan de Bloomberg sont en pleine forme. Ils avaient déjà publié avec Akshat Rathi un papier passionnant décortiquant la façon dont les indices ESG de MSCI étaient construits (j'en avais parlé ici).

Dans un article publié entre Noël et le jour de l'an, ils se sont intéressés à un autre maître du monde de la finance, BlackRock, pour illustrer le proverbe selon lequel on n'est jamais mieux servi que par soi-même.

https://twitter.com/AlphaBetaBlogFR/status/1477210489536999428

Cela fait 2 ans que Larry Fink, le dirigeant de BlackRock, premier gérant d'actifs au monde en termes d'encours, s'est converti à l'ESG. Ce chemin de Damas s'est matérialisé dans la lettre annuelle que Fink envoie aux dirigeants des sociétés cotées du monde entier.

Le timing était excellent : les flux se sont depuis 2 ans portés massivement sur les produits estampillés ESG, et BlackRock en a profité de par son statut de leader mondial.

Mais ce que montrent les 2 journalistes de Bloomberg, c'est qu'une part importante de la collecte ESG nette réalisée par BlackRock n'a absolument rien à voir avec la demande des investisseurs.

Car BlackRock a décidé d'inclure dans ses portefeuilles-modèles — composé exclusivement de fonds-maison — un ETF : iShares ESG Aware MSCI USA ETF, ticker ESGU.

Au sein de la gamme de produits ESG de iShares, il y a des gradations. La première (qui est pour moi plutôt un degré zéro) est la gamme "ESG aware".

Une conscience bien timide, car dans les indices MSCI "ESG aware" on retrouve Chevron et Exxon Mobil, Facebook, Amazon, McDonald’s et JP Morgan Chase, le principal financeur de projets liés aux énergies fossiles depuis la signature des accords de Paris en 2015.

Le 15 janvier 2020, le jour suivant la publication de la lettre de Fink prédisant une réallocation majeure des capitaux dans les produits durables, BlackRock modifia sa suite populaire de portefeuilles-modèles en ajoutant ESGU à la série “Target Allocation ETF Portfolio Strategies”.

Il s'agit de portefeuilles-modèles profilés.

En introduisant un ETF actions Etats-Unis "ESG Aware" dans cette offre, BlackRock participait activement au succès de la prophétie de Larry Fink. On n'est jamais mieux servi que par soi-même.

Les encours de ESGU s'élevaient à 1,6 milliard de $ au début de 2020 et à 16,4 milliards à la fin de l'année. Joli coup ! Encore mieux, en 2020, BlackRock a représenté la moitié de la croissance record des encours des fonds ESG aux Etats-Unis, la moitié de cette moitié provenant du seul ESGU.

BlackRock reconnaît l'importance des portefeuilles-modèles dans la collecte ESG, mais ne sait la mesurer que pour les portefeuilles achetés via des plates-formes électroniques (certains conseillers financiers souscrivent de façon non dématéralisée pour leurs clients, via des formulaires papier).

Sur les 25 milliards de $ d'encours actuels de ESGU, BlackRock admet que 9,5 milliards proviennent des portefeuilles-modèles, donc ne reflètent pas nécessairement pas un choix conscient des clients et/ou de leurs conseillers. Ce montant est bien entendu un minimum, puisqu'il exclut les souscriptions papier.

BlackRock ajoute qu'un montant équivalent (9,5 milliards de $) provient des portefeuilles-modèles BlackRock vendus par le réseau de gestion de fortune de Bank of America.

Soit 19 milliards sur 25 de flux ne correspondant pas à une demande explicite.

Pour bien expliquer la situation, les journalistes utilisent une analogie :

Imaginez que le plus gros épicier du monde déclare vouloir convertir la planète à une agriculture plus durable. Et que le jour d'après, cet épicier glisse sans le dire des carottes bio dans les paniers de fruits et légumes vendus à tous ses clients aux Etats-Unis. D'un seul coup, les ventes de produits bio augmenteraient considérablement, ce qui ferait croire à une réorientation massive de la demande pour des produits durables.

Ultime clou dans le cercueil enfoncé par les journalistes : le document commercial sur les portefeuilles-modèles de BlackRock n'indique pas que la durabilité fait partie des critères considérés.

Donner un coup de pouce au destin, c'est tout un art.

L'arnaque fintech

Dans un livre paru en 2011, The Filter Bubble: What the Internet Is Hiding from You, Eli Pariser a formalisé le concept de bulle de filtres (filter bubble) dans lequelle les internautes s'enferment. Celle bulle est construite par les algorithmes de recommandations sur les réseaux sociaux et par les choix de l'internaute lui-même.

Dans le microcosme de la gestion et la vente de produits financiers, cette bulle de filtres existe : il existe des plateformes payées par les producteurs de produits financiers pour diffuser une information commerciale à destination des commercialisateurs de ces produits financiers.

Dans ce circuit fermé, aucune critique n'existe, seule la parole commerciale règne. Et cette parole dit : vive la gestion active ! Ou encore : vive le private equity, plus performant et moins volatil que les marchés publics ! Ou encore : vive la disruption ! Vivent les thématiques ! Vive la fintech !

Il est bon de sortir de sa bulle de filtres et de se confronter à des points de vue divergents, voire dissidents. Sur les fintech, parées de toutes les vertus ("à bas les banques, dinosaures inefficaces qui abusent de leurs clients"), Cory Doctorow a un point de vue très, très divergent : "Fintech Is a Scam". La fintech est une arnaque.

Doctorow est auteur de science-fiction (mais pas que, voir par exemple How to Destroy Surveillance Capitalism), activiste et journaliste.

https://twitter.com/AlphaBetaBlogFR/status/1479750977972486144

Pour Doctorow, la fintech utilise 8 tactiques pour transférer l'argent des investisseurs et des utilisateurs vers le secteur de la finance.

Cacher la vraie fonction du service.

Cacher les mécanismes économiques.

S'adresser à une cible démographique attractive (c'est-à-dire vulnérable car peu éduquée financièrement).

Exploiter les zones d'ombre de la réglementation et les étendre (les fameux "sandboxes").

Augmenter la prise de risques.

Occulter la prise de risques.

Cibler une cible d'utilisateurs effrayés par la technologie et ignorants en la matière.

Utiliser les capitaux des investisseurs pour financer la croissance à court terme. Vendre les produits et les services à perte. Payer des célébrités pour qu'elles disent du bien de vos services. Dépenser une fortune en marketing.

La charge est excessive, mais souvent juste. Lisez-là, ne serait-ce que pour combattre un éventuel biais de confirmation.

Notez enfin que pour illustrer son billet, Doctorow utilise le tableau de Jérôme Bosch (L'escamoteur), que j'ai moi-même utilisé à plusieurs reprises pour illustrer le H2Ogate (par exemple ici). Il y a ajouté le symbole du bitcoin.

Le voici de nouveau, pour la route. L'arnaqueur et les crédules, thème éternel et durablement d'avenir.

« L’Escamoteur », huile sur bois (entre 1475 et 1505), peinture attribuée à Jheronimus van Aken dit Jérôme Bosch, ou Jheronimus Bosch (vers 1460-1516). Musée municipal de Saint-Germain en Laye.

Les leçons de 2021

Michael Batnick, CFA, le responsable de l'excellent blog The Irrelevant Investor, en voit 10.

https://twitter.com/philmop/status/1477973014402711553

L'or n'a pas servi de valeur refuge contre l'inflation

Les valorisations n'ont pas eu d'importance : le ratio CAPE de Shiller est presque au niveau le plus haut atteint lors de la bulle internet, et les marchés actions ont connu une année exceptionnelle.

Des profits élevés soutiennent des valorisations élevées, notamment quand les taux d'intérêt sont presque nuls.

Les marchés haussiers peuvent le rester (haussiers) plus longtemps que ce que l'on croit.

Le marché peut continuer à monter même quand des bulles ponctuelles éclatent : la débâcle en 2021 des actions les plus performantes en 2020, comme Zoom et Teladoc, n'a pas empêché les indices de progresser.

L'expérience est surfaite, notamment dans les marchés haussiers. A l'appui de cette affirmation, Batnick montre la performance 2021 de hedge funds réputés : certains d'entre eux ont été dans le rouge.

Les sceptiques semblent intelligents. Les optimistes gagnent de l'argent.

L'indicateur du cireur de chaussure est mort. Batnick fait allusion à l'histoire vraisemblablement apocryphe de John D. Rockefeller, qui, se faisant cirer les chaussures en 1928, a entendu le cireur de chaussures lui donner des tuyaux boursiers, ce qui l'aurait incité (Rockefeller) à vendre ses actions avant le krach.

Il faut éviter les extrêmes : ne pas être totalement exposé.e au marché, ou totalement en dehors.

Les investisseurs veulent du rendement et sont allés en chercher là où il n'y en avait pas et où ils étaient sûrs de perdre de l'argent à cause des hausses annoncés des taux directeurs de la Fed : dans les fonds obligataires.

Quant à moi, j'ai fait pour Gestion de Fortune un court bilan de 2021 en mettant en exergue 4 phénomènes : Bye bye 2021.

Géopolitique

Tous les ans, c'est la même chose : de doctes spécialistes de géopolitique nous rappellent que la situation internationale est très incertaine, plus incertaine que jamais, même.

Ce qui permet d'ailleurs aux sociétés de gestion et aux banques de marteler tout aussi doctement qu'il va falloir être sélectifs. Et que 2022 sera l'année de la gestion active.

https://twitter.com/AlphaBetaBlogFR/status/1478290104078811136?s=20

De même que je passe très peu de temps à lire les inutiles Outlooks des sociétés de gestion, je passe très peu de temps à lire les prévisions des spécialistes de géopolitique sur les risques de l'année en cours.

J'ai néanmoins lu celles d'Eurasia Group, de même que j'ai lu l'Outlook de Vanguard sur l'économie en 2022.

https://twitter.com/AlphaBetaBlogFR/status/1478350503494881280?s=20

Voilà ce que ça donne pour les risques géopolitiques de 2022 selon Eurasia Group.

La stratégie de zéro covid en Chine va échouer

Un monde technopolaire

Les élections de mi-mandat aux Etats-Unis

La Chine à la maison

La Russie

L'Iran

Deux pas plus verts en avant, un en arrière

Des territoires livrés à eux-mêmes du fait du retrait des Etats-Unis des affaires du monde

Des entreprises qui perdent les guerres culturelles

La Turquie

Si les relations internationales vous intéressent, il faut lire de tels rapports. Et des livres. Et des magazines spécialisés.

Mais n'essayez surtout pas de tenir compte de ces prédictions pour construire vos portefeuille, vous gagnerez du temps et de la sérénité.

Car vous aurez devant vous un double obstacle infranchissable :

La prédiction peut se réaliser, ou pas.

Si elle se réalise, il faut que les investisseurs réagissent conformément à vos attentes pour les différentes classes d'actifs composant votre portefeuille.

La prédiction est un art difficile, Philip Tetlock et Dan Gardner l'ont montré dans leur livre Superforecasting: The Art and Science of Prediction (traduit en français sous le titre Comment être visionnaire). Seuls quelques rares élus (les superforecasters) ont un taux de succès supérieur à celui d'un lancer de pièce.

Et nous sommes victimes du bruit, comme le montrent Daniel Kahneman, Cass Sunstein et Olivier Sibony dans Noise : Pourquoi nous faisons des erreurs de jugement et comment les éviter.

Quand vous construisez un portefeuille, vous pouvez contrôler deux choses : 1. votre allocation d'actifs. 2. les coûts et frais.

Laissez la géopolitique en dehors de cela.

Des nouvelles du #H2Ogate

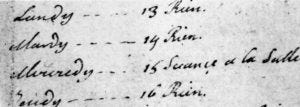

Dans son journal, Louis XVI a écrit « Rien » à la date du 14 juillet 1789.

Tous les jours depuis le début du H2Ogate, H2O AM écrit la même chose dans son journal à destination des investisseurs : rien.

En 2022, ça continue. 2022, encore une grande année de transparence.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022.

Voilà où on en est au xx novembre 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 août, H2O AM ayant décidé, "dans l'intérêt des porteurs de parts", de cesser de la mettre à jour).

Seul Adagio est tout juste dans le vert.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 1 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 1 de 2022. Sayōnara. さようなら.

Illustration : Dans Mad Money, Jim Cramer interroge Elizabeth Holmes de Theranos après la parution le 16 octobre 2015 d'un article dans le Wall Street Journal mettant en cause la technologie de la société (à voir sur YouTube)