Ma Semaine Twitter 1 de 2020

Esther Duflo est une économiste française qui a reçu l'an dernier avec Abhijit Banerjee et Michael Kremer le Prix de la Banque de Suède en sciences économiques en mémoire d'Alfred Nobel. Les trois lauréats ont été récompensés pour leur approche empirique de la pauvreté et des moyens de la réduire.

Elle a donné un entretien passionnant à Laurence Caramel et Antoine Reverchon du Monde.

Elle y parle de ses travaux, et elle y répond aussi à une question plus générale : à quoi servent les économistes ?

Certainement pas à prévoir quoi que ce soit… Ils sont utiles comme des plombiers, pour analyser des problèmes spécifiques et proposer des solutions qui marchent.

De Duflo et Banerjee, on pourra lire Repenser la pauvreté.

Si vous voulez approfondir, Tyler Cowen, dans son excellent podcast Conversations with Tyler, s'est récemment entretenu avec Esther Duflo et avec Abhijit Banerjee.

J'avais parlé ici (Commissions de mouvement, la suite) des sanctions requises par la commission des sanctions de l'AMF à l'encontre de la société GSD Gestion. La décision (susceptible de recours) a été publiée.

Si certains griefs ont été abandonnés, la société a écopé d'un blâme et d'une sanction pécuniaire de 50 000 euros pour des manquements à ses obligations en matière de gestion des conflits d’intérêts et d’information de ses mandants. Les dirigeants ont également fait l'objet de sanctions[efn_note] Interdiction d’exercer pendant 5 ans l’activité de gestion d’actifs pour le compte de tiers et de gestion collective pour le Monsieur Jacques Gautier. Monsieur Thierry Gautier a reçu un blâme.[/efn_note].

J'ai noté une mention (point 24, page 8 de la Décision n° 19 du 20 décembre 2019) à laquelle les responsables de la conformité des sociétés de gestion qui pratiquent encore les scélérates commissions de mouvement devraient peut-être prêter attention (c'est moi qui souligne en gras).

D’une manière générale, les modalités de calcul des commissions de mouvement, telles qu’elles sont pratiquées par GSD Gestion – et dont il n’apparaît pas qu’elles soient substantiellement différentes de celles de la place - ont mécaniquement pour effet, lorsque le taux de rotation du portefeuille augmente, d’accroître sensiblement les frais de gestion et ainsi d’impacter négativement la performance du fonds. Cette situation de base pourrait le cas échéant être interrogée au regard des intérêts des porteurs, mais tel n’est pas le cas en l’espèce où seule la qualité de la procédure de gestion des conflits d’intérêts est en cause.

C'est une tournure assez jésuite, mais si je lis entre les lignes, il se pourrait que l'AMF soit en train d'indiquer que les commissions de mouvement pourraient ne pas être dans l'intérêt des porteurs.

Sans blague.

Cher régulateur, j'ai une solution fort simple : interdisez donc ces commissions scélérates afin de tourner cette page vraiment peu glorieuse pour la gestion d'actifs française.

Bienvenue dans ma semaine Twitter 1 de 2020. Je vous souhaite une excellente nouvelle année.

En 2020, j'arrête de...

Joe Wiggins édite l'excellent blog Behavioural Investment. une des meilleures ressources en matière de finance comportementale.

Les débuts d'année sont traditionnellement propices aux bonnes résolutions. En matière de comportement, Joe en voit cinq pour les investisseurs.

https://twitter.com/AlphaBetaBlogFR/status/1212750396038533121

Noter ses prévisions de performance pour les marchés en 2020. Ca permettra de se convaincre de l'inanité et de l'inutilité de l'exercice.

Consulter la valorisation de son portefeuille moins fréquemment pour diminuer la tentation de prendre des décisions inopportunes.

Se confronter chaque semaine à des opinions opposées aux siennes pour lutter contre les effets du biais de confirmation.

Coucher à l'écrit ses décisions d'investissement afin de pouvoir les analyser a posteriori.

Savoir ne rien faire. Même si ça requière de gros efforts, c'est généralement la meilleure option pour l'investisseur.

Avec mes mots :

https://twitter.com/AlphaBetaBlogFR/status/1212385968633864192

Les prédictions de Joachim pour 2020

Joachim Klement, CFA, publie une remarquable lettre quotidienne, Klement on investing, à laquelle vous pouvez vous abonner ici.

Comme moi, les prévisions/prédictions boursières annuelles des "experts" le font rire (ou pleurer, c'est selon).

Il s'est néanmoins hasardé à faire 10 prévisions pour 2020. Voici ma sélection.

https://twitter.com/philmop/status/1213492401693712384

Quelqu'un va affirmer que les marchés actions sont trop chers et qu'un krach est possible.

Quelqu'un va affirmer que les valorisations des marchés actions sont attratives et constituent un bon point d'entrée.

Quelqu'un dira que 2020 est l'année des stock-pickers.

Un événement lié à la politique va prendre une place démesurée dans les médias d'un pays, qui n'aura aucune conséquence sur la performance du marché boursier local.

Si les marchés ne baissent pas, ils monteront.

Et comme nous sommes en janvier, je sors de mon chapeau Alexandre Vialatte. C'est tiré de Dires étonnants des astrologues[efn_note]Parution initiale dans Adam, en janvier 1966.[/efn_note].

Les hommes de janvier ont les jambes courtes, le buste long, le teint basané, une très légère tendance au goitre, et le nez extrêmement important. Ils naissent tout petits, dans des endroits humides, généralement au bord des deltas. On ne remarque leur présence qu'en raison des mouvements qui agitent les roseaux : au lieu des frissons argentés que fait courir le vent sur les herbes, ce sont de brusques fentes rectilignes, de noirs couloirs rapidement refermés.

J'ai reçu à Noël Résumons-nous, un recueil des chroniques de Vialatte qui sont parues ailleurs que dans le quotidien La Montagne. Comptez sur moi pour vous en donner des nouvelles en 2020.

Les leçons de Christine Benz

Christine Benz est l’excellente responsable de la rubrique finances personnelles du site de Morningstar aux Etats-Unis. Elle anime également avec Jeffrey Ptak le podcast The Long View, que je recommande vivement.

Cela fait 25 ans qu'elle travaille chez Morningstar. Elle a profité de cet anniversaire pour partager quelques-uns des enseignements de son quart de siècle.

https://twitter.com/philmop/status/1211708529481961472

Investir sur les marchés, c'est surfait. Ce qui ne veut pas dire que ce n'est pas important : ça l'est. Mais ça ne doit pas être une obsession conduisant à suivre l'actualité en temps réel. Les ennuyeuses décisions prises avant de placer son argent (quel taux d'épargne, quelle allocation d'actifs) sont bien plus importantes.

Moins, c'est plus, tellement plus. Au début de sa carrière d'analyste, Christine Benz s'est intéressée à une grande variété de stratégies d'investissement. Avec l'âge, elle est devenue minimaliste et préconise des produits très diversifiés et peu chers. Les produits plus ciblés sont généralement plus volatiles, et les produits plus volatils incitent les investisseurs à commettre des erreurs.

Méfiez-vous du complexe de la finance complexe (analogie avec le complexe militaro-industriel, dont le président Eisenhower avait dit qu'il fallait se méfier comme de la peste à l'issue de son deuxième et dernier mandat. C'est ici.). La plupart des sociétés de gestion lancent des produits surfant sur la performance récente exceptionnelle d'une thématique d'investissement. Généralement, ces produits présentent un intérêt plus grand pour leurs gestionnaires que pour les investisseurs.

Mais certaines innovations sont remarquables et utiles aux investisseurs. Par exemple les fonds à horizon (target-date fund) qui font évoluer leur allocation d'actifs au fil du temps en fonction de leur date d'échéance. Ou les ETF.

Faites vous aider pour les sujets liés à la retraite : préparation, et pilotage de la phase de décumulation (qui commence à la retraite, quand les Américains doivent planifier leurs dépenses en fonction du montant de leur capital retraite).

N'hésitez pas à parler des sujets douloureux, et notamment de ceux de la dépendance et de la fin de vie.

Ils ne font même plus semblant

They are not even pretending anymore, c'est le mantra de l'excellent Ben Hunt quand il parle des superpuissances de notre temps : qu'il s'agisse des Etats ou des giga entreprises. Ils font ce qu'ils veulent, abusent des citoyens et des consommateurs et ne se cachent même plus tellement ils sont puissants.

Quand je regarde les premières offres de PER individuels, que les contrats soient commercialisés par des réseaux de distribution ou vendus sur internet, j'ai la même réaction et j'ai envie de dire :

Ils ne font même plus semblant.

Guillaume Tiberghien a attiré mon attention sur une disposition du PER Linxea[efn_note]Un membre de mon foyer fiscal a souscrit au contrat d'assurance vie Linxea Spirit.[/efn_note] assuré par Apicil, dont j'avais dit ici (Chers PER) qu'il m'avait terriblement déçu en ne proposant aucun ETF dans son offre en gestion libre.

https://twitter.com/GuillaumeTib/status/1212802524081795072

C'est faux : quand on lit les conditions générales du contrat, ce long document que tout souscripteur devrait lire, on apprend qu'il existe une offre dite "Mode Gestion Libre Smart". Cette intelligente liberté se paie très, très cher, puisque les frais de gestion sont de 1,8% par an.

1,8% par an.

Toujours grâce à Guillaume Tiberghien, j'ai réalisé que ces tarifs d'un autre temps (le passé, celui de la triste époque des contrats à frais précomptés, pas l'avenir) avaient été négociés par Linxea. Je croyais naïvement que le document Conditions générales valant notice d’information devait fournir toutes les informations au souscripteur, je me trompais.

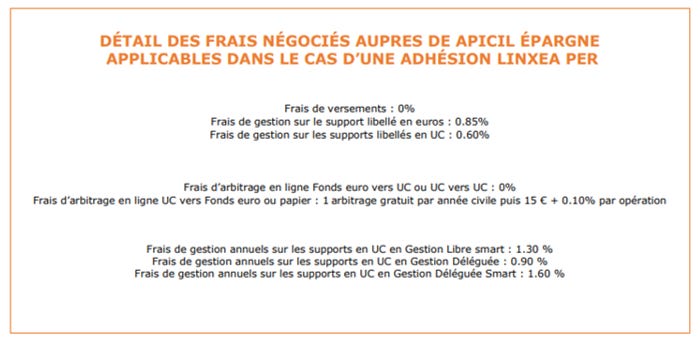

Que voit-on en page du dossier d'adhésion ? Ceci :

Ouf. Le gestion libre smart ne coûte plus "que" 1,30% par an au lieu de 1,80%. Un niveau toujours hallucinant.

Je ne m'attarde pas sur la gestion smart déléguée, qui vous coûtera 1,60% par an.

Et pour ces frais, vous aurez accès à des parts sans rétrocessions, dite "clean shares" en bon français, c'est-à-dire des parts ayant des frais de gestion inférieurs à ceux des parts des mêmes fonds avec rétrocessions. Et à quelques ETF.

Hélas, mille fois hélas, seulement 12 ETF, dont 11 gérés par Lyxor. Dans cette liste, 2 armes de destruction massive dont on se demande ce qu'elles font dans un produit de préparation à la retraite (un ETF délivrant l'inverse de la performance du CAC 40 et un autre délivrant l'inverse de la performance du STOXX 50).

Les deux seuls ETF actions Lyxor pertinents répliquent les indices MSCI World et MSCI Emerging Markets pour respectivement 0,3% et 0,55% de frais alors qu'il existe des ETF Amundi répliquant les mêmes indices pour respectivement 0,18% (40% de moins que l'ETF Lyxor) et 0,20% de frais (63% de moins que l'ETF Lyxor).

Donc, si vous voulez avoir le privilège de vous exposer en gestion libre à des ETF en vue de préparer votre retraite, vous allez le payer au prix fort de 1,3% par an.

Et si vous voulez continuer à vous adonner aux fonds actifs chers sans pouvoir accéder à des ETF, vous paierez 0,6% par an.

Quant aux arbitrages en ligne, vous les paierez à partir du deuxième par année civile si vous avez l'audace d'arbitrer des unités de compte vers le fonds en euros.

Ils ne font même plus semblant.

J'attends donc avec impatience mais sans trop d'espoir un PER sur le modèle du SIPP lancé par Vanguard au Royaume-Uni dont j'ai parlé ici (SIPP et PER).

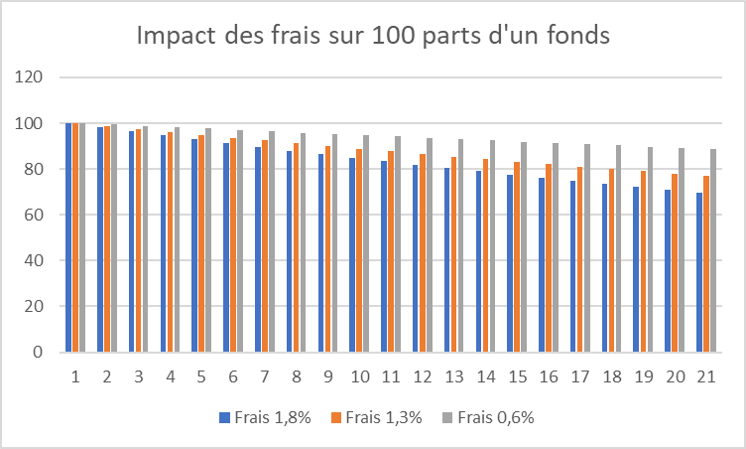

Et pour conclure, si vous pensez que 1,6%, c'est une égratignure, comme dans la cultissime scène des Monty Python avec le Chevalier Noir dans Sacré Graal, voici une illustration de l'impact sur les unités de compte de frais de gestion de 1,6%, 1,3% et 0,6% sur la durée.

Je rappelle que ces frais sont prélevés "en nature" par réduction du nombre d'unités de compte. J'ai fait l'hypothèse d'un prélèvement annuel en partant de 100 parts détenues en début d'année 1. Le prélèvement est effectif en début d'année suivante.

En début d'année 21, après 20 ans (horizon réaliste pour un produit de préparation à la retraite), des 100 parts initiales, il vous restera :

68,29 parts avec des frais de gestion de 1,8%.

75,97 parts avec des frais de gestion de 1,3%.

88,13 parts avec des frais de gestion de 0,6%.

A vous de voir.

Allez, la scène du Black Knight. Les âmes sensibles passeront leur chemin sans regarder.

Ajout fait le 6 janvier 2020 à 10h30, après la mise en ligne de cette semaine Twitter.

Linxea a réagi sur Twitter aux échanges sur son PER Individuel assuré par Apicil, voici la réponse du courtier :

https://twitter.com/LINXEA/status/1214107932268339202

Je résume : l'offre existe, le courtier en a même négocié les tarifs avec l'assureur du produit. Mais il a choisi de ne pas la mettre en avant. Tout en la mentionnant dans son document de souscription.

Limpide.

Pendant ce temps aux Etats-Unis

Je ne suis pas un sectateur béat des Etats-Unis. Mais s'il est un domaine qui me rend envieux, c'est bien celui de la gestion d'actifs et de la distribution de produits financiers où règne une féroce et saine concurrence par les prix.

J'avais parlé ici de l'épidémie de gratuit qui se propageait aux Etats-Unis chez les courtiers en ligne.

Ca avait commencé avec Interactive Brokers, rapidement suivi par Charles Schwab d’abord, puis TD Ameritrade et enfin E-Trade. Fidelity s'y était mis à son tour.

Gratuité du courtage sur les actions, les ETF et les options.

Parmi les acteurs importants, il restait Vanguard, pionnier des frais bas en matière de gestion, qui offrait déjà le courtage gratuit pour 8000 ETF. Depuis le 2 janvier, le courtage sur les actions et les options est également gratuit.

https://twitter.com/AlphaBetaBlogFR/status/1213515780031168521

Dès 1977, les clients de la plateforme Vanguard ne payaient plus de frais de transaction sur les mutual funds Vanguard. Gratuité du courtage étendue aux ETF Vanguard en 2010, puis à presque tous les ETF du marché en 2018 (presque tous, car Vanguard exclut les ETF à effet de levier et inversés).

Dans son communiqué, Vanguard rappelle que la gratuité du courtage permet aux clients de faire des économies, mais qu'il faut considérer tous les coûts, les explicites mais aussi les coûts d'opportunité.

Et Vanguard de rappeler que les liquidités en attente de placements sont placées par les intermédiaires sur des comptes rémunérés, qui sont généralement des fonds monétaires, et que la rémunération de ces liquidités dépend notamment du niveau des frais de gestion de ces fonds.

Dans son cas, l'option par défaut pour investir les liquidités est le fonds monétaire Vanguard Federal Money Market Fund, dont le rendement actuel est de 1,55% et les frais de gestion de 0,11%.

Et, ultime coup de pied de l'âne à ses concurrents, la société rappelle qu'elle n'accepte aucun paiement d'institutions externes pour leur confier le carnet d'ordres de ses clients ("payment for order flows"), ce que fait par exemple Robinhood, la fintech qui avait instauré la gratuité du courtage dès son lancement en 2013 (j'en avais parlé ici, Quand c'est gratuit, tu es le produit).

Vanguard s'attache à obtenir la meilleure exécution possible des ordres de ses clients et indique qu'en 2019, plus de 95% des ordres de ses clients sur des ETF maison ont été exécutés sans spread (le spread, c'est la fourchette entre le prix d'achat et le prix de vente de l'intermédiaire, qui lui sert à se rémunérer, et qui est donc un coût pour le client).

Sinon, vous pouvez toujours souscrire à un PER donnant accès à peu d'ETF, trop chers, vous facturant ce privilège 1,3% par an et vous faisant payer des frais d'arbitrage des unités de compte vers le fonds en euros.

Bienvenue en 2020.

Les produits dont il a été question dans ma semaine Twitter 1 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 1 de 2020. Sayōnara. さようなら.

Illustration : scène de Monty Python : Sacré Graal ! de Terry Gilliam, Terry Jones (1975).