De quoi l'activisme actionnarial est-il le nom ?

En politique, l'activisme est une forme de militantisme privilégiant l'action directe.

Dans le monde des sociétés cotées, qu'est-ce que l'activisme actionnarial ?

Définition et histoire

Un actionnaire mécontent peut réagir de trois façons : en vendant ses actions, en les conservant et en ne faisant rien, en les conservant et en exprimant son mécontentement.

L'activisme actionnarial est une forme d'engagement de la part d'investisseurs qui cherchent à modifier le statu quo existant au sein de la société cotée dont ils sont actionnaires, sans vouloir prendre le contrôle de cette société.

Ces investisseurs peuvent chercher à être représentés au conseil d'administration de la société-cible, ou pas.

Ils peuvent agir par le biais de fonds (alternatifs ou traditionnels) dont ils assurent la gestion, ou via d'autres véhicules (sociétés ad hoc par exemple).

L'activisme actionnarial s'est développé aux Etats-Unis à partir du milieu des années 1980, sous l'impulsion de gérants d'une part, et de fonds de pension désireux de s'exposer à ce type de stratégie d'autre part.

Données essentielles

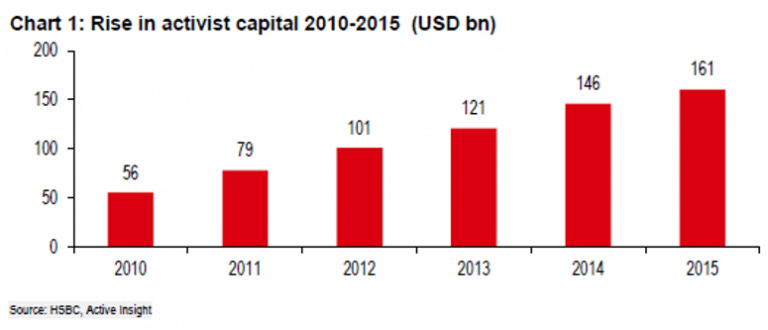

Les données mentionnées dans ce paragraphe proviennent d'une étude rédigée par Robert Walker, Charanjit Singh et Ashim Paun de l'équipe de recherche globale de HSBC (The rise of the activist investor/La montée en puissance de l'investisseur activiste) publiée en juillet 2016.

Les actifs gérés par les activistes sont passés de 56 milliards de $ en 2010 à 161 milliards en 2015.

Les Etats-Unis d'Amérique sont le premier terrain de jeu des activistes : 67% des 551 campagnes activistes recensées en 2015 visaient des sociétés de ce pays.

Entre 2010 et 2015, une société du S&P500 sur 7 a été la cible d'un investisseur activiste.

L'activité des investisseurs activistes a progressé de 127% en Europe pendant la même période, principalement au Royaume-Uni et dans une moindre mesure en France, en Suisse et en Autriche.

Les grands investisseurs (comme les gérants de fonds traditionnels) soutiennent de plus en plus les campagnes des activistes.

BlackRock a par exemple voté les résolutions des activistes dans 39% des cas lors des 18 opérations impliquant les sociétés cotées les plus importantes en terme de capitalisation boursière en 2015.

Selon un sondage réalisé en 2015 par FTI Consulting auprès de plus de 100 investisseurs institutionnels représentant plus de 1700 milliards de $ d'actifs, 78% des investisseurs interrogés considéraient favorablement l'essor de l'activisme actionnarial, et 84% pensaient que les activistes apportaient de la valeur à la société cible.

Pourquoi des activistes ?

La gouvernance déficiente d'une société cotée est généralement le point d'entrée des investisseurs activistes. Le point d'achoppement peut concerner la composition du conseil d'administration, la transparence des décisions, la stratégie ou la politique de rémunération.

Les activistes "professionnels" peuvent chercher à convaincre la société-cible d'augmenter le volume de rachat de ses propres titres, d'augmenter le dividende, de se restructurer, de mettre en bourse séparément certaines activités voire de se vendre intégralement à un tiers.

Les fonds traditionnels qui ne se revendiquent pas activistes se doivent néanmoins de protéger les intérêts de leurs mandants (les actionnaires/porteurs de parts).

Par exemple, quand les termes d'une opération financière (augmentation de capital, versement ou non-versement de dividendes, offre de rachat, d'échange ou de retrait) ne leur semblent pas équitables , ils peuvent tout à fait se transformer en activistes "occasionnels".

Qui sont les principaux investisseurs activistes professionnels ?

Aux Etats-Unis les gérants activistes ayant les actifs les plus importants sont Elliott Management, Carl Icahn, Third Point Partners, Trian Fund Management, Value Act Capital Partners et Pershing Square Capital Management.

Muddy Waters est un acteur ayant une approche différente de celle des acteurs établis, qui s'exposent aux titres de sociétés cotés en les achetant (dans le jargon financier, il sont "longs").

Muddy Waters s'attache à identifier des sociétés survalorisées en bourse en détectant des cas de fraude opérationnelle, de fraude comptable, ou simplifiant en identifiant des problèmes fondamentaux liés à la stratégie de l'entreprise.

Une fois le problème identifié, Muddy Waters vend l'action de la société à découvert (dans le jargon, "shorter"), c'est-à-dire sans la détenir en portefeuille, publie son rapport, lui donne le plus grand retentissement médiatique et espère que le cours de la société-cible va baisser pour pouvoir racheter l'action moins cher et faire un profit égal à la différence entre le cours de vente et le cours d'achat.

J'ai fait un long développement sur un acteur marginal car il s'est attaqué fin 2015 à une valeur française, Casino, dont il estimait la valeur à moins de 7 € par action alors que le cours était de presque 50 € avant la publication de la note de l'activiste. L'offensive n'a pas duré très longtemps, l'action Casino a néanmoins baissé jusqu'à 35 €

En Europe, les plus gros activistes professionnels sont Cevian Capital Management, The Children Investment Fund et Investor AB.

L'activisme actionnarial, un acteur mainstream ?

Selon les rédacteurs de l'étude HSBC, l'activisme actionnarial est maintenant une activité pleinement reconnue (mainstream), et non plus périphérique.

La Banque Lazard semble partager ce constat : elle a annoncé en février la création d'une nouvelle ligne de métier anti-activistes à Paris, destinée à conseiller les sociétés cibles d'investisseurs activistes.

L'image de ces derniers a changé : la perception que les activistes sont à la recherche d'un gain rapide n'est plus aussi prégnante que par le passé ; certaines études montrent même que les campagnes des activistes peuvent améliorer la performance boursière des sociétés cibles sur le long terme.

Les auteurs de l'étude HSBC s'attendent à une croissance du nombre de campagnes activistes en raison du support grandissant apporté par les grands investisseurs institutionnels. Ils notent avec justesse que "les activistes ont les idées et les investisseurs traditionnels les bulletins de vote".

Ces derniers sont notamment les géants de la gestion d'actifs.

Parmi ceux-ci, les gérants actifs peuvent exprimer leur désaccord en vendant les titres, ou bien en votant avec les activistes, ce qu'ils font de plus en plus fréquemment.

Quant aux gérants passifs (qui ne peuvent vendre un titre tant qu'il reste dans l'indice qu'ils répliquent), ils sont également de plus en plus enclins à soutenir les résolutions des investisseurs activistes quand cela leur apparaît justifié, même s'ils votent moins souvent en faveur des résolutions présentées par les activistes que leurs pairs actifs.

Certains gérants français savent se montrer activistes

S'il n'y a pas d'activistes "professionnels" en France, certains gérants traditionnels n'hésitent pas à se faire entendre quand une société qu'ils détiennent en portefeuille prend une décision qui leur semble préjudiciable aux actionnaires.

Vous pourrez découvrir deux de ses activistes occasionnels mais résolus lors de la prochaine édition de Patrimonia, la convention des professionnels de la gestion de patrimoine qui se tiendra à Lyon les 29 et 30 septembre, à l'occasion d'un atelier sur l'activisme actionnarial : "L'activisme actionnarial arrive en Europe : un nouvel angle pour les gérants ?"

Participeront à cet atelier que j'animerai deux gérants : Patrice Courty, co-dirigeant de Moneta Asset Management, et David Poulet, directeur général délégué d'Amiral Gestion.

Les lecteurs désireux d'approfondir pourront lire une étude très détaillée de l'AIMA (Alternative Investment Management Association, l'association des gérants d'actifs dits alternatifs) et de Simmons & Simmons, un cabinet international d'avocats : "Unlocking value: the role of activist alternative investment managers" (lien vers le PDF en anglais).