Ma Semaine Twitter #9 de 2017

Grande nouvelle pour le commerce extérieur français : nous sommes le premier exportateur mondial de ... millionnaires !

Bon, pas sûr que ce soit une si bonne nouvelle. Je vous laisse cliquer sur le lien, découvrir la magnifique infographie de Visual Capitalist et la méthodologie.

Je n'ai (encore) rien trouvé dans les programmes des candidats à l'élection présidentielle sur les mesures à prendre pour résorber l'excédent commercial en millionnaires français.

Comment ? Ah, mon conseiller en communication me dit dans l'oreillette que ce n'est pas une thématique vendeuse. Tant pis.

https://twitter.com/AlphaBetaBlogFR/status/836255832706711552

Bienvenue à tous (non-millionnaires et millionnaires) dans ma semaine Twitter 9 de 2017.

La diversification est le seul "free lunch"

On demande souvent aux professionnels de la finance de faire des pronostics sur le marché qui aura les meilleures performances l'an prochain. Ou le secteur. Voire la valeur.

Personne n'en a la moindre idée et tout le monde répond. Et se trompe.

L'antidote à l'impossibilité de faire des prévisions fiables a un nom : diversification. Dans le jargon financier, il est usuel de dire que la diversification est le seul "free lunch" ("déjeuner gratuit") qu'il existe.

Selcuk Gokoluk de l'agence Bloomberg a récemment diffusé un graphique produit avec des données de Crédit Suisse et de la London Business School. Ce graphique classe les marchés ayant enregistré les meilleures performances depuis 1900 (ça c'est du long terme !).

https://twitter.com/AlphaBetaBlogFR/status/836240729810866176

En rouge, la performance annuelle moyenne des actions, en bleu, celles des obligations.

J'en tire plusieurs enseignements :

Les performances varient significativement. La diversification s'impose.

Sur longue durée, les actions rapportent plus que les obligations.

Si vous avez un horizon d'investissement long (au moins 15 ans), investissez vos actifs financiers en actions et soyez diversifié.e.

Les investisseurs sont-ils vraiment nuls ?

Le terme de "behavior gap" décrit l'effet négatif des biais comportementaux des investisseurs sur la performance de leurs investissements.

On le calcule généralement en comparant la performance d'un produit financier (un fonds par exemple) sur une période donnée à celle effectivement obtenue par l'investisseur (qui n'a pas forcémenent été exposé à ce produit sur la totalité de la période).

https://twitter.com/AlphaBetaBlogFR/status/836927756348837889

L'excellentissime Carl Richards a parfaitement illustré ce concept dans le croquis inclus dans le tweet ci-dessus.

Les remarquables analystes de Newfound Research dont je recommande vivement la production, nous invitent dans un post rédigé par Nathan Faber à ne pas nous fier aveuglément aux études mesurant ce "behavior gap".

Certaines études agrègent les données de tous les investisseurs au niveau des classe d'actifs. C'est le cas de l'étude Quantitative Analysis of Investor Behavior de Dalbar, qui fait référence depuis 1994 aux Etats-Unis.

Les résultats sont ensuite utilisés par des institutions financières et comparés à des indices boursiers dominants, alors que les résultats sont fournis au niveau de tous les fonds actions et que leurs indicateurs de référence sont extrêmement variés. On compare donc des choses non comparables.

Morningstar se livre au même exercice que Dalbar, mais à un niveau inférieur, celui du fonds, pour agréger ensuite au niveau supérieur, celui de la classe d'actifs. Les résultats obtenus pour le "behavior gap" sont très différents de ceux de Dalbar.

Lisez tout le post, l'auteur explique très bien que les investisseurs ne choisissent pas toujours le timing de leurs investissements. C'est notamment le cas des plus disciplinés, ceux qui investissent de façon programmé et régulière. Pour ceux-là, le "behavior gap" n'est pas le fruit de biais comportementaux, mais celui du hasard.

Le momentum, ça marche, mais pas tout le temps

Le smart beta est en vogue : d'après ETFGI, les stratégies smart beta dans des enveloppes de type ETF pesaient 534 milliards de $ au total à fin janvier 2017 et enregistrent de très forts taux de croissance.

Les facteurs les plus anciens sont la value (les sociétés ayant des ratios de valorisation anormalement bas surperformeraient les autres) et la taille (les petites et moyennes valeurs surperformeraient les grandes).

Parmi les facteurs popularisés plus récemment, on trouve le momentum.

Larry Swedroe, le directeur de la recherche de BAM Alliance, est récemment revenu sur la littérature universitaire sur ce facteur.

https://twitter.com/AlphaBetaBlogFR/status/836973057554202625

Le momentum, c'est la tendance qu'a un titre qui a monté dans le passé à continuer à monter. Et vice versa.

Parmi les facteurs de type "Smart Beta", c'est un des plus en vogue.

Swedroe montre que le momentum a les qualités requises d'un bon facteur : persistant, omniprésent (on le retrouve aussi bien dans les actions que dans les obligations, les matières premières et les devises) ; qu'il a délivré, entre 1927 et 2015 (ce sont bien entendu des résultats simulés), le rendement excédentaire et le ratio de Sharpe les plus élevés parmi les grands facteurs actions (value, taille, profitabilité et qualité).

Mais aussi que le momentum a enregistré les baisses les plus importantes, ce qui en fait un facteur déconseillé aux investisseurs ayant une forte aversion au risque.

Avant de vous exposer au momentum via un fonds ou un ETF smart beta, pensez-y.

Gérants actifs, aimez l'indiciel

La gestion indicielle passive (selon la terminologie suggérée par Wes Gray présentée dans ma précédente semaine Twitter) prend des parts de marché énormes à la gestion active.

A priori, les gérants actifs ne sont pas des amis de la gestion indicielle passive. Et pourtant, d'après une passionnante étude commentée par Elisabetta Basilico sur le blog Alpha Architect, ils (les gérants actifs) devraient l'adorer (la gestion indicielle passive).

https://twitter.com/AlphaBetaBlogFR/status/836950407087714304

Rédigée par Martijn Cremers, Miguel Ferreira, Pedro Matos et Laura Starks, l'étude publiée en janvier 2015 s'intitule "Indexing and Active Fund Management: International Evidence" ("Gestion indicielle et Gestion active : les preuves au niveau global").

Elle s'attache à évaluer les relations entre la gestion active et la gestion indicielle.

Elle utilise la part active pour quantifier le degré d'activité des gérants actifs. Pour mémoire, la part active mesure, sur une échelle allant de 0 à 100%, le degré de différence entre un portefeuille de fonds et son indicateur de référence.

Un fonds indiciel aura une part active de 0% (son portefeuille est exactement le même que celui de son indicateur de référence), un fonds qui ne détiendrait que des valeurs pas présentes dans son indicateur de référence aurait une part active de 100%.

Principales conclusions des auteurs :

Les fonds actifs sont plus actifs (à savoir : ont une part active plus élevée) dans les pays dans lesquels les fonds indiciels "avoués" (c'est-à-dire en excluant les "closet indexers", ces fonds qui se prétendent actifs mais sont en réalité passifs) ont une part de marché élevée et des frais plus bas.

Les coûts totaux des fonds actifs pour leurs actionnaires décroissent quand la part de marché des fonds indiciels augmente et que leurs frais baissent : une baisse du coût moyen des fonds indiciels de 50 points de base (0,5%) est associée à une baisse de 16 points de base (0,16%) des frais facturés par les fonds actifs.

L'adoption d'une législation sur les fonds de pension (généralement l'introduction de fonds de pension avec une forte incitation à utiliser des fonds indiciels) est associée à une augmentation moyenne de la part active de 1,6 point de pourcentage et à une baisse des coûts totaux des fonds actifs pour leurs actionnaires de 3 à 5 points de base (0,03 à 0,05%).

En d'autres termes : plus la concurrence des fonds indiciels est forte, plus les gérants actifs sont actifs et moins leurs frais sont élevés. Le meilleur des deux mondes pour les investisseurs. Et pour les gérants actifs, qui peuvent vraiment l'être (actifs) et dont la performance nette s'améliore en raison de la baisse de leurs frais.

Vive la concurrence !

Une gestion passive pas si passive

Le terme de gestion "passive" est trompeur. Est passif celui qui ne fait rien. Or il y a de nombreuses décisions (par définition actives) dans un produit passif.

Eric Balchunas, l'excellent analyste ETF de Bloomberg, en a dressé un liste.

https://twitter.com/AlphaBetaBlogFR/status/838014923221286912

La construction de l'indice, même si elle obéit à des règles, est un processus très actif géré par des humains.

La gestion d'un fonds indiciel est un processus très complexe, dans lequel le gérant a la responsabilité de grappiller des points de base (un point de base est égal à 0,01%) pour délivrer une performance aussi proche que possible de celle de l'indice en réduisant les frais de frottement.

L'utilisation que font les investisseurs des fonds indiciels dans leurs portefeuilles est le fruit de choix actifs.

Contrairement aux idées reçues, les gérants de fonds indiciels sont de plus en plus engagés auprès des sociétés qu'ils détiennent en portefeuille.

Enfin, et bien qu'un fonds indiciel ne vise qu'à répliquer aussi fidèlement que possible la performance de son indice sous-jacent en minimisant les frais, les fonds indiciels font mieux que les deux tiers des gérants actifs, plombés par leurs coûts de transaction et leurs frais de gestion élevés.

Les pièges psychologiques de la hausse

Depuis mars 2009, les marchés actions ont enregistré des performances spectaculaires. Le marché haussier actuellement en cours aux Etats-Unis est un des plus longs de l'histoire boursière.

Pour Ben Carlson, l'investisseur doit savoir raison garder et ne pas en conclure qu'il serait subitement devenu plus intelligent.

https://twitter.com/AlphaBetaBlogFR/status/837675181552336896

Carlson rappelle que l'activité cérébrale d'une personne gagnant de l'argent à la bourse est semblable à celle d'une personne sous l'influence de la cocaïne ou de la morphine.

Il rappelle aussi que la difficulté majeure pour les investisseurs, c'est de s'en tenir à un process pré-défini : par exemple, rebalancer périodiquement le portefeuille pour rétablir les pondérations de l'allocation de long terme. Rebalancer consiste à vendre une partie des positions gagnantes pour réinvestir dans les positions perdantes.

Quand presque tout monte, il est tentant de ne plus rebalancer pour ne pas perdre le bénéfice de l'appréciation des classes d'actifs qui continuent de monter.

Et Carlson de rappeler les vertus d'une qualité négligée par de nombreux investisseurs, notamment dans les marchés haussiers : l'humilité.

L'humilité nous empêche d'oublier que les hausses ne durent pas éternellement. L'humilité nous évite de croire que nous sommes devenus des investisseurs intelligents, comme nous y sommes incités par les marchés haussiers.

Sale temps pour les géants de la gestion active

On écrit beaucoup (sur ce blog notamment) sur les malheurs de la gestion active.

Lisa Abramowicz, de l'agence Bloomberg, analyse dans un récent article l'impact de cette tendance sur les grands gérants actifs, allant jusqu'à parler de la "cocotte-minute" de la gestion active.

https://twitter.com/AlphaBetaBlogFR/status/837342992285380609

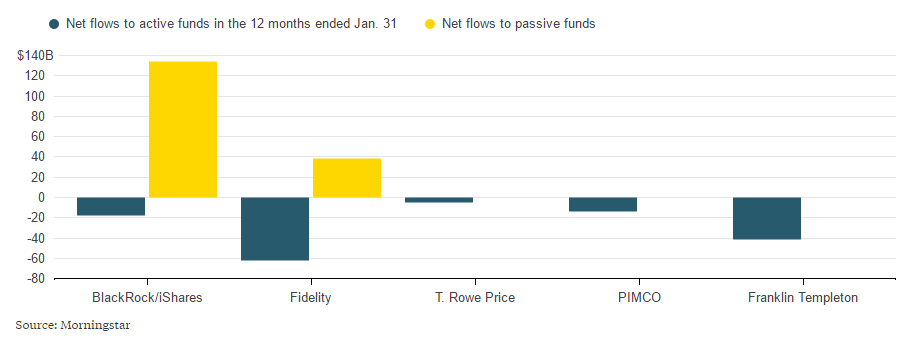

Elle note tout d'abord que la tendance à la décollecte s'est poursuivie en janvier aux Etats-Unis pour les fonds actions gérés activement, à près de 21 milliards de dollars, là où les fonds actions gérés passivement ont collecté près de 31 milliards.

Elle constate ensuite que plus les frais de gestion sont élevés, plus la décollecte est importante.

Elle en conclut que les gérants actifs sont condamnés à baisser leurs frais de gestion, ce qui, combiné à la baisse des encours, va peser sur leur chiffre d'affaires et leurs profits.

Certains grands gérants aux Etats-Unis ont à la fois une gamme active et une gamme passive. C'est le cas de BlackRock, mais aussi de Fidelity. Ils collectent en gestion passive (où les produits sont faiblement margés) et décollectent en gestion active (où les produits sont plus fortement margés).

Source : Bloomberg, avec des données Morningstar

Abramowicz rappelle que les gérants fusionnent pour bénéficier d'économies d'échelle (voir par exemple ce matin l'annonce de la fusion entre Aberdeen Asset Management et Standard Life ou il y a quelque temps le rachat de Pioneer par Amundi) et que ce n'est sans doute que le début d'un long et douloureux processus de consolidation.

Dans le même registre, Fidelity Investments a récemment proposé à 3000 de ses employés de plus de 55 ans présents depuis plus de 10 ans un plan de départs volontaires.

La semaine dernière, j'ai écrit sur la faible estime que Warren Buffett porte à la gestion active.

https://twitter.com/AlphaBetaBlogFR/status/837577033840377856

Et sur les limites de l'exposition géographique pour comprendre les risques de votre fonds actions.

https://twitter.com/AlphaBetaBlogFR/status/838075318044770305

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

C’était ma Semaine Twitter 9 de 2017, à la semaine prochaine.