Ma Semaine Twitter #5 de 2018

Oh là là, je n'ai jamais été aussi mauvais : une semaine de retard pour ma semaine Twitter. Bon, il va falloir trouver un responsable. Ca y est, j'en ai une. Cette femme est VRAIMENT scandaleuse. Eau + neige = je n'ai pas pu rédiger mon post hebdomadaire dans les temps. Démission !

https://twitter.com/FabSintes/status/961169429211074560

Bon, ce n'est évidemment pas la faute d'Anne Hidalgo. Il me faut assumer la pleine et entière responsabilité de ce retard.

Il n'en demeure pas moins que la neige a rendu mes nombreux déplacements dans Paris plus difficiles la semaine dernière, d'autant plus que j'ai persisté à utiliser mon vélo. J'ai fait une belle rencontre mardi soir : Charles de Gaulle marchant d'un pas allègre en dépit des intempéries. C'est une jolie métaphore de ce que doivent faire la plupart des investisseurs dans la baisse de ces derniers jours : rester impavides.

Les deux mâles (le visage-large fortement testostéroné et le visage-étroit faiblement testostéroné) qui illustraient ma précédente semaine Twitter ont fait bien mieux que Jean-Philippe-Smet-qui-n'était-pas-encore-Johnny-Hallyday, qui illustrait la semaine 49 de l'an dernier : 2232 vues du post sur LinkedIn pour les deux-mâles-qui-n'en-sont-qu'un, contre 1677 pour le rocker pré-adolescent.

Et pourtant, comment dirais-je ? il n'y a pas photo. Jean-Philippe Smet est bien plus beau que les deux monstres, jugez-en ci-dessous.

Des goûts et des couleurs on ne discute pas. Bienvenue dans ma semaine Twitter 5 de 2018.

Gestion de fonds : cherchez la femme

Tara Lachapelle, journaliste de l'agence Bloomberg, s'est penchée sur un village gaulois qui reste un bastion très masculin : l'univers de la gestion d'actifs, et plus particulièrement, le métier de gérant. Quand on voit l'effet désastreux de la testostérone à niveau élevé sur les performances de gérants mâles de hedge funds, on peut être inquiet.

https://twitter.com/AlphaBetaBlogFR/status/958618354251517953

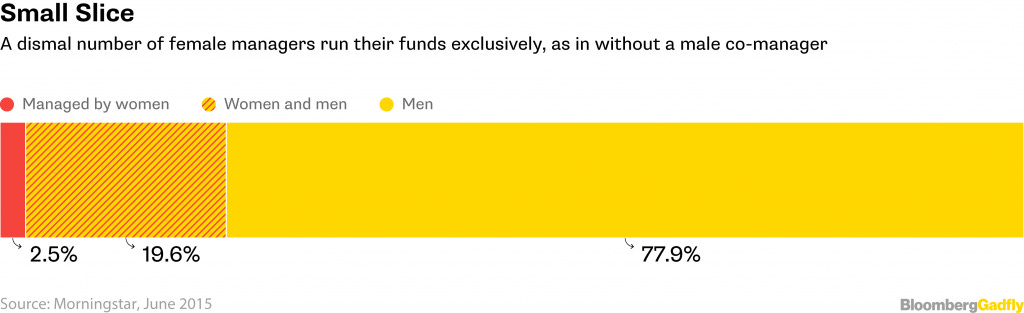

La journaliste s'appuie sur une étude de Morningstar (Fund Managers by Gender - The Global Landscape) parue pour la première fois en 2015.

La dernière édition de cette étude montre que moins de 10% des gérants de fonds sont des femmes.

Graphique : Bloomberg Gadfly, données Morningstar

Elle montre aussi que 77,9% des fonds étaient gérés par un ou plusieurs hommes, 19,6% par une équipe mixte et seulement 2,5% par une ou plusieurs femmes.

Graphique : Bloomberg Gadfly, données Morningstar

Enfin, Lachapelle montre que le pourcentage de femmes est bien plus faible parmi les gérants d'actifs (10%) qu'au sein d'autres populations éduquées : 36% des avocats sont des femmes, 33% des médecins, 22% des administrateurs de sociétés aux Etats-Unis, et même 16% des détenteurs de la certification CFA (je fais partie des 84%).

Source : Bloomberg Gadfly

Et la journaliste de conclure :

La diversité des genres et la performance servie aux clients vont la main dans la main. Il est grand temps d'avoir la discussion dans ce secteur aussi.

Messieurs les directeurs de la gestion, ouvrez les yeux et ayez cette discussion.

Morningstar Style Box même pas morte

J'ai mentionné ici le début de la Guerre des Box. Pas les Box des fournisseurs d'accès à internet, mais celles visant à restituer visuellement l'exposition d'un portefeuille de fonds.

BlackRock, le plus gros gérant de fonds au monde en termes d'actifs sous gestion, et MSCI, le principal fournisseur d'indices actions, ont en effet tous les deux créé une Factor Box utilisant des facteurs de risque plutôt que les deux dimensions popularisées par la Style Box de Morningstar, à savoir la taille des capitalisations boursières (grandes, moyennes, petites) et les ratios de valorisation (value, blend, croissance).

Morningstar a lancé la Style Box en 1992 et elle n'a pas l'intention de céder sa place aux nouveaux venus. Patrick Caldon a rappelé sur le Blog de la société que c'est encore dans les vieux pots qu'on fait la meilleure soupe.

https://twitter.com/AlphaBetaBlogFR/status/959388431406202882

Morningstar ne voit pas les nouveaux facteurs (qui le ne sont pas tant que cela - nouveaux - puisque la littérature académique en a identifié certains depuis des décennies) comme des remplaçants des facteurs taille et valorisation, mais comme des compléments.

On peut parler de manière sensée d'un gérant value, ou d'un spécialiste des petites capitalisations, ou bien encore d'un spécialiste des petites valeurs de croissance. Plus rarement, on entendra parler de certains gérants comme des spécialistes du momentum. Mais aucun gérant ne se proclame "spécialiste de la faible volatilité" ou "spécialiste de la liquidité", ni encore moins "spécialiste de la faible volatilité et de la liquidité".

Le risque de la prolifération des facteurs, c'est de donner aux investisseurs plus de raisons de faire des paris tactiques. L'histoire prouve que ces paris génèrent des coûts de transaction et des frais de gestion supplémentaires, mais rarement de la surperformance pour les investisseurs. Alors que, pour Morningstar, les facteurs taille et valorisation ont résisté au temps et à leur popularité croissante.

Ils sont frais mes indices, et gratuits, qui en veut ?

Encore Morningstar, qui est un challenger sur un marché des indices dominé par FTSE Russell, MSCI et S&P DJ Indexes. Et quand on est challenger, il faut être disruptif. Pour l'être, Morningstar a choisi de donner gratuitement accès aux données de performance de plus de 100 indices, ainsi qu'aux données mensuelles de composition de ces mêmes indices.

https://twitter.com/AlphaBetaBlogFR/status/959358228940206080

Le titre de la page décrivant le projet Morningstar Open Indexes est un peu grandiloquent : "quand les investisseurs gagnent, nous gagnons tous" ("when investors win, we all win"). Mais enfin, si Morningstar arrive à faire baisser le coût des indices, pourquoi pas un peu de grandiloquence.

Plus de 100 indices actions sont concernés (liste ici). Il est bien entendu crucial que leur corrélation avec les indices concurrents des fournisseurs dominants soit très élevée : c'est le cas, sauf pour de petits marchés nationaux. Morningstar annonce par ailleurs le lancement de deux nouveaux indices sur les actions européennes (un indice zone euro comprenant 50 valeurs et un indice Europe comportant 100 valeurs), pour lesquels des produits dérivés seront listés sur Euronext.

Sanjay Arya, CFA, le responsable de l'activité indices de Morningstar, détaille la stratégie dans ce document.

Comme toujours, quand c'est gratuit, c'est que vous êtes le produit. Ce n'est pas le cas ici. Que recherche donc Morningstar ?

A développer l'utilisation de ses indices à des fins de benchmarking parmi la communauté des gérants actifs, trop heureux de ne plus rien avoir à payer à MSCI, S&P DJ Indexes ou FTSE Russell. Je suppose que la société espère que la popularité grandissante de ses indices, leur présence dans les reportings, va inciter de plus en plus émetteurs d'ETF et de bourses à créer des produits répliquant leur performance ou dérivés. Et là, Morningstar facturera bien entendu l'accès aux données.

Reste à voir comment Morningstar va réussir à populariser ses propres indices auprès de la communauté de ses clients et utilisateurs, notamment ceux du site www.morningstar.com. Autant les notations (quantitatives et qualitatives) et la boîte de style (voir ci-dessus) ont trouvé leur public pour de bonnes (et parfois mauvaises) raisons, autant il va être difficile de démontrer la valeur de ses indices, qui se doivent par construction d'avoir une performance très proche de celle des indices dominants.

A quoi reconnaît-on un gérant actif talentueux ?

Joe Wiggins revient en troisième semaine, avec un nouveau post passionnant sur les critères d'appréciation du talent d'un gérant actif.

https://twitter.com/AlphaBetaBlogFR/status/958754250120683521

Il n'y va pas avec le dos de la cuillère : selon lui, la régularité de la surperformance d'un gérant actif par rapport à son indicateur de référence sur des périodes discrètes (notamment annuelles mais parfois plus courtes), pourtant mise en avant par de multiples sélectionneurs de fonds, n'est pas une preuve de talent.

Considérer que la régularité de la surperformance est un critère d'existence du talent repose sur deux postulats erronés :

Les gérants actions actifs sont capables de prédire avec un bon niveau de succès l'évolution du marché à court terme. En effet, pour que le talent soit responsable d'une surperformance de court terme (calendaire par exemple), il faut bien que le gérant anticipe avec succès l'évolution du marché et positionne son portefeuille pour en profiter. Wiggins considère aujourd'hui comme certain qu'il est impossible de prédire avec succès l'évolution à court terme des marchés.

Le marché récompense tout le temps les bonnes décisions de gestion. Selon Wiggins en effet, "l'hypothèse implicite intégrée dans l'analyse de la régularité de la performance d'un gérant actions actif est que le marché a systématiquement validé les décisions d'investissement du gérant."

Les marchés sont soumis à des tendances pouvant durer parfois longtemps, à des thèmes à la mode. Pour ces raisons, il est inévitable que certains gérants actifs délivrent des surperformances régulières, car ils sont exposés, parfois sans que ce soit conscient, aux thèmes d'investissement (que Wiggins qualifie de "biais de style") privilégiés par le marché.

Et comme l'être humain souhaite voir des causalités là où il n'y en a pas forcément, il existe un mirage de la compétence ("a mirage of skill"), qui nous fait prendre des vessies (le hasard) pour des lanternes (le talent).

Selon Wiggins, la régularité de la surperformance est même l'exact opposé de ce que devraient rechercher les sélectionneurs de fonds chez les gérants actifs. Par construction, des gérants actifs de conviction, détenant les valeurs longtemps, et ayant une part active élevée, ne peuvent pas délivrer de surperformance régulièrement sur le court terme.

S'il est une constance que les sélectionneurs de fonds doivent rechercher, ce n'est pas celle de la surperformance, mais celle du comportement du gérant par rapport à sa philosophie d'investissement.

Conseillers financiers et sélection de gérants

Research Affiliates est une société de gestion spécialiste du smart beta et de l'allocation d'actifs. Créée en 2002, la société est basée en Californie. Au 31 décembre 2017, 214 milliards de $ d'actifs étaient gérés selon ses différentes stratégies.

Elle produit un contenu de grande qualité et depuis peu s'intéresse à une population qui n'était jusque là pas prioritaire pour elle, celle des conseillers financiers.

Dans un papier publié en janvier, John West et Trevor Schuesler se sont demandé si les conseillers devaient allouer du temps à la sélection de gérants et à l'allocation d'actifs.

https://twitter.com/AlphaBetaBlogFR/status/958693854961549312

Les conseillers financiers font face à deux obstacles majeurs : l'existence de biais comportementaux en matière d'investissement chez leurs clients d'une part, et la difficulté à identifier à l'avance les gérants capables de générer régulièrement de l'alpha d'autre part.

Sur le premier point, la littérature académique a montré depuis des décennies que les particuliers sous-performaient massivement le marché. Et plus ils étaient actifs et faisaient de transactions, plus ils sous-performaient. Elle a également montré qu'il était très difficile pour les conseillers de contrer les biais comportementaux de leurs clients.

Sur la sélection de gérants, des études ont également montré que les conseillers sélectionnaient les gérants dont leurs clients voulaient, à savoir ceux ayant enregistré une performance récente élevée, et les remplaçaient régulièrement.

Hélas, même les sélectionneurs de fonds professionnels ayant développé des méthodes s'intéressant à autre chose que la performance passée semblent incapables d'identifier les gérants capables de délivrer régulièrement de l'alpha.

Toute cette littérature académique suggère que les conseillers financiers ne devraient pas promettre à leurs clients que leur approche de la sélection de gérants va conduire à une surperformance, car ce n'est simplement pas le cas.

Les deux chercheurs de Research Affiliates se demandent si l'objectif le plus raisonnable pour un conseiller n'est pas de se contenter de réduire l'alpha négatif produit par le comportement de leurs clients. Mais ils ajoutent n'avoir jamais vu un client remplacer un gérant sous-performant par un gérant encore plus sous-performant (ce qui serait pourtant la stratégie optimale).

Selon eux, la manière la plus confortable d'investir, c'est d'acheter la performance passée, donc la sélection de gérants consiste à acheter la performance passée. Ils considèrent donc qu'il est illusoire pour un conseiller de prétendre générer de l'alpha pour ses clients via la sélection de gérants, particulièrement quand ceux-ci sont des particuliers.

Le coût du conseil va devoir baisser

Les investisseurs transfèrent depuis des années des centaines de milliards de dollars de la gestion active vers la gestion indicielle à bas coûts, ce qui pousse les frais de gestion moyens vers le bas. Mais les frais de conseil facturés par les intermédiaires (qu'ils soient registered investment advisors ou broker-dealers) ne baissent pas.

Pour certains, il va bien falloir que le coût du conseil baisse également.

Sans surprise, c'est la position de Tim Buckley, le nouveau patron de Vanguard.

https://twitter.com/AlphaBetaBlogFR/status/959010944901963776

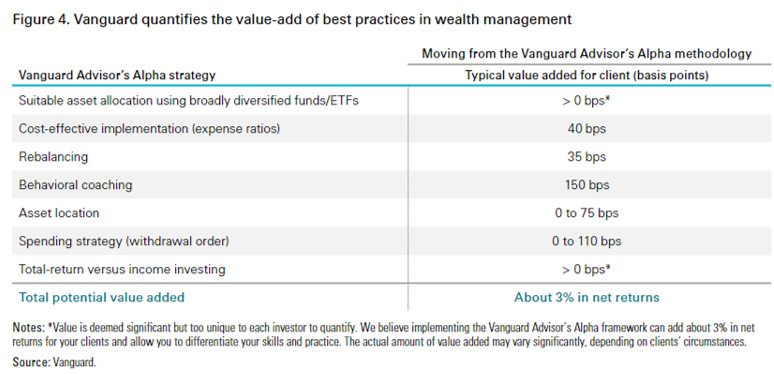

Vanguard a depuis des années théorisé l'alpha des conseillers (Vanguard Advisor's Alpha), dont la société considère qu'il peut représenter jusqu'à 3% de performance par an (voir ici).

Source : Vanguard

Qu'a dit Buckley lors de la conférence Inside ETF, pour ce qui était sa première prise de parole publique en tant que patron de Vanguard ?

Alors que les frais des fonds baissent, la part la plus élevée du coût total pour l'investisseur est celle de frais de conseil, et il faut s'attendre à une pression à la baisse sur la rémunération du conseil. La technologie permet à de nouveaux acteurs de proposer des modèles moins onéreux, qui créent plus de valeur pour les consommateurs. Tout ceci présage d'une baisse des frais. Ce sera peu plaisant, mais rappelons-nous que dans d'autres secteurs, nous nous réjouissons d'un meilleur service à un coût plus faible.

On entend un son de cloche similaire chez Nir Kaissar, CFA, qui est gérant de portefeuille chez Unison Advisors, un conseiller en investissements (registered investment advisor) basé à Washington. Kaissar réagit à la décision de grands distributeurs de fonds aux Etats-Unis (Fidelity Investments, TD Ameritrade et Morgan Stanley) de rendre plus onéreuses les transactions sur les produits de Vanguard (voire de bannir ces produits).

https://twitter.com/AlphaBetaBlogFR/status/958648558042910722

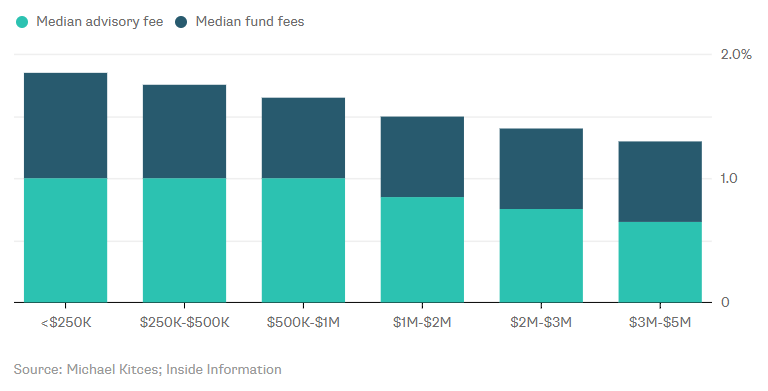

Kaissar s'appuie sur les estimations de Michael Kitces, le meilleur spécialiste du secteur du conseil aux Etats-Unis (que je cite fréquemment dans ce blog). Le graphique ci-dessous mentionne le coût total du conseil pour un client, en séparant les frais de gestion des fonds du portefeuille ("fund fees" en bleu foncé) et les frais facturés par le conseiller financier ("advisory fee" en bleu plus clair).

Sans surprise, les frais totaux décroissent quand la taille du portefeuille augmente (axe horizontal). Mais les frais de conseil restent à 1% pour les 3 premiers groupes. Ce n'est qu'au-delà d'un million de dollars qu'ils commencent à baisser (0,85%, puis 0,75%, puis 0,65%).

Pour Kaissar, il n'y a qu'une voie possible pour les frais facturés au titre du conseil financier : la baisse.

La faillite de la théorie financière "moderne"

Daniel Rasmussen est le fondateur de Verdad Advisers, une société qui investit avec effet de levier dans les petites et moyennes valeurs cotées.

Dans un article publié dans la revue American Affairs, il se demande pourquoi, en dépit des preuves innombrables de l'échec collectif de la gestion active à battre les indices, tant d'investisseurs continuent à lui faire confiance. Il identifie une gigantesque erreur de calibration, un écart entre l'expertise que prétend avoir la gestion active et ses résultats.

Selon lui, deux théories financières déficientes sont au coeur de cette erreur de calibration : le modèle d'actualisation des dividendes (dividend discount model), théorisé par John Burr Williams en 1937, et le modèle d'évaluation des actifs financiers (capital asset pricing model ou CAPM), théorisé par William Sharpe, qui fut un élève d'Harry Markowitz, dont les travaux inspirèrent sa thèse de doctorat sur le CAPM.

https://twitter.com/AlphaBetaBlogFR/status/958376768427065344

Rasmussen convient que les deux modèles ont une certaine élégance mathématique, mais ils ont un problème majeur : ils ne marchent pas. Et bien qu'ils aient été invalidés par de multiples études empiriques, ils continuent d'être massivement utilisés par les praticiens de la finance.

Pourquoi ?

Les professionnels de la finance s'appuient sur les modèles d'actualisation des dividendes et d'évaluation des actifs financiers, non pas parce qu'ils sont corrects, mais parce qu'ils sont nécessaires à des fins de planification.

Qui sont les coupables ?

La Harvard Business School et la Stanford Graduate School of Business sont la Mecque de cette nouvelle foi séculaire [dans la planification et l'extraction de la rente]. Le curriculum se divise entre les cours qui flattent la vanité des étudiants (des cours sur le leadership, la conception de la vie et la dynamique interpersonnelle) et ceux qui enseignent et promeuvent des théoriques invalidées empiriquement (tout ce qui a "finance" dans son titre). Les étudiants peuvent ainsi apprendre d'un seul coup la pensée de groupe et comment utiliser les outils de planification centralisée.

Rasmussen est diplômé de Harvard College et a reçu un MBA de la Stanford Graduate School of Business, il parle d'expérience.

Il conclut son article très brutalement pour la gestion active :

La gestion active ne marche pas pour les investisseurs parce qu'elle n'a pas été conçue pour leur bénéficier : elle a été conçue pour bénéficier aux gérants.

Voici un lien vers une page d’avertissement sur les programmes d’affiliation d’Amazon et de la FNAC, auxquels j’adhère.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur.

Ainsi se termine ma semaine Twitter 5 de 2018.