Ma Semaine Twitter #46

La FCA (Financial Conduct Authority) est l'homologue de l'AMF (Autorité des Marchés Financiers) au Royaume-Uni. Elle a publié en fin de semaine un rapport d'étape très attendu sur l'industrie de la gestion d'actifs, dans lequel elle constate que les sociétés de gestion ont des niveaux de profitabilité très élevés et qu'elles ne semblent pas se livrer à une très forte concurrence en matière de frais. "Très cher" sera donc le fil rouge de ma Semaine Twitter 46.

Les mauvaises habitudes des professionnels

CFA Institute, l'association des professionnels de l'investissement compte plus de 135000 membres dans le monde entier (avertissement : dont moi) qui reçoivent une lettre d'information quotidienne. Une fois par semaine, les destinataires sont sondés sur un sujet lié à leur activité.

https://twitter.com/philmop/status/797363306977640448

Il y a deux semaines, CFA Institute fournissait une liste de défauts dont pouvaient souffrir les professionnels de l 'investissement et demandait lesquels étaient les plus préjudiciables aux clients.

En tête du hit-parade pour 36% des répondants, courir après la performance passée, ce qui conduit à acheter cher et vendre pas cher.

Juste après (35% des répondants), se concentrer sur des données de court-terme au détriment de la création de valeur à long terme.

Un peu plus loin (20% des répondants seulement), mesurer la performance par rapport à des indices standards (capi-pondérés) plutôt que se concentrer sur l'atteinte des objectifs du client.

En résumé, gardez-vous des professionnels qui achètent la performance passée et font preuve de court-termisme (la combinaison des deux étant épouvantable, car elle conduit à faire des arbitrages incessants en passant d'une classe d'actifs ou d'un type de valeurs en vogue à l'autre).

Très cher alpha

Le site canadien GestaltU a regardé les frais de gestion actions active sous un angle un peu différent de l'angle habituel pour arriver à la conclusion que l'alpha était, en réalité, très cher.

https://twitter.com/AlphaBetaBlogFR/status/799258296872009728

Les auteurs rappellent tout d'abord que le marché ("beta") fait la plus grosse partie du travail pour le gérant. Ils prennent ensuite l'exemple d'un gérant actif qui, sur un marché qui a enregistré une performance annuelle de 9%, aurait enregistré un rendement excédentaire de 1% (soit une performance après frais de 10%), avec un beta identique à celui du marché.

Pour cela, le gérant actif a encouru des frais de 0,25% et facturé des frais de gestion de 1%. Sa performance brute (avant frais et frais de gestion) est de 9 + 1 + 1 + 0,25, soit 11,25%. Il a donc enregistré un rendement excédentaire brut par rapport à l'indice de 2,25% (11,25 - 9).

Sur ces 2,25%, qui représentent sa compétence de gérant actif, 1,25% ont été consommés en frais (56%) et 1% est revenu à l'investisseur (44%).

Par convention, le gérant actif préfère dire que cette performance de 10% n'a coûté à l'investisseur "que" 1,25% (soit 12,5% de la performance), alors que c'est par rapport à sa contribution réelle à la performance que devrait s'apprécier le coût de sa gestion. En réalité, il a même tendance à dire que le coût n'est que de 1% (soit les seuls frais de gestion, puisque les frais de transaction sont déduits de la valeur liquidative et ne sont jamais publiés), soit "seulement" 10% de la performance.

L'irruption dans le jeu de produits indiciels, la baisse des frais sur ces produits, change significativement la donne : il est aujourd'hui possible d'obtenir la performance du marché à des coûts très, très bas (de l'ordre de 0,05% dans certains cas aux Etats-Unis). Et l'approche que suggère GestaltU pour mesurer le coût de la gestion active est parfaitement sensée, puisqu'une alternative à la gestion active existe.

Première conférence "Evidence-Based Investing"

J'ai abordé la semaine dernière le thème de l'Evidence-Based Investing (EBI). Certains des promoteurs de cette approche ont organisé lundi 14 novembre la première conférence consacrée à l'EBI à New York.

Le plateau des invités était remarquable : Bill McNabb, le directeur général de Vanguard, Charley Ellis, le fondateur de Greenwich Associates, Jim Chanos, un des plus célèbres short-sellers (vendeur à découvert) au monde.

Vous trouverez des compte-rendus de cette journée ici (Value Walk), là (Barry Ritholtz), là (Josh Brown), là (Phil Huber, CFA) ou là (Ben Carlson, CFA).

Un des participants, Corey Hoffstein de Newfound Research, a résumé la journée en 4 points.

https://twitter.com/philmop/status/799930226750980100

Tout est comportemental.

Les investisseurs ne sont pas obligés de chercher à battre le marché ("play the game").

Le vrai débat n'est pas gestion active contre gestion passive ; mais gestion chère contre gestion pas chère.

L'information influe sur les comportements : lisez comment Betterment, un robo-advisor états-unien, a fait évoluer sa communication sur les performances des portefeuilles de ses clients.

Très chers gérants actifs marchés émergents

Les marchés émergents sont encore communément considérés comme moins efficients que les marchés dits développés (moins de recherche, moins de liquidité, accès à l'information plus difficile, niveau de gouvernance inférieur).

Cette caractéristique est censée fournir aux gérants actifs des opportunités de faire mieux que les indices. Et leur permettre de facturer des frais de gestion plus élevés (jusqu'à 50% de plus).

https://twitter.com/AlphaBetaBlogFR/status/798563716488904704

Cette période bénie est finie. Ce n'est pas moi qui le dis, c'est Mark Mobius, le mythique octogénaire président du Templeton Emerging Markets Group, qui est l'un des spécialistes des marchés émergents les plus connus.

Dans un entretien téléphonique avec Natasha Doff de Bloomberg, Mobius rappelle que quand il a commencé chez Templeton (en 1987), la gestion active était le seul moyen d'accéder aux marchés émergents et qu'il était alors possible de fixer assez librement le niveau des frais de gestion, les clients ne les discutant pas, faute d'offre alternative.

Près de 30 ans après, il y a des centaines de fonds marchés émergents, dont des ETF (voici ici un ETF Amundi répliquant l'indice MSCI Emerging Markets pour 0,2% de frais de gestion), et les gérants actifs doivent délivrer des performances meilleures pour justifier leurs frais, ou les baisser.

Ils vont donc devoir les baisser, voilà pourquoi.

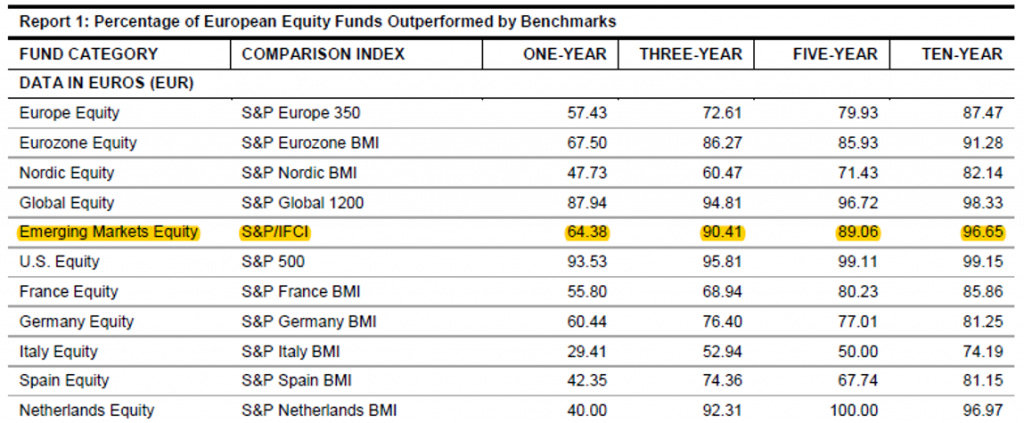

SPIVA Scorecard à fin juin 2016 - Source S&P DJ Indices

Standard & Poor's Dow Jones Indices compare la performance de fonds gérés activement par catégories à celle d'un indice représentatif sur différentes durées. La dernière étude, avec des données arrêtées au 30 juin 2016, n'est pas très flatteuse pour la gestion active.

Les chiffres indiqués dans le tableau ci-dessus correspondent, sur un, trois, cinq et dix ans, au pourcentage des fonds gérés activement domiciliés en Europe ayant sous-performé l'indice choisi par S&P Dow Jones Indices.

On voit que sur cinq ans, plus de 89% des fonds actions Pays Emergents ont sous-performé l'indice ; sur dix ans, c'est encore pire, puisque plus de 96% des fonds ont sous-performé.

Les précieux conseils d'un aîné

Mes filles ne me demandent pas conseil pour utiliser Facebook, Instagram ou Snapchat. Je ne demande pas conseil à mes parents pour envoyer un sms.

Mais il est de (très) nombreux domaines pour lesquels l'expérience est importante et la transmission essentielle. L'investissement par exemple.

Avant de prendre sa retraite, Ray Kanner a longtemps été responsable du fonds de pension d'IBM. Interrogé par le magazine Chief Investment Officer, il donne quelques précieux conseils.

https://twitter.com/AlphaBetaBlogFR/status/798843065217728512

Un "asset owner" (ici un fonds de pension) investit pour le compte de ses mandants (les actifs, futurs retraités, et les retraités) et se doit d'agir dans leur intérêt exclusif.

Les conseils de Kanner : toujours apprendre ; avoir un process et s'y tenir ; et ne pas investir dans un produit que l'on ne comprend pas, même (et surtout) s'il est à la mode et que d'autres investisseurs le font.

Ces bons conseils s'appliquent bien entendu à tous les investisseurs.

Très chère gestion active

Le rapport de la FCA était très attendu, il n'a pas déçu (vous pouvez le consulter ici, il fait 208 pages, c'est une lecture passionnante). J'y consacrerai un post détaillé ultérieurement.

Les médias financiers de langue anglaise l'ont abondamment relayé.

https://twitter.com/AlphaBetaBlogFR/status/800014512799649792

Lionel Laurent, éditorialiste à Blomberg Gadfly, synthétise parfaitement les grandes lignes du rapport : la gestion active a connu une croissance phénoménale de ses encours et de ses profits depuis la crise financière de 2008, mais ne délivre pas une performance justifiant ses frais de gestion très élevés.

Il est encourageant que le régulateur britannique s'inquiète du manque de concurrence entre sociétés de gestion en matière de coûts.

La mission de la FCA est la suivante : "We aim to make financial markets work well so that consumers get a fair deal" ("notre objectif est que les marchés financiers fonctionnent bien afin que les consommateurs soient traités équitablement").

Il est donc logique qu'elle se penche sur le problème numéro un pour les consommateurs (sans que ceux-ci en aient d'ailleurs nécessairement conscience) : celui des coûts.

Vous pouvez voir mon illustration hypothétique du partage des coûts entre gérant et client sur très longue durée dans ce post.

Investisseurs, faites-en le moins possible

"[T]out le malheur des hommes vient d’une seule chose, qui est de ne savoir pas demeurer en repos dans une chambre" (Blaise Pascal).

Ils (les hommes) aiment également surveiller leur portefeuille au jour le jour, faire des transactions, réagir aux informations, vendre toutes leurs actions avant l'élection présidentielle aux Etats-Unis, acheter les marchés émergents parce qu'ils ont monté.

Pour Cullen Roche, l'investissement intelligent, c'est de ne rien faire.

https://twitter.com/AlphaBetaBlogFR/status/797733241776025600

C'était ma Semaine Twitter 46. A la semaine prochaine.

N'hésitez pas à suivre le compte Twitter d'Alpha Beta Blog (en français). Et le compte sur lequel je tweete en anglais.