Ma Semaine Twitter 41 de 2018

La semaine dernière, les marchés d'actions aux Etats-Unis ont connu deux jours consécutifs de baisse. Dès le premier jour, ça a été le branle-bas de combat.

Live blog sur Bloomberg.

https://twitter.com/AlphaBetaBlogFR/status/1050324936592625665

Dès le deuxième jour, la chasse aux coupables était ouverte.

https://twitter.com/AlphaBetaBlogFR/status/1050717720826732544

Barry Ritholtz a bien résumé la situation, en disant que tout le monde avait, a posteriori, vu venir la correction du 10 octobre (sauf moi).

https://twitter.com/AlphaBetaBlogFR/status/1050687520055279618

Bon, si un investisseur ne supporte pas une baisse des marchés actions de 5% en deux jours, peut-être qu'il n'a pas la bonne allocation d'actifs.

Je laisse le mot de la fin à Shakespeare (oui, à Shakespeare, pas à Keynes, Benjamin Graham ou Warren Buffett, car chez Alpha Beta Blog, on a des lettres).

Much Ado About Nothing.

En français, ça donne cela :

Beaucoup de bruit pour rien.

Ce n'est pas tout à fait le mot de la fin : ayant réussi à ignorer à peu près totalement (sauf pour m'en gausser sur Twitter) l'éphémère brouhaha lié à ces deux jours de baisse, j'ai pris ce week-end la direction de mon jardin potager, dont je ne vous avais pas donné de nouvelles depuis trop longtemps.

Elles sont bonnes (les nouvelles) : j'ai encore fait une belle récolte de tomates, de pommes, d'oseille et de figues. Eh oui, pour la première fois depuis qu'il a été transplanté depuis la Vienne dans l'Oise, mon figuier a donné des figues. Il a fallu plus de 10 ans.

https://twitter.com/philmop/status/1051530098908774400

Le jardinage est une affaire de patience. Placer son argent aussi.

Bienvenue dans ma semaine Twitter 41.

Vers la walmartisation du conseil financier ?

Walmart, c'est Carrefour, en beaucoup plus gros. Walmart a fait beaucoup de bien à de nombreuses personnes, en donnant accès à des produits à des prix de plus en plus bas. Et Walmart a fait beaucoup de mal à de nombreuses personnes, en forçant de multiples commerces de proximité à fermer leurs portes.

Rusty Guinn est avec Ben Hunt le co-fondateur de Second Foundation Partners, qui publie l'excellent blog Epsilon Theory. On y trouve des réflexions de haut vol sur le fonctionnement des marchés financiers.

Guinn pense que Walmart a amélioré de façon tangible la vie de centaines de millions de personnes, ET EN MEME TEMPS (ma traduction libre de "AND" dans son post) il n'est pas sûr que ces personnes soient plus heureuse pour autant, ET EN MEME TEMPS il n'est pas certain de savoir que penser des deux points précédents. Il préfère donc laisser le marché décider (c'est le côté libertarien d'Epsilon Theory, avec lequel on peut ne pas être d'accord).

Guinn applique la même logique à Vanguard, qui a cassé les prix du conseil financier aux Etats-Unis en lançant son robo-advisor, Vanguard Personal Advisor Service (frais annuels de 0,3% des actifs conseillés), dont j'ai parlé ici (Vanguard et Schwab, maîtres roboadvisors).

https://twitter.com/AlphaBetaBlogFR/status/1050747921749200898

Ca donne ceci :

Je pense que Vanguard a plus fait pour l'investisseur moyen que n'importe quelle autre institution financière depuis 100 ans, ET EN MEME TEMPS je pense que leur irruption dans le secteur du conseil financier aura un impact globalement positif, ET EN MEME TEMPS je pense que cela nuira à de nombreux investisseurs privés.

Pourquoi donc ? Parce que Guinn voit une très grande différence entre le rôle d'une société de gestion, qui conçoit des véhicules d'investissement, et celui d'un conseiller financier (Vanguard est donc les deux à la fois).

Selon lui, l'investisseur moyen se moque de savoir ce qu'il y a dans les produits d'investissement. Jack Bogle, le fondateur de Vanguard, a changé la face du monde (de l'investissement) en arrivant à cette conclusion et en créant les fonds indiciels à bas coûts. En revanche, les décisions prises par un conseiller financier ont un impact important sur le même investisseur moyen.

Est-ce à dire qu'il faut payer cher son conseiller financier ? Pas vraiment pour Guinn. En tout cas, pas pour déterminer le profil de risque du client, connaître ses objectifs et particularités, définir une allocation d'actifs et choisir les produits pour la répliquer. Car ce n'est pas pour cela que l'on a recours aux services d'un conseiller financier.

On travaille avec un conseiller financier pour qu'il vous empêche de faire des choses stupides.

Pour vous empêcher d'acheter le dernier produit à la mode (fonds de valeur internet à la fin des années 1990 par exemple, ou bien fonds disruption, intelligence artificielle, millennials ou vegan aujourd'hui, voir ci-dessous) ; pour vous empêcher de vendre tous vos actifs risqués après une baisse de 30%.

C'est pourquoi Vanguard et Schwab ont raison de mettre à la disposition des clients utilisant leur roboadvisor des conseillers qualifiés pour les empêcher de faire des choses stupides. C'est très bien pour les clients d'avoir à la fois accès à des algorithmes peu chers et à des conseillers qualifiés.

ET EN MEME TEMPS, Guinn craint que ces offres très bon marché ne séduisent trop de clients qui travaillaient jusque là avec un conseiller financier traditionnel leur coûtant 30 à 40 points de base de plus (un point de base = 0,01%), plus à même, du fait de la proximité, de les empêcher de faire des bêtises.

Pour le meilleur et pour le pire, nous entrons dans l'ère de la Walmartisation du conseil financier. Je sais que ça a l'air terrible, mais c'est parce que vous n'aimez pas Walmart autant que moi. Je dis cela avec autant d'admiration que d'inquiétude.

Bon, tout cela est bel et bon (et sans doute vrai). Mais en France, où ce sont les fournisseurs de produits qui rémunèrent les intermédiaires sans que les clients aient jamais à payer une facture, on en est encore très loin.

Qui veut épargner l'abattoir à 13 animaux ?

L'imagination des concepteurs de produits financiers n'a pas de limites. Leur ingéniosité en matière de marketing non plus.

Nous vivons une époque de valeurs, qui peuvent être rattachées à la religion, à l'éthique ou à la morale. Ou à une combinaison des trois. Il semble naturel de vouloir concilier ses valeurs avec ses investissements, et il existe des véhicules pour le faire depuis des années, notamment aux Etats-Unis.

Pour la première fois, un produit d'investissement cible la communauté des vegans et des personnes voulant lutter contre les effets du changement climatique.

Une société de Jersey, Beyond Advisors, a en effet conçu un ETF dont l'intitulé est limpide : U.S. Vegan Climate ETF. Comme toujours, le diable est dans les détails, et je me suis plongé dans la documentation après avoir lu que pour chaque tranche de 1000 $ investis dans l'ETF, 13 animaux échappaient à l'abattoir. Je me suis demandé comment.

https://twitter.com/AlphaBetaBlogFR/status/1047154243868585985

Le concepteur de ce produit est la société Beyond Advisors, domiciliée à Saint Helier, sur l'île de Jersey. Selon son site internet, ses fondateurs et associés sont des professionnels de l'investissement expérimentés et ont un style de vie vegan ("The founders and partners of Beyond Advisors are experienced investment professionals, leading a vegan lifestyle").

Selon le site de Beyond Advisors, l'indice US Vegan Climate ("VEGAN") permet de s'exposer à l'univers des grandes capitalisations américaines en respectant les principes Vegan et en participant à la lutte contre les effets du changement climatique.

VEGAN exclut les titres des sociétés exploitant les animaux, du secteur de la défense, du secteur du tabac, ne respectant pas les droits de l'homme, actives dans l'extraction de ressources fossiles et la production d'énergie à base de ressources fossiles, et les sociétés ayant des activités dommageable pour l'environnement.

VEGAN, qui est un sous-ensemble de l'indice Solactive US Large Cap Index, est calculée par la société allemande Solactive et comprend 300 titres ayant une capitalisation moyenne de 255 milliards de $.

Bien entendu, le backtest comparant la performance de l'indice Solactive US Large Cap Index à celle de l'indice VEGAN est enthousiasmant : VEGAN pulvérise Solactive US Large Cap. C'est la règle numéro de tout backtest : tout produit backtesté a toujours des performances supérieures dans toutes les dimensions.

La case performance est donc cochée. Reste la case des valeurs.

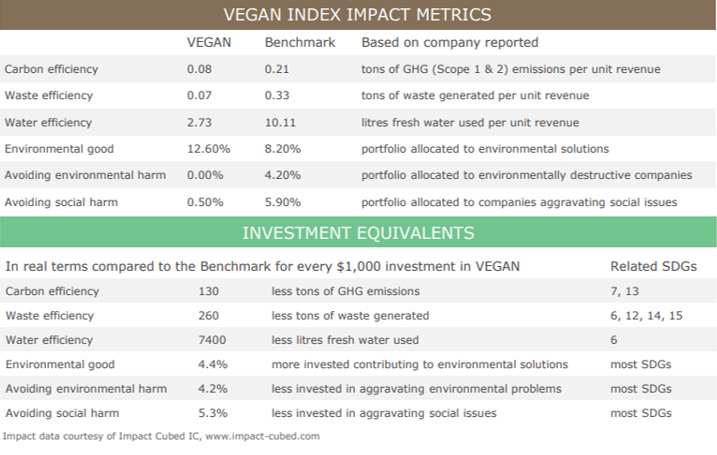

Pour ce qui est mesurable, l'indice VEGAN fait beaucoup mieux que l'indice dont il est un sous-ensemble : efficacité carbone, gaspillage, consommation d'eau, tout cela est parfaitement mesuré, avec deux chiffres après la virgule, par la société Impact-cubed.

Source : Beyond Advisors

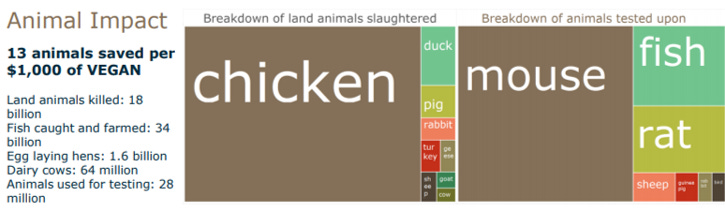

Mais le site de Beyond Advisors IC affirme aussi que l'on permet d'éviter l'abattoir à 13 animaux à chaque fois qu'on investit 1000 $ dans l'ETF US Vegan Climate, sans détailler la méthode de calcul.

Source : Beyond Advisors

Je me suis donc penché sur le document d'information ("Form N-1A) déposé auprès de la SEC, le régulateur des marchés aux Etats-Unis.

Commençons par les frais de gestion : à 0,60%, ils sont élevés pour un ETF aux Etats-Unis.

J'ai lu l'intégralité du document et n'y ai bien entendu trouvé aucune mention des 13 animaux épargnés.

Il est probable que Beyond Advisors ait utilisé une méthodologie de calcul raisonnable pour arriver au chiffre de 13 animaux épargnés par tranche de 1000 $ investis.Malheureusement, elle n'est pas mentionnée, donc pas auditable.

Il est aussi probable que ces 13 animaux épargnés constitueront une partie importante de l'argumentaire commercial. Les vegan y seront bien entendu sensibles.

Tant il est vrai que l'émotion est plus vendeuse que la raison pour vendre. Est-ce bien raisonnable ?

Coup de chaud sur la volatilité du private equity

Le narratif en vogue actuellement ressemble à ceci : les marchés d'actions sont à des niveaux de valorisation élevés, la volatilité est de retour, les fonds de private equity ont délivré une performance ajustée du risque beaucoup plus élevée que celle des marchés publics depuis des années, il faut donc investir dans le private equity plutôt que dans les actions cotées.

Tout le monde n'est pas d'accord avec cette vision idyllique du capital-investissement. Pour plusieurs raisons : si les marchés publics sont chers, il n'y a aucune raison de penser que ce n'est pas le cas pour les marchés privés. La concurrence entre fonds de private equity est telle que les valorisations des sociétés cibles sont en ligne avec celles des sociétés cotées.

Quant à la faible volatilité des fonds de private equity, elle résulte du fait qu'ils ont une valorisation annuelle (là où les fonds d'actions cotées ont une valorisation généralement quotidienne) qui permet de masquer la volatilité.

Research Affiliates est une société basée en Californie spécialiste de la recherche en matière de smart beta et d’allocation d’actifs. Créée en 2002, elle est incarnée par Rob Arnott, un de ses fondateurs, très visible aux Etats-Unis.

Elle fournit sur son excellent site internet des outils d'aide à l'allocation d'actifs intégrant les rendements et risques attendus à 10 ans par la société pour les principales classes d'actifs, mis à jour tous les mois.

Depuis quelques mois, Research Affiliates a intégré une nouvelle classe d'actifs, celle des fonds de LBO (Leveraged Buy Out, soit rachat d'entreprises par endettement, la principale famille du private equity).

Et Research Affiliates se garde bien d'utiliser la volatilité historique artificiellement basse des fonds de LBO pour guider son estimation de volatilité future.

https://twitter.com/AlphaBetaBlogFR/status/1049932548653101056

Attachez vos ceintures, ça va secouer.

En euro, la volatilité attendue pour les LBO en Europe est de 27,6%. Et de 26,6% pour les LBO aux Etats-Unis.

Quant aux rendements attendus, ils n'ont rien à voir avec les excellents chiffres passés mis en avant par les sociétés de private equity et leurs distributeurs : +5% par an pour les LBO européens, et -1,9% pour les LBO aux Etats-Unis (-0,8% en dollar US).

Je me permets de renvoyer à ce post récent (Les (trop) beaux TRI du private equity).

Edouard et les banquiers centraux, saison 8

Edouard Carmignac est la version française de ce que les américains appellent avec emphase les "legendary investors".

L'histoire de Carmignac Gestion a commencé en 1989, mais la croissance de la société de la société de gestion s'est accélérée à partir de 2009 : en 2008, annus horribilis s'il en fut, le fonds Carmignac Patrimoine a réussi à délivrer une performance modestement positive, alors que les fonds actions d'une part, et la presque totalité des fonds flexibles d'autre part, enregistraient des performances très négatives.

Bingo.

Il n'en fallait pas plus pour qu'Edouard Carmignac gagne ses galons de "legendary investor". Un peu comme John Paulson ou David Einhorn, qui ne s'en sont pas vraiment remis (voir ici, Génie d'un jour, génie toujours ?)

https://twitter.com/AlphaBetaBlogFR/status/1049600357213425666

Edouard Carmignac parle peu à la presse. A une époque (voir ici l'article de Maddison Marriage paru le 5 octobre 2011), il interpellait le président de la Banque Centrale Européenne, le français Jean-Claude Trichet, en achetant des pages de publicité dans le Financial Times, Le Figaro, Le Monde et El Pais.

Trichet était alors sur le départ et allait être remplacé par Mario Draghi. Edouard Carmignac commençait sa lettre en disant au Français qu'il ne serait pas regretté. Mais qu'il pouvait sauver son mauvais bilan en prenant 2 mesures :

Amener le taux directeur de la BCE à zéro.

Déclarer que la BCE était prête à acheter massivement des obligations d'Etat des pays de la zone euro en difficulté.

C'était assez bien vu, puisque c'est à peu de près ce qu'allait faire Mario Draghi quelque temps après (le fameux "whatever it takes" du 26 juillet 2012). Puisque Carmignac avait un coup d'avance sur la BCE, on aurait pu penser que la gestion du vaisseau amiral de sa société de gestion, Carmignac Patrimoine, allait faire des étincelles, comme en 2008.

Ben non.

La correspondante du Financial Times à Paris, Harriet Agnew, qui s'est entretenue avec Edouard Carmignac, rappelle que Carmignac Patrimoine se traîne dans le quatrième quartile de sa catégorie sur un, trois, cinq et dix ans selon le site de la société (à fin septembre, le fonds est bien dans le quatrième quartile sur un, trois et cinq ans, mais il est classé dans le deuxième quartile sur dix ans).

Interrogé sur la performance de Carmignac Patrimoine, Edouard Carmignac reconnaît qu'elle a été décevante. Il avance trois explications : le comportement anormal des marchés financiers, des évolutions de devises défavorables et un retard dans le recrutement de nouveaux analystes.

Le comportement des marchés financiers a été une anomalie massive, spécialement en Europe. Les investisseurs ont été encouragés par les banques centrales à prendre toujours plus de risque et à ignorer l'économie réelle.

Je reprends et j'essaie de comprendre :

En octobre 2011, Edouard Carmignac exhorte Jean-Claude Trichet à baisser les taux à zéro et à acheter massivement les obligations d'Etat des pays en difficulté.

Mario Draghi s'exécute.

Carmignac Patrimoine sous-performe.

Tout cela montre qu'on peut avoir raison sur les diagnostics et les mesures à prendre, mais tort sur la façon dont les investisseurs réagissent à ces mesures. Après, il est toujours possible de considérer que "le comportement des marchés financiers a été une anomalie massive" en espérant que les porteurs de parts de Carmignac Patrimoine souscrivent à cette analyse et aient la patience d'attendre que les marchés reviennent à la raison.

Et je ne peux pas conclure sans mentionner le fait, rappelé par Harriet Agnew, que certains fonds de Carmignac Gestion, dont la version de droit français de Carmignac Patrimoine, prélèvent encore des commissions de mouvement, cette autre "anomalie massive" dont j'ai écrit ici (L’AMF « vigilante » sur les commissions de mouvement) tout le mal que j'en pensais .

(Avertissement : un des contrats d'assurance vie souscrits au sein de mon foyer fiscal et dont j'assure la supervision détient depuis des années des parts du fonds Carmignac Patrimoine.)

Pour le moment, on a tout faux

Quand Edouard Carmignac blâme les banques centrales pour expliquer une partie de la performance décevante de Carmignac Patrimoine, David Einhorn de Greenlight Capital assume.

Einhorn est lui aussi un "legendary investor". Il a gagné ses galons en comprenant que Lehman Brothers était un chateau de cartes, ce qu'il avait annoncé 4 mois avant la faillite de l’institution. Vendeur à découvert du titre, il avait gagné beaucoup d'argent. Depuis, ça va moins bien (voir les détails ici, Génie d’un jour, génie toujours ?).

Dans sa lettre du deuxième trimestre aux investisseurs, que s'est procurée le site Zero Hedge, Einhorn ne cherche pas à se cacher derrière qui que ce soit : ni les banques centrales, ni les écervelés d'investisseurs en fonds indiciels, ni Trump.

Il assume, ce qui est suffisamment rare pour être salué.

https://twitter.com/AlphaBetaBlogFR/status/1048860481614692352

Qu'écrit-il ?

Depuis trois ans, nos résultats ont été bien pires que tout ce que nous aurions pu imaginer.

Pourquoi ? A cause d'erreurs isolées, comme de ne pas avoir compris que SunEdison était une fraude, ou encore ne pas avoir anticipé le fait qu'Amazon allait devenir la plus grosse capitalisation mondiale.

Mais peut-être aussi pour des raisons plus structurelles : "suis-je devenu trop vieux, ai-je trop changé mon style de vie, suis-je incapable de m'adapter à un environnement changeant ?"

On a dit de nous que nous étions entêtés. Mais ce que l'un perçoit comme de l'entêtement, l'autre considère qu'il s'agit de discipline. Et nous continuerons d'être disciplinés.

Einhorn est un investisseur Value. L'environnement pour ce type d'approche a été très défavorable (notamment par rapport au style Croissance/Growth). Einhorn parle même d'anomalie extrême ("extreme anomaly").

Tiens, la même expression que celle utilisée par Edouard Carmignac pour qualifier le comportement des marchés actions ("a massive anomaly). Extrême pour l'un, massive pour l'autre. On peut se reconnaître des torts, mais on ne résiste pas à la tentation de dire que tout cela est une anomalie.

En ce moment, le marché nous dit que nous avons tort, tort et tort sur à peu près tout. Et pourtant, quand nous regardons devant nous, nous pensons que [notre] portefeuille est tout à fait sensé.

Pas facile d'être un gérant actif. Surtout un gérant vraiment actif, qui connaît de longues périodes de sous-performance. Il faut savoir en expliquer les raisons de façon honnête, sans (trop) blâmer des facteurs externes, et savoir reconnaître ses erreurs.

A ce petit jeu, David Einhorn me semble être mieux conseillé qu'Edouard Carmignac.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela. Si vous avez des questions, consultez un conseiller financier. Un conseiller financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, ça s’appelle un vendeur, ou, dans le jargon financier, un courtier.

C’était ma semaine Twitter 41 de 2018. Sayōnara. さようなら.