Ma Semaine Twitter #3 de 2017

Bienvenue dans ma Semaine Twitter 3 de 2017. Il a fait froid, comme prévu. J'ai eu la joie de courir ce week-end dans une magnifique forêt du Perche et d'y rencontrer mon animal préféré dans un pré. J'en partage une photo avec vous, j'espère qu'elle vous détendra autant que moi avant de passer à notre matière habituelle, moins ludique.

Photo : Philippe Maupas

Cette rencontre m'a fait beaucoup plus plaisir que le discours d'investiture du 45ème président des Etats-Unis d'Amérique. Rappelez-vous néanmoins que politique et gestion de portefeuille ne font pas bon ménage et qu'il est vain d'essayer d'anticiper l'impact de politiques économiques sur l'évolution des marchés.

Ne jargonnez pas

Susan Weiner, CFA, est une consultante états-unienne dont la spécialité est d'aider les professionnels de la finance à maximiser l'impact de leurs écrits de toutes natures (reportings, argumentaires, lettres d'information, etc). Son site est ici.

Selon elle, le monde de la finance a tendance à jargonner, c'est-à-dire à utiliser un vocabulaire exagérément technique que la plupart des destinataires des différents écrits (reportings, lettres d'information) ne comprennent pas, à moins d'être eux-mêmes des professionnels de la finance.

https://twitter.com/AlphaBetaBlogFR/status/821711248068722688

Weiner fait une longue liste des termes à éviter.

Des termes techniques : alpha, beta (aïe, c'est mal parti pour le titre de mon blog), contango, frontière efficiente, points de base (rappel : un point de base, c'est 0,01%), ratio de Sharpe.

Des termes de la novlangue financière (c'est moi qui souligne la novlangue en italique) : politique monétaire accommodante, nous sommes constructifs sur les petites valeurs.

Pour finir, elle incite les rédacteurs de documents financiers à destination d'un public non professionnel de toujours définir les acronymes leur de leur première utilisation : ABS, CDO, CLO, la liste est longue.

Des conséquences inattendues de la règle fiduciaire

Cliff Asness est le fondateur d'AQR, un des pionniers du smart beta. Dans un récent post remarquable, il s'est interrogé sur les conséquences inattendues que pourrait avoir l'introduction de la règle fiduciaire aux Etats-Unis.

Pour mémoire (j'en ai déjà parlé ici), la règle fiduciaire impose que le conseiller agisse au mieux des intérêts de son client. Elle doit s'appliquer à partir d'avril 2017 pour la vente de produits d'épargne retraite.

https://twitter.com/AlphaBetaBlogFR/status/821394154903085056

Si Asness est plutôt en faveur d'un standard plus élevé, il craint que celui-ci n'ait des conséquences négatives imprévues.

Certains comportements de la part du conseiller sont assez faciles à identifier comme n'étant pas dans l'intérêt de son client : faire un nombre excessif de transactions par exemple.

Mais Asness identifie 4 cas pour lesquels on pousserait l'interprétation du standard trop loin :

En jugeant l'investissement a posteriori en fonction de sa performance (alors que sa performance ne peut être connue a priori) ;

En évaluant l'investissement seul sans le remettre dans le contexte du portefeuille du client (un investissement risqué isolément peut tout à fait réduire le risque global d'un portefeuille) ;

En considérant que les frais de gestion les plus bas sont systématiquement dans l'intérêt du client (pour éviter tout risque de contestation ultérieure) ;

En jugeant des approches d'investissement innovantes plus sévèrement que les approches traditionnelles.

Selon Asness, lorsqu'on introduit une nouvelle réglementation, on promeut exclusivement les bonnes intentions qui l'ont motivée et on ne réfléchit jamais aux conséquences négatives inattendues. La régle fiduciaire ne fait pas exception.

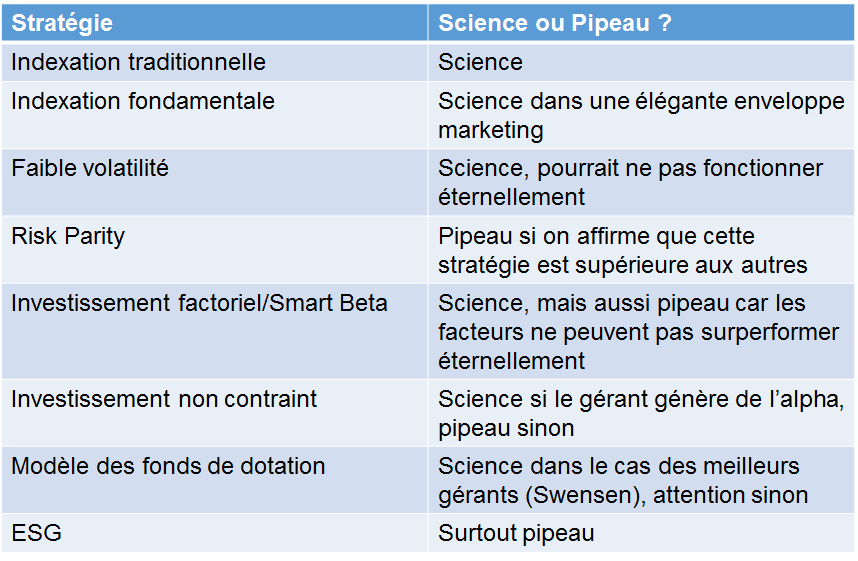

Science ou Pipeau ?

Larry Siegel, dont il a été question ici, est le directeur de la recherche de CFA Institute Research Foundation.

Dans un récent post, il s'interroge sur le caractère scientifique ou pas (il utilise le terme "baloney" que je traduit assez librement par "pipeau", ça peut aussi se traduire par "bobards" ou "foutaises") de différentes approches de gestion.

https://twitter.com/AlphaBetaBlogFR/status/821998132124905472

Clarifions la terminologie avant de dévoiler le diagnostic de Siegel.

L'investissement non contraint regroupe les hedge funds, les fonds de performance absolue, les fonds long short dont les fonds market neutral et les stratégies d'alpha portable.

Le modèle des fonds de dotation (ceux des grandes universités aux Etats-Unis) utilise des actifs non cotés (capital investissement, terres agricoles, infrastructures) pour capter la prime d'illiquidité. Il a été popularisé par David Swensen, qui dirige le fonds de dotation de l'université de Yale depuis de nombreuses années (voir ici).

Et voici le verdict :

Siegel ne prend pas de gants, mais c'est un observateur très avisé de la gestion depuis de très nombreuses années, je vous invite donc à lire son papier.

Surperformer we can

Vanguard, inventeur de la gestion indicielle il y a plus de 40 ans, est aussi un gérant actif, et pas un petit puisque ses encours gérés activement sont supérieurs à 1000 milliards de $.

https://twitter.com/AlphaBetaBlogFR/status/822073635309400069

Vanguard nous rappelle les 3 conditions pour surperformer avec un gérant actif.

Il faut choisir des gérants ayant une philosophie d'investissement clairement exprimée et cohérente.

Il faut maintenir les frais au niveau le plus bas possible, car tout ce qui part dans les frais est déduit de la performance revenant au client.

Il faut être patient. Vanguard délègue une partie de ses encours gérés activement à des gérants externes, et la durée de relation moyenne est de 14 ans.

14 ans ! Ecrivez-moi si vous avez en portefeuille des fonds depuis plus de 14 ans.

Très chers hedge funds

Les hedge funds bénéficient d'une couverture éditoriale très négative depuis plusieurs mois. Performances décevantes et frais jugés excessifs ont conduit de nombreux investisseurs institutionnels à s'en détourner massivement.

Dans un récent papier édifiant, Lawrence Delevingne de l'agence Reuters revient sur quelques pratiques effarantes en matière de refacturation de dépenses aux fonds par les sociétés de gestion.

https://twitter.com/AlphaBetaBlogFR/status/822360520447561729

Il est en effet possible de facturer au fonds (donc à ses actionnaires) les bonus des gérants (qui peuvent atteindre des niveaux très, très, très élevés), les dépenses marketing (dont les dîners dans des restaurants généralement très, très, très chers), voire l'aménagement des bureaux de la société de gestion (qui ne se fournit pas chez Ikea).

Ces dépenses facturées au fonds et venant donc en déduction de la performance revenant aux investisseurs s'ajoutent bien entendu à la rémunération de la gestion. Cette dernière est traditionnellement de 2% de frais de gestion fixe et 20% de la surperformance du fonds, niveau que de plus en plus d'investisseurs trouvent excessif.

Pourquoi avoir accepté pendant des années de payer des dépenses n'ayant aucun rapport avec la gestion à proprement parler du fonds ? Parce que les performances étaient bonnes.

Elles le sont nettement moins depuis quelques années, et les investisseurs se sont réveillés. Il était temps.

Cette histoire me rappelle un vieux classique de la littérature sur le monde de la finance, publié pour la première fois en 1940 : "Where are the customers' yachts ?" de Fred Schwed. A quelqu'un qui admirait les yachts des banquiers et des courtiers, Schwed répliquait : mais où sont les yachts de leurs clients ?

Pour que le client puisse lui aussi de payer son yacht (ou de façon plus réaliste son complément de revenus ou la somme pour financer l'éducation de ses enfants), il est nécessaire de surveiller de très près les coûts de la gestion (voir le paragraphe sur Vanguard ci-dessus).

Que la force (de la capitalisation) soit avec toi

La capitalisation est pour Michael Batnick la force la plus puissante de l'univers.

Batnick est le directeur de la recherche de Ritholtz Wealth Advisors et publie un excellent blog, The Irrelevant Investor.

https://twitter.com/AlphaBetaBlogFR/status/822462441883897858

C'est quoi la capitalisation ? C'est le fait de réinvestir systématiquement les revenus d'un placement financier dans ce même placement. Les sommes réinvesties fructifient immédiatement et l'effet sur longue durée est spectaculaire.

Le problème de la capitalisation, c'est que notre cerveau a du mal à l'appréhender : on arrive plus ou moins facilement à calculer ce que font 6 +6 +6 +6, beaucoup moins ce que font 6 x 6 x 6 x 6.

Si vous placez la somme de 100 à 2% par an pendant 20 ans, combien aurez-vous en 2037 ? Réponse : 148,59 €.

Et à 4% ? 197,18 € (soit des intérêts deux fois plus élevés que les 48,59 € du premier cas, puisque le taux de 4% est le double de 2%) ? Non, 219,11 €, puisque les intérêts font boule de neige.

Voici un exemple encore plus concret, comparant sur 18 ans les performances de deux versions de l'indice CAC 40 : la version sans les dividendes ("price index" en rouge ci-dessous) et la version avec dividendes réinvestis ("total return" en bleu ci-dessous), qui est donc la version "boule de neige".

Qui c'est les plus forts ? C'est les bleus, et la différence est énorme : +15,47% sans les dividendes, +81,76% avec dividendes réinvestis.

Source : Quantalys (www.quantalys.com)

Laissez la force de la capitalisation travailler pour vous en réinvestissant systématiquement les revenus de votre placement.

Non à la gestion d'actifs de papa et maman

Fintech, Crowdfunding, mobile payments, robo advisors. Euh, je croyais qu'il ne fallait pas jargonner et me voilà pris en flagrant délit de jargonisme anglophone.

L'excellente journaliste du Financial Times Attracta Mooney a consacré un long article à la désaffection de cette cohorte démographique que l'on regroupe sous le terme de "millennials" (les individus nés entre 1980 et 2000), pour la gestion d'actifs traditionnelle.

https://twitter.com/AlphaBetaBlogFR/status/822855271294832640

Ces millennials, qu'on qualifie parfois de "digital natives" ("nés avec le numérique"), sont donc très à l'aise avec les outils en ligne, alors que l'idée d'un rendez-vous avec le conseiller financier de papa ou maman leur est totalement étrangère.

Toutes les sociétés de gestion n'ont pas encore développé les outils pour dialoguer avec cette génération. En effet, elle ne pèse encore pas grand chose dans leur clientèle, n'étant pas très avancée dans sa vie professionnelle.

Mais ce qui est inéluctable, c'est que le millennial va, année après année, vieillir et dégager une épargne de plus en plus importante, et que pour capter cette épargne, il va falloir parler son langage.

C'est vrai pour les sociétés de gestion, c'est encore plus vrai pour les distributeurs de fonds.

Les robo-advisors (plates-formes fournissant en ligne des solutions d'investissement automatisées à bas coûts grâce à l'utilisation d'ETF et à la désintermédiation) l'ont bien compris, qui ciblent plus particulièrement les millennials.

Gérants d'actifs et distributeurs de produits d'investissement vont devoir rapidement apprendre à parler aux millennials dans leur langue, car ils détiendront dans moins de 20 ans la majorité des actifs financiers.

C’était ma Semaine Twitter 3 de 2017, à la semaine prochaine.