Ma Semaine Twitter #15 de 2017

Plus que quelques jours avant le premier tour de l'élection présidentielle. Je suis les comptes Twitter de quelques-uns des candidats, et je suis surpris par le nombre hallucinant de promesses intenables.

J'ai également lu la semaine dernière un roman de Cécile Guilbert, Les Républicains, dans lequel l'auteure employait le joli terme d'orviétan.

J'ai couru (en quelque sorte) sur Wikipedia qui m'a rappelé que l'orviétan était un faux antidote des XVIIème et XVIIIème siècles, immortalisé par Molière dans L'Amour médecin (c'est moi qui souligne en gras dans la citation ci-dessous).

Sganarelle.

Holà ! Monsieur, je vous prie de me donner une boîte de votre orviétan, que je m’en vais vous payer.

L’opérateur.

L’or de tous les climats qu’entoure l’Océan Peut-il jamais payer ce secret d’importance ? Mon remède guérit, par sa rare excellence, Plus de maux qu’on n’en peut nombrer dans tout un an : La gale, La rogne, La teigne, La fièvre, La peste, La goutte, Vérole, Descente, Rougeole. Ô grande puissance de l’orviétan ! J'ai comme l'impression que l'orviétan est de retour, comme à chaque élection présidentielle d'ailleurs, mais avec l'amplification que donnent les réseaux sociaux.

Bienvenue à toutes et à tous dans ma semaine Twitter 15 de 2017, allez voter dimanche prochain.

Tout le monde a des conflits d'intérêts

De plus en plus de conseillers financiers aux Etats-Unis choisissent de facturer des honoraires à leurs clients plutôt que d'être rémunérés par des commissions ou des rétrocessions versées par les fournisseurs de produits.

De plus en plus de conseillers financiers rémunérés par honoraires se prétendent sans conflit d'intérêts.

Pour Jason Zweig du Wall Street Journal, un conseiller financier sans conflit d'intérêts, c'est comme "Une fourmi parlant français/Parlant latin et javanais" (poème de Robert Desnos, pour ceux qui aiment Juliette Gréco, son interprétation est ici), ça n'existe pas.

https://twitter.com/AlphaBetaBlogFR/status/851332673998118913

Pour Zweig, prétendre ne pas avoir de conflits d'intérêts, c'est du bon marketing de la part d'un conseiller financier, mais c'est une mauvaise caractérisation du conseil financier qui peut induire les clients à être complaisants.

Et Zweig de faire une liste de pratiques qui sont autant de conflits d'intérêts :

Certains conseillers facturent des honoraires plus élevés pour les placements en actions que pour les placements en obligations.

Certains conseillers dont la rémunération est proportionnelle aux actifs investis sous conseil sont susceptibles de conseiller à leurs clients d'emprunter pour réaliser un achat immobilier plutôt que de réaliser certains actifs afin de ne pas faire baisser l'assiette de rémunération.

Les conflits d'intérêts sont inhérents à toute relation commerciale, la meilleure politique n'est pas de prétendre ne pas en avoir, mais d'en discuter avec le client de manière transparente.

Votre plan d'épargne entreprise tient-il la route ?

Aux Etats-Unis, les plans d'épargne entreprise (ou d'administration) sont très répandus. Ce sont les fameux 401(k), ou les 403(b) pour les enseignants, portant le numéro de l'article du code fiscal les régissant.

Ils fonctionnent comme les plans d'épargne entreprise en France : l'employé verse sur son plan des contributions que l'employeur peut "abonder" (compléter en bon français) dans une certaine limite. Ces contributions sont placées par le salarié sur différents supports d'investissement proposés par le founisseur du plan d'épargne retraite sélectionné par l'entreprise.

Peter Lazaroff, CFA, est co-directeur de la gestion de Plancorp, un conseiller financier (Registered Investment Advisor) états-unien. Il donne quelques conseils pour s'assurer de la qualité d'un plan d'épargne retraite entreprise, qui s'appliquent parfaitement à la France.

https://twitter.com/AlphaBetaBlogFR/status/851725259849977856

Attention aux frais, qu'il s'agisse des frais courants des fonds accessibles dans le plan, ou des frais administratifs (frais de tenue de compte par exemple). Pour les petits plans (à l'échelle des Etats-Unis), Lazaroff indique que les frais totaux peuvent atteindre 1% des encours, et moins pour les gros plans. Ca fait rêver les connaisseurs des frais de l'épargne entreprise en France, beaucoup plus élevés avec les seuls frais de gestion des fonds.

Attention à l'offre de fonds : un plan ne proposant que des fonds gérés activement n'agit pas au mieux des intérêts des participants. Il importe de proposer des fonds indiciels passifs à bas coûts (je n'en ai pas encore vu dans les gammes d'épargne entreprise en France). Autre signal négatif : un plan avec une offre de fonds pléthorique. Trop de choix tue le choix pour des participants non spécialistes de la finance. Pour Lazaroff, il ne faut pas plus de 15 fonds.

Un bon plan propose des portefeuilles-modèles et/ou des fonds à horizon (fonds dont l'allocation d'actifs - la répartition entre les différents types de placements, actions et obligations principalement - évolue au fil du temps selun une formule mécanique) dont les frais sont inférieurs à 0,3% (j'ai bien écrit 0,3%) et constitués de produits tiers (c'est-à-dire pas gérés par la société de gestion du groupe auquel appartient le fournisseur du plan d'épargne entreprise).

L'asymétrie positive, ennemi mortel de la surperformance

Les récits pour expliquer la sous-performance chronique de la gestion active se multiplient. On a vu la semaine dernière que la professionnalisation de la gestion, matérialisée par la très forte hausse du nombre de détenteurs de la certification CFA, était une des explications en vogue du moment.

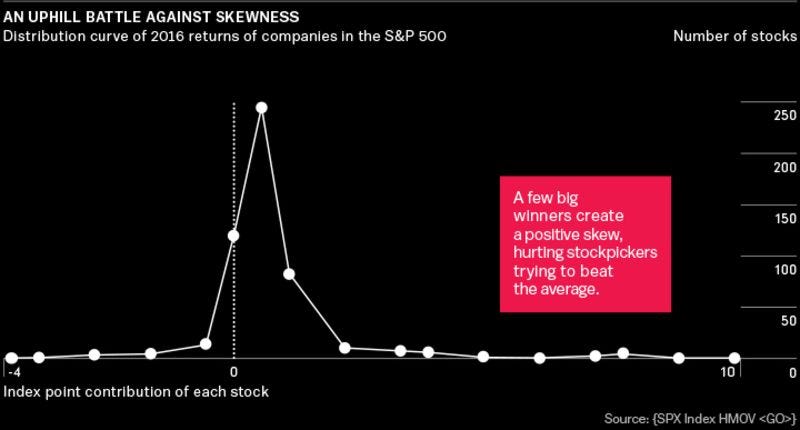

En voici une seconde, statistique cette fois. Accrochez vos ceintures : c'est l'asymétrie positive du rendement des actions (l'asymétrie se traduit par "skew" en anglais, c'est plus concis) qui explique pourquoi les gérants actifs ont tant de mal à surperformer. Oliver Renick de Bloomberg en rend fort bien compte dans un excellent article.

https://twitter.com/AlphaBetaBlogFR/status/851800760237117440

Quand on analyse un univers d'actions (par exemple les grandes capitalisations états-uniennes qui composent l'indice S&P 500) et qu'on s'intéresse à la manière dont leurs contributions à la performance de l'indice sont réparties ("distribuées" dans le vocabulaire statistique), on s'aperçoit que les gains de l'indice s'expliquent par les gains gigantesques de très peu d'actions (voir le graphique ci-dessous pour une visualisation du phénomène) et que la plupart des autres actions (les plus nombreuses) ont de mauvaises performances.

Si l'on n'est pas exposé à ces actions (qu'il est bien entendu - et malheureusement - impossible pour la quasi totalité des gérants d'identifier à l'avance), il est très difficile de battre l'indice.

Source : Bloomberg

Cette asymétrie positive (qui se matérialise par une contribution à la performance de l'indice médiane inférieure à la contribution moyenne) n'est pas stable dans le temps, mais se vérifie sur longue durée. (Rappel de statistique : la médiane est la valeur d'une distribution telle que la moitié des observations sont inférieures et la moitié sont supérieures.)

Les récits pour expliquer l'échec de la gestion active à surperformer vont et viennent. Attendez-vous à entendre parler de l'asymétrie positive dans les mois à venir, car ce récit s'appuie sur un socle en apparence solide (il est statistique).

Investissez régulièrement, tout le temps

Je recommande vivement la lecture des posts de blog d'une personne qui tweete sous le nom de Dollars and Data. Notamment parce que cette personne utilise des données pour créer des animations illustrant de façon très pertinente ses propos.

Il (elle ?) a récemment consacré un post à un concept que je trouve particulièrement puissant : il faut investir régulièrement, tout le temps, sans se préoccuper des valorisations ni chercher le "bon" moment (le fameux "market timing").

https://twitter.com/AlphaBetaBlogFR/status/852132947947790337

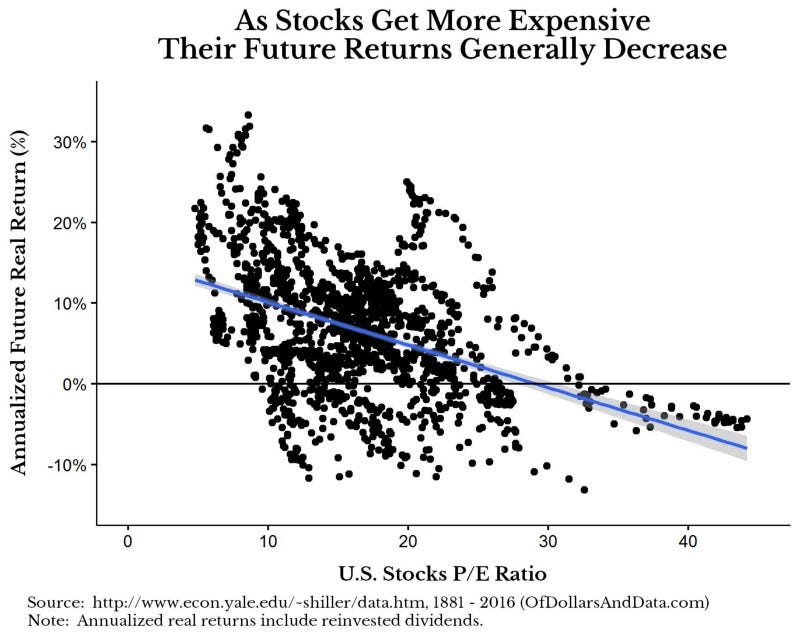

Comment ça ne pas se soucier des valorisations ? Mais vous n'y pensez pas, si les valorisations sont élevées, la performance future sera faible, non ?

Le bloggeur illustre son propos par un exemple frappant : il imagine un investisseur particulièrement malchanceux qui aurait investi en actions seulement 4 fois entre 1973 et 2007, au pire moment. Il a acheté en 1973 avant une baisse de 48%, puis en 1987 avant une baisse de 34%, puis en 2000 avant l'explosion de la bulle internet, et enfin en 2007 avant la crise financière.

Vraiment pas de chance. Et pourtant, qu'est-il advenu de ces 4 investissements pour un total d'environ 200 000 $ ? Ils ont permis au malchanceux de réaliser une plus-value de 980 000 $ pour une performance annualisée de 9%. Le secret? L'investisseur n'a jamais vendu.

Après l'histoire, les données. Le bloggeur montre tout d'abord que plus le ratio cours sur actif net des actions est élevé (l'axe horizontal du graphique ci-dessous), plus la performance future de ces actions est faible (l'axe vertical) : en effet, la pente de la droite de la régression - en bleu - est négative.

Source : Of Dollars and Data

Mais si cette relation est assez forte jusqu'à un horizon de 5 ans, elle s'affaiblit quand l'horizon s'allonge. Le bloggeur a utilisé une charte couleur très parlante pour distinguer les valeurs ayant un rendement annualisé positif (en vert bien entendu) de celles ayant un rendement négatif (en rouge).

Et il a fait défiler dans une animation remarquable des durées d'observation allant de 5 à 30 ans. Vous verrez que plus la durée s'allonge, et moins il y a de valeurs en négatif.

Source : Of Dollars and Data

Voilà pourquoi il conseille d'investir tout le temps, régulièrement, et sur la durée.

Conseillers financiers, vous n'êtes pas là pour battre le marché

Meir Statman est un des papes de la finance comportementale. Il s'est récemment adressé aux participants à une conférence de CFA Institute sur la gestion de fortune, pour expliquer à quoi servait un conseiller financier à l'ère des robo-advisors.

Lauren Foster s'en est fait l'écho dans un récent post paru sur l'excellent blog Entreprising Investor de CFA Institute.

https://twitter.com/AlphaBetaBlogFR/status/853250310445424644

Lisez tout le post, mais je retiens une idée importante, encore peu conventionnelle mais qui fait son chemin : le conseiller financier n'est pas là pour battre le marché.

Hygiène du lecteur

Barry Ritholtz dirige Ritholtz Wealth Management, une société de conseil en investissements (Registered Investment Advisor) aux Etats-Unis et bénéficie d'une très forte présence médiatique : chroniques régulières sur Bloomberg, blog.

A l'ère des "fake news" et des faits alternatifs, il dispense quelques conseils avisés pour bien maîtriser sa consommation d'informations financières.

https://twitter.com/AlphaBetaBlogFR/status/852857723481972736

Pour faire un mauvais jeu de mots, quand il s'agit d'argent, il ne faut pas prendre pour argent comptant tout ce que l'on lit.

Les conseils de Ritholtz :

Connaissez les auteurs que vous lisez. Les auteurs ont une histoire qu'il faut connaître : qui sont-ils, ont-ils des biais, des conflits d'intérêts ?

Comprenez pourquoi vous êtes consommateur de médias : les raisons sont multiples, mais si vous recherchez un tuyau pour devenir riche rapidement, vous faites fausse route.

Comprenez les motivations des créateurs de contenu. Pourquoi écrivent-ils ?

Jusqu'où ira Vanguard ?

J'écris régulièrement sur la croissance phénoménale de Vanguard (ici par exemple).

Un passionnant article de Landon Thomas Jr dans le New York Times essaie de comprendre les ressorts de cette croissance.

https://twitter.com/AlphaBetaBlogFR/status/853540977193209856

Quelques chiffres pour prendre la mesure du raz-de-marée : entre 2014 et 2016, Vanguard a collecté aux Etats-Unis 823 milliards de $. Le reste de l'industrie a collecté 97 milliards de $ sur la même période selon Morningstar. En d'autres termes, Vanguard a collecté 8,5 fois plus que tous ses concurrents réunis.

Le journaliste rappelle que Vanguard est détenu par ses fonds, donc par les porteurs de parts, ses clients. Et que la philosophie de la société est depuis le premier jour de baisser les frais de gestion quand la croissance de la taille des fonds le permet.

C'est ainsi qu'entre 1976, année de la création de Vanguard par Jack Bogle, et aujourd'hui, les frais moyens des fonds ont baissé de 0,7% à 0,12%.

Il insiste également sur la culture de l'entreprise, pour laquelle un sou est un sou. L'argent confié par les investisseurs appartient aux investisseurs, et même le siège de Vanguard dans la banlieue de Philadelphie cultive une apparence puritaine.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera pas directement publié, j’aurai à le valider pour qu’il apparaisse.

C’était ma Semaine Twitter 15 de 2017, à la semaine prochaine.