Je hais les dimanches, et les actions aussi

Juliette Gréco a magnifiquement chanté "Je hais les dimanches" (musique de Florence Véran, paroles de Charles Aznavour, 1951).

Il me semble aujourd'hui que, collectivement, nous aimons les dimanches, et que nous haïssons plutôt les actions. Ou du moins que nous les aimons de moins en moins. Ce qui pourrait nous poser de sérieux problèmes de ressources quand la retraite sera venue.

Il faut dire que les dirigeants politiques ont rarement prodigué beaucoup d'affection à la bourse. Voici un florilège de quelques saillies restées fameuses : "Si la Bourse est mauvaise, fermez-la" (Napoléon, Empereur, 1813) ; "la Bourse, je la ferme, les boursiers, je les enferme" (Vincent Auriol, Ministre des Finances, 1937) ; "la politique de la France ne se fait pas à la corbeille" (Charles de Gaulle, Président de la République, 1966) ; "la Bourse, je n'en ai rien à cirer" (Edith Cresson, Premier Ministre, 1991).

Dans sa Lettre de l'observatoire de l'épargne de juin 2016, l'Autorité des Marchés Financiers revient sur ce désamour (sauf mention différente, les illustrations sont extraites de cette lettre).

Des taux de détention en baisse

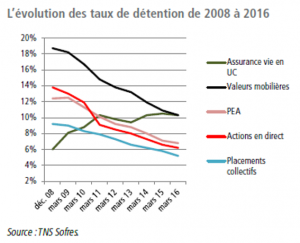

Le taux de détention des valeurs mobilières (actions, obligations, fonds) est en chute libre, passant de 18,7% à 10,3% de la population entre 2008 et 2016.

Même tendance pour la détention directe d'actions : le taux de détention est passé de 13,8 à 6,2% de la population sur la même période. Et nous sommes seulement 5,2% à posséder des placements collectifs (FCP, SICAV).

Des taux de détention en forte baisse entre 2008 et 2016

Les raisons du désamour

L'AMF s'appuie sur les résultats de l'enquête PATER (Patrimoine et Préférences vis-àvis du Temps et du Risque) conduite en 2014 auprès d'un échantillon de 3600 Français de 18 ans et plus.

A la question : "en matière de placements financiers, que préférez-vous" ?, nous sommes 67% à répondre "Placer toutes [mes] économies sur un placement sûr" ; 30% à être prêts à placer une petite partie sur des placements risqués pouvant rapporter plus ; 2% à placer une partie importante sur des placements risqués ; et 2% à placer l'essentiel sur des placements risqués.

En d'autres termes, une très grosse majorité des Français a une forte aversion au risque en matière de placements. Les femmes sont encore plus averses au risque que les hommes, et les cadres ainsi que les détenteurs de hauts revenus ou de patrimoines importants sont plus enclins à prendre des risques.

A cette aversion au risque structurelle (elle est constante dans les études menées depuis 2007) s'ajoute un pessimisme conjoncturel et croissant : nous sommes 60% à être inquiets et 24% à être très inquiets au sujet de l'économie.

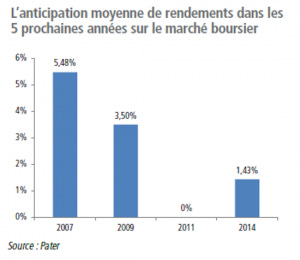

Cette inquiétude se reflète dans les attentes de rendement annuel à 5 ans pour les placements financiers, qui après avoir atteint un point bas de zéro en 2011 sont remontées à 1,43% en 2014.

Des attentes de rendement très basses

Conséquence : nous privilégions des placements liquides, très faiblement rémunérés et peu à même de faire mieux que l'inflation, ce qui devrait pourtant être l'objectif d'une épargne de moyen à long terme en vue de la retraite.

L'analyse des flux d'épargne en 2015 montre en effet des flux nets massifs vers les comptes à vue et l'épargne logement (59 milliards d'€), vers l'assurance vie (49 milliards d'€, dont - bonne nouvelle si tout n'est pas allé sur des produits structurés qui enrichissent rarement l'épargnant- 33% vers les unités de compte), et seulement 1 milliard vers les valeurs mobilières.

Des lendemains qui déchantent ?

La France a fait le choix d'un système de retraite par répartition, dans lequel les pensions sont payées par les cotisations des actifs. Ce système est depuis des années sur une trajectoire assez peu favorable, du fait du vieillissement de la population et d'un taux de chômage structurellement élevé, réduisant le montant des cotisations.

Dans d'autres pays existent à côté de ce premier pilier (la retraite par répartition) d'autres piliers, que l'on désigne en France hâtivement sous le vocable générique à connotation négative de (méchants) fonds de pension. Ces systèmes de retraite par capitalisation peuvent être pilotés intégralement par des professionnels de l'investissement ou par les futurs pensionnés eux-mêmes.

Depuis une trentaine d'années, une tendance de fond est de faire porter aux individus une part de plus en plus importante de la responsabilité dans les choix d'investissement. Dans les pays où il existait des plans de retraite à prestations définies (le montant de la pension était connu à l'avance), ces derniers ont été fermés et remplacés par des plans à cotisations définies (le montant des cotisations périodiques est connu, mais pas celui de la pension, qui dépend de la performance de l'investissement que le cotisant doit piloter lui-même).

Une étude passionnante réalisée par Schroders auprès de 20000 investisseurs privés dans plusieurs pays ayant plus de 10000 € à investir (dont j'avais rendu compte ici) montre une dépendance peut-être excessive vis-à-vis des pensions versées par l'Etat, particulièrement en Europe.

Signe de la lucidité des répondants français, ces derniers sont parmi les Européens qui tablent le moins sur le régime de retraite public (voir ici les principaux résultats pour la France).

Sauf reprise massive de la croissance mondiale et baisse importante du chômage, la situation des régimes de retraite va continuer à se dégrader dans notre pays.

Et sauf sursaut très improbable de la classe politique et soutien de la population, on se contentera de nouvelles réformes paramétriques (hausse des cotisations, allongement de la durée de cotisation) avant de devoir baisser significativement les pensions.

Il importe donc d'utiliser les différents véhicules à disposition pour investir en vue de la constitution d'un complément de retraite : assurance vie et épargne entreprise. En prenant soin de commencer le plus tôt possible, de verser le plus régulièrement possible et de minimiser les frais. Et de développer l'éducation financière dans notre pays. Nous y reviendrons.