Un gérant actif mouille sa chemise

Dans le débat qui fait rage (aux Etats-Unis, au Canada, au Royaume-Uni et en Australie principalement) sur les mérites respectifs de la gestion passive et de la gestion active, on entend trop peu de gérants actifs défendre leur approche de la gestion.

La parole semble en effet monopolisée les fournisseurs de produits indiciels, les gérants de fonds indiciels ou d'ETF ou les conseillers financiers utilisant des produits indiciels, qui peuvent s'appuyer sur un corpus de publications universitaires concluant depuis de nombreuses années à la difficulté pour la gestion active de battre un indicateur de référence.

Il est donc particulièrement bienvenu de lire le point de vue exprimé en juillet dernier par Standard Life Investments (ci-après SLI), un gérant actif écossais dont les encours s'élevaient à 269 milliards de livres sterling au 30 juin 2016 (soit environ 316 milliards d'euros au taux de change du 16 septembre 2016), dans un document en anglais destiné aux investisseurs professionnels.

Pour les lecteurs pressés, voici une synthèse des conclusions :

Une gestion réellement active peut surperformer sur le long terme.

La gestion passive présente des risques parfaitement compris mais rarement discutés.

La gestion passive présente des frais cachés, les comparaisons de performance entre gestion active et gestion passive sont donc faussées.

Pour certaines classes d'actifs et pour atteindre certains objectifs, la gestion passive est imparfaite, et n'offre parfois même pas de solution d'investissement.

Plus le marché sous-jacent présente d'opportunités d'investissement indépendantes et plus il est grand, meilleures sont les performances de la gestion active. Cette dernière est par conséquent un élément essentiel quand on construit une approche globale pour atteindre des objectifs financiers précis.

La gestion active joue un rôle capital dans le fonctionnement des marchés et contribue positivement au bien-être de la société.

In fine, chaque approche (active et passive) a ses propres avantages en fonction des circonstances.

Pour les lecteurs intéressés, voici une présentation plus détaillée de certains des arguments de ce document.

Oui, la gestion (réellement) active peut surperformer

SLI rappelle tout d'abord qu'il n'est pas équitable de comparer les performances de fonds à celles d'indices. La performance des fonds intègre les frais, celle des indices n'en intègre pas.

Pour s'approche de la performance des indices, il faut utiliser un véhicule indiciel (fonds ou ETF) qui facturera immanquablement des frais, lesquels viendront en déduction de la performance de l'indice sous-jacent.

SLI rappelle ensuite que de nombreuses études calculent la performance arithmétique moyenne des fonds actifs (laquelle donne un poids égal dans le calcul à chaque fonds, quelle que soit sa taille).

Pour mieux refléter la réalité, il conviendrait de calculer une performance moyenne pondérée des encours, qui donne à chaque fonds un poids égal à son propre poids dans le total des fonds intégrés dans le calcul.

Et SLI de citer une étude réalisée en 2012 par Premier Asset Management, un gérant actif anglais, montrant qu'en utilisant cette méthode de calcul de la performance, les gérants actifs faisaient souvent bien mieux que l'indicateur de référence affecté à leur catégorie (calculs sur 5 ans à fin juin 2012, page 5 de l'étude).

Définir la gestion active

SLI insiste à juste titre sur l'importance de définir précisément la gestion active.

Aujourd'hui, est considéré comme actif tout fonds ne se déclarant pas explicitement comme passif.

Dans les faits, de nombreux fonds qui se prétendent actifs se contentent de suivre de plus ou moins près la performance d'un indice, tout en facturant des frais "actifs", à savoir souvent beaucoup plus élevés que ceux facturés par les produits indiciels.

Ces "faux" fonds actifs sont qualifiés en "closet indexers" en anglais. Un indexer est un produit répliquant la performance d'un indice, et l'indexer qui est dans le "closet" (placard) se refuse à faire son coming-out (plus ici - en anglais - sur l'origine de cette terminologie). Il fait donc de l'indexation cachée.

Pour évaluer de manière pertinente les performances de la gestion active, il convient donc de retirer les éléments qui n'ont rien à y faire (les closet indexers). Hélas, il n'y a pas de manière incontestable et universellement acceptée de les identifier.

SLI suggère d'utiliser la part active ("Active Share"), qui mesure le degré de différence entre le portefeuille d'un fonds et celui de son indicateur de référence. Plus la part active est élevée, plus le portefeuille du fonds est éloigné de l'indicateur de référence (il peut s'en éloigner de 3 manières : en ne détenant pas un titre présent dans l'indice, en le détenant avec une pondération différente, en détenant un titre pas présent dans l'indice).

SLI fixe à 60% de part active le seuil permettant de déterminer si le fonds est réellement actif et cite les résultats d'une étude d'Antti Petajisto parue en 2013 dans le Financial Analysts Journal (Active Share and Mutual Fund Performance) concluant que dans la catégorie des fonds actions Etats-Unis, les fonds réellement actifs ont surperformé à la fois les closet indexers et l'indice sur une période de 20 ans.

Par honnêteté intellectuelle, il aurait été correct d'ajouter qu'une part active élevée n'est pas un indicateur fiable de performance future. C'est sans doute un critère pour distinguer les fonds réellement actifs, mais ça n'en est pas un pour sélectionner les fonds qui surperformeront (voir par exemple ici une récente étude de Morningstar sur les fonds européens).

Identifier les meilleurs gérants actifs

SLI s'appuie cette fois sur une étude de Robert Jones et Russ Wermer parue en 2011, toujours dans le Financial Analysts Journal (Active Management in Mostly Efficient Markets).

Les deux auteurs, respectivement à l'époque conseiller financier et professeur de finance à l'université, ont fait une revue de la littérature académique sur les critères d'identification de ce qu'ils appellent les "gérants actifs supérieurs" ("Superior Active Managers").

Voici les conclusions de cette étude reprises par SLI :

Sous certaines conditions (de durée d'analyse et d'ajustement de la performance des biais de style et sectoriels des gérants actifs), la performance passée peut aider à prédire la performance future.

Les gérants ayant de faibles biais de style (c'est--à-dire n'étant ni Value, ni Growth selon la nomenclature en anglais des deux principaux styles de gestion actions) surperforment ceux qui ont des contraintes (de style ou sectorielles) importantes.

Les gérants expérimentés surperforment les gérants moins expérimentés.

Les gérants ayant des niveaux de liquidités élevés dans leur portefeuille sous-performent ceux qui ont peu de liquidités.

Les gérants contrariants tendent à surperformer les gérants suivant le consensus.

Les gérants ayant une part active élevée (voir ci-dessus) tendent à surperformer ceux qui ont une part active faible.

De cette liste d'ingrédients, SLI en conclut qu'"une approche réfléchie de la sélection de gérants actifs est susceptible de donner des résultats supérieurs à ceux du gérant actif moyen" (ma traduction).

Sans doute soigneusement relue par les responsables de la conformité, cette conclusion ne témoigne pas d'un niveau de certitude très élevé.

SLI ajoute à juste titre qu'un individu n'est pas outillé pour se livrer à une analyse approfondie des gérants actifs, mais que des services de gestion de portefeuille professionnels existent pour le faire pour son compte.

Les problèmes en gestion passive

Après son plaidoyer pro domo en faveur de la gestion active, SLI rappelle les risques que présente la gestion passive.

La certitude de sous-performer

SLI rappelle que l'investisseur en gestion passive a la certitude de sous-performer l'indice sous-jacent en raison des frais de gestion, et que le cumul des frais sur longue durée pèse lourd.

C'est tout à fait exact, mais les frais de gestion des fonds gérés activement sont beaucoup plus élevés et leur effet cumulé beaucoup plus important que dans le cas de fonds indiciels.

Un écart de performance avec le sous-jacent

SLI indique que certains fonds indiciels ne répliquent pas très bien la performance de leur indicateur de référence, et peuvent même s'en éloigner significativement. C'est exact.

SLI ajoute que le choix d'un fonds passif requière autant de diligence que celui d'un fonds actif. C'est exact. Il incombe à l'investisseur de la capacité du gérant du produit indiciel à répliquer correctement l'indice sous-jacent.

Et SLI de conclure par une question faussement naïve : "eu égard du travail requis dans les deux cas, on peut se demander pourquoi s'y livrer pour générer un résultat passif" (ma traduction).

Euh, je tente une réponse à cette question terriblement vicieuse : parce que la probabilité de déception est moindre quand on choisit un fonds passif ?

Cette question rappelle furieusement la réaction du président de Fidelity en 1976, juste après le lancement du premier fonds indiciel. On notera que depuis cette prédiction, Fidelity a évolué et gère aujourd'hui 16 ETFs.

Le rôle des produits dérivés

SLI rappelle que certains produits indiciels n'investissent pas dans les valeurs composant l'indice sous-jacent, mais utilisent un produit dérivé (un "swap") qui les expose au risque de défaillance de son émetteur (une banque d'investissement).

C'est exact.

Les investisseurs ne souhaitant pas prendre ce risque (dit risque de contrepartie) peuvent donc bannir les ETF qualifiés de synthétiques et n'utiliser que ceux achetant effectivement les titres composant l'indice sous-jacent (ETF "physiques", qui représentent aujourd'hui l'immense majorité des ETF).

Les lecteurs intéressés trouveront plus d'informations sur les ETF synthétiques dans cette note de 2013 de Vanguard destinée aux investisseurs professionnels (en français).

Les déficiences dans la construction des indices

SLI rappelle que les techniques de construction d'indices exposent les investisseurs s'exposant à un produit indiciel à des risques non désirables.

C'est le cas notamment pour les indices obligataires dominants, pour lesquels le poids des émetteurs est proportionnel au total de leur dette. Plus la dette est élevée, plus la probabilité de défaut l'est.

L'argument est pertinent dans l'absolu, mais ne l'est pas du tout quand on s'intéresse à la gestion actions, qui est la thématique dominante de l'étude de SLI.

Par ailleurs, les indices factoriels (dits Smart Beta) cherchent précisément à remédier aux défaut de conception supposés des indices capi-pondérés, et SLI ne les mentionne pas dans sa note.

Les indices regardent dans le rétroviseur

Les indices capi-pondérés, qui sont aujourd'hui dominants favorisent les sociétés à succès d'hier, pas celles de demain.

Selon SLI, la gestion passive alloue le capital en fonction des évolutions de cours passées, ce qui ne permet pas nécessairement de s'exposer aux sociétés ayant les meilleures perspectives futures. Les investisseurs passifs peuvent ainsi potentiellement manquer les opportunités de croissance de demain.

Ce dernier argument est particulièrement indigent. Fondé sur un raisonnement spécieux, il implique en outre que les gérants actifs soient capables de détecter les stars de demain, ce qui n'est malheureusement pas le cas de tous.

La gestion passive au détriment de la diversification ?

SLI rappelle que certains indices nationaux présentent des niveaux de diversification insuffisant. Filant l'argument utilisé ci-dessus, SLI avertit que les investisseurs passifs sont alors exposés à certains secteurs uniquement pour des raisons historiques, même quand les perspectives du secteur ne le justifient pas.

De nouveau, cet argument implique que les gérants actifs soient capables de réduire l'exposition de leur portefeuilles aux "mauvais" secteurs et d'augmenter celle aux "bons" secteurs.

Il est en revanche tout à fait exact de dire qu'il importe d'analyser soigneusement la composition des indices (quels qu'ils soient) avant de s'y exposer.

La gestion passive n'est pas toujours une option

Pour SLI, la gestion passive n'est pas toujours adaptée. Pour les obligations, en raison des techniques de construction d'indices décrites ci-dessus ; pour des classes d'actifs non liquides qui ne sont structurellement pas réplicables, comme l'immobilier physique par exemple ; ou pour les stratégies de performance absolue.

Pour les différents marchés obligataires, les faits démentent l'affirmation de SLI. Les études Morningstar (Active/Passive Barometer) tendent à montrer que les gérants obligataires actifs ont beaucoup de mal à surperformer leur indice.

Pis encore selon SLI, sur certains marchés, le recours aux produits indiciels affecterait la performance.

Et le gérant actif de citer les marchés émergents : sous ce vocable unique se cachent des réalités très différentes, et les indices sont dominés par 4 pays (Chine, Inde, Brésil et Russie) présentant des fortes concentrations sectorielles ou des expositions à des entreprises d'Etat peu attrayantes (en Chine notamment).

Les indices actions des pays émergents ne seraient donc pas représentatifs des économies et des marchés boursiers locaux et les investisseurs y ayant recours n'auraient pas une exposition aux bonnes valeurs.

Et SLI d'enfoncer le clou en ajoutant que certains poids lourds chinois (Alibaba, Baidu) étant cotés aux Etats-Unis, ils ne sont pas accessibles aux ETF répliquant les indices chinois.

Il d'agit là soit d'incompétence (pas bien), soit de malhonnêteté intellectuelle (pas mieux).

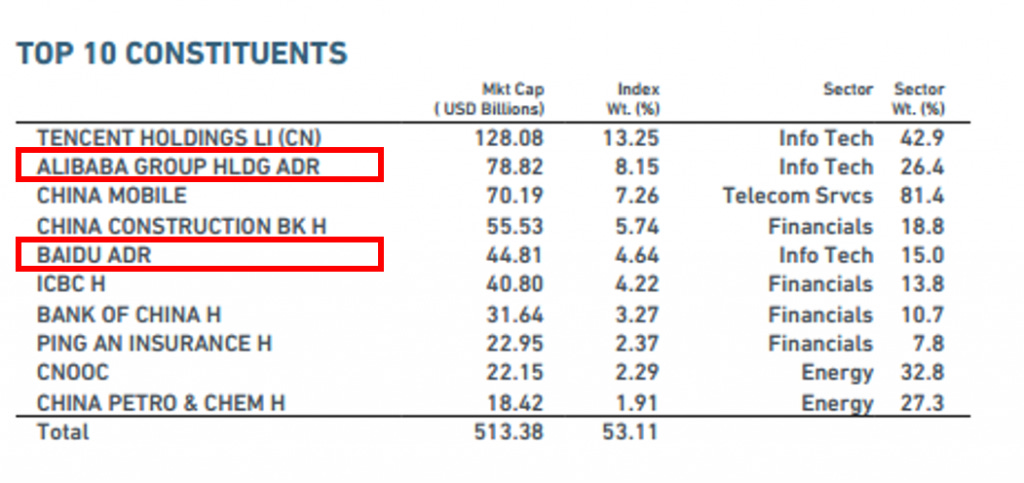

Voici en effet la composition de l'indice MSCI China au 30 juin 2016 telle qu'elle était disponible le 16 septembre 2016 sur le site de MSCI. Alibaba et Baidu en font partie et en représentent 12,79%.

Top 10 du MSCI China au 30 juin 2016 - Source : MSCI

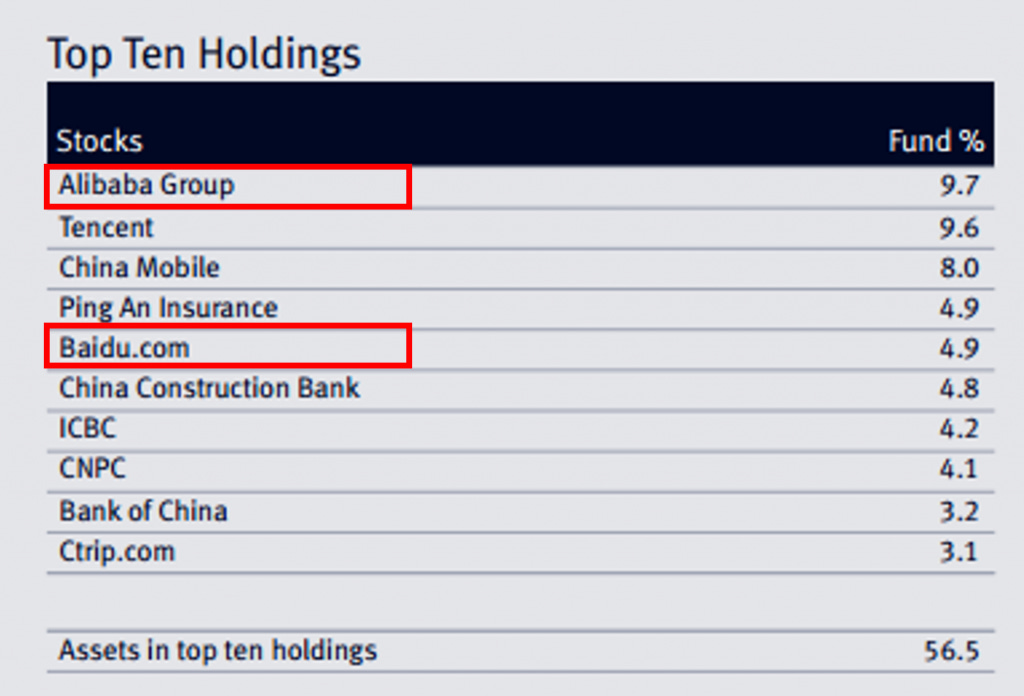

Je ne résiste pas au plaisir de montrer les 10 premières positions au 31 août 2016 du China Equities Fund de Standard Life Investments, géré par Magdalene Miller, dont l'indicateur de référence est le MSCI China Index.

Alibaba en est la première position et Baidu la cinquième (reporting téléchargé sur le site de SLI le 16 septembre 2016).

10 premières lignes du China Equities Fund au 31 août 2016 - Source : SLI

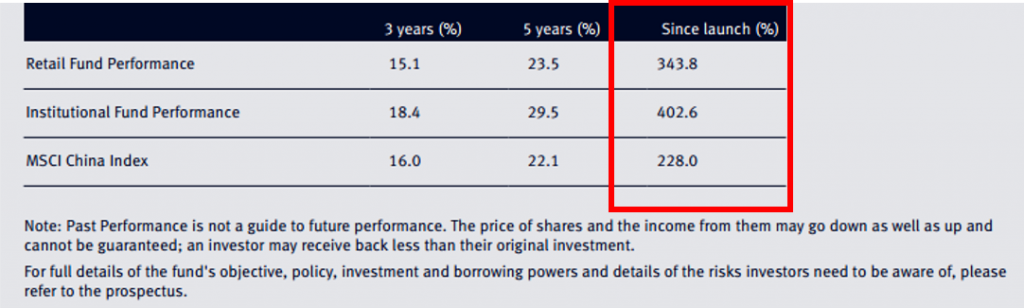

Et je résiste encore moins au plaisir de montrer que ce fonds enregistre des performances remarquables depuis sa création (25 février 2005). Voici une très bonne gestion active sur le long terme !

On notera au passage la différence de performance considérable entre la part Retail (tous investisseurs) et la part Institutional (réservée aux investisseurs institutionnels).

Voici une illustration frappante de l'impact dévastateur des frais sur longue durée (1,99% pour la part Retail et 1,05% pour la part Institutional en 2014).

Performance des deux parts du China Equities Fund depuis sa création - Source : SLI

Attention aux frais cachés

SLI indique que les fonds indiciels doivent effectuer des transactions en permanence pour suivre l'évolution de l'indice et encourent donc des coûts de transaction (courtage, écart achat/vente, etc.), qui, sur le long terme, réduisent la performance.

Bien entendu, les gérants actifs sont confrontés à la même situation, ce que mentionne SLI.

Mais le gérant écossais affirme que "de nombreux gérants actifs ont un horizon de placement long et font moins de transactions car les valeurs sont détenues pour une longue période, ce qui minimise les frais de transaction" (ma traduction).

Cette formulation alambiquée semble impliquer que les frais de transaction encourus par de nombreux gérants actifs seraient moins élevés que ceux encourus par les fonds gérés passivement.

Il s'agit d'une contre-vérité totale, c'est bien entendu l'inverse qui est vrai : les fonds gérés activement encourent, en moyenne, des frais de transaction beaucoup plus élevés que les fonds gérés passivement (c'est d'ailleurs une des explications, avec les frais de gestion, à la sous-performance moyenne de la gestion active).

Difficile de se faire une religion sur le taux de rotation des portefeuilles de SLI, puisque cette donnée ne figure pas dans les rapports mensuels disponibles sur le site du gérant le 16 septembre 2016.

Pas plus, hélas, que le part active de chaque fonds, pourtant présentée comme un élément permettant de juger de l'activité réelle d'un gérant actif.

SLI poursuit son raisonnement spécieux en mentionnant que le gérant actif doit faire une analyse coût/bénéfice avant chaque transaction, car il doit couvrir le coût de celle-ci par le rendement excédentaire généré. Les gérants passifs ne font pas une telle analyse.

"Conclusion" de ce brillant raisonnement : la comparaison entre les frais annuels des fonds actifs et ceux des fonds passifs doivent être faite de manière juste et équitable. "Tenir compte seulement des coûts totaux des fonds actifs et ignorer une grande partie des coûts cachés de la gestion passive est une représentation erronée de la réalité" (ma traduction).

En matière de présentation des frais, tous les fonds sont logés à la même enseigne : ils ont l'obligation de calculer et mentionner tous les ans la somme des frais facturés au fonds (qu'on appelle frais courants/ongoing charges en Europe et Total Expense Ratio aux Etats-Unis). En revanche, les frais de transaction ne sont pas fournis, ni pour les fonds actifs, ni pour les fonds passifs, ils sont déduits de la valeur liquidative.

Si les coûts "cachés" auxquels la note de SLI fait allusion sont bien les frais explicites et implicites liés aux transactions faites par le fonds, alors ils sont cachés pour tous les fonds, et beaucoup plus élevés pour les fonds actifs que pour les fonds passifs.

Il y a de la place pour tout le monde

Après cet étalage de mauvaise foi dans la présentation des désavantages présumés de la gestion passive, SLI conclut néanmoins sur une note plus sérieuse : "chacune des approches [active et passive] a ses mérites en fonction des circonstances" (ma traduction).

L'investisseur se satisfait-il d'une allocation d'actifs stratégique stable sur le long terme pour atteindre son objectif ou souhaite-t-il utiliser une approche plus dynamique ? Dans ce dernier cas, la part de la gestion active sera sans doute élevée. Dans le premier cas, les deux approches peuvent être utilisées.

Etape suivante : utiliser des gestions actives pour les classes d'actifs pour lesquelles il n'y a pas de solution passive (immobilier physique et fonds de performance absolue). Pour les autres, la décision nécessite une diligence approfondie.

Pour atteindre certains objectifs plus complexes, le recours à la gestion active sera nécessaire : par exemple, si l'investisseur veut impérativement battre un indice ; s'il veut un rendement stable avec une volatilité réduite ; s'il veut intégrer des critères ESG (Environnement, Social, Gouvernance) ; s'il veut maximiser la performance en restant dans une certaine plage de volatilité ; s'il veut protéger la valeur de son portefeuille ; ou bien s'il a des impératifs de performance en vue d'un investissement ou d'une dépense futurs.

Conclusion : il ne faut pas voir le débat Gestion Active vs Passive comme une injonction à choisir l'une ou l'autre, sinon on risque de passer à côté de multiples sources de valeur que la gestion active peut apporter aux investisseurs.

Je ne peux qu'être d'accord avec ce diagnostic. Dommage que pour en arriver là, après un plaidoyer en faveur des mérites de la gestion active, SLI ait eu recours à des arguments erronés sur la gestion passive.

La mauvaise foi n'a pas sa place dans une argumentation honnête qui ne devrait s'appuyer que sur des données et des faits vérifiables.