Frais des fonds : et la lumière fut

C'est la saison des prévisions pour l'année 2017. Au fil des ans, j'ai appris à les écouter avec une certaine dose de scepticisme. Je vais quand même en hasarder une : il me semble probable que l'année 2017 sera une année durant laquelle on parlera beaucoup des frais des fonds en France, alors que c'est aujourd'hui un sujet très discret. ll est pourtant essentiel.

L'association des fonds d'investissement aux Etats-Unis, l'ICI (Investment Company Institute), publie un gros factbook annuel, dans lequel on trouve des informations très précises sur les frais des fonds domiciliés localement.

Le régulateur anglais, la FCA, vient de publier un rapport sur la gestion d'actifs dans lequel il analyse les frais des fonds de droit anglais.

Je me lamentais jusque récemment de l'absence de données similaires pour les fonds de droit français. J'avais tort, car elles existent. L'AMF a en effet publié dans le numéro d'octobre de la lettre d'information de l'Observatoire de l'Epargne des données fort intéressantes, calculées par Six Financial Information, un fournisseur de données financières suisse.

Définitions

L'AMF rappelle fort utilement quelques définitions relatives aux frais des organismes de placements collectifs (ci-après OPC) qui peuvent prendre en France la forme de la SICAV - société d'investissement à capital variable - ou du FCP - fonds commun de placement.

Tous les ans, les sociétés de gestion doivent calculer et publier les frais courants de chaque part de fonds, exprimés en pourcentage, ainsi que le montant éventuel de la commission de surperformance.

Je cite ici l'AMF :

Les frais courants additionnent les différents frais de fonctionnement et de gestion de l’OPC, notamment : - les frais de gestion qui rémunèrent les services des gérants et de la société de gestion ; - les frais qui rémunèrent le dépositaire et le teneur de compte ; - les frais juridiques, de conseil, d’audit et les frais de commissariat aux comptes ; - les frais liés à la distribution ; - les commissions de mouvement facturées à chaque opération au sein du fonds et les droits d’entrée et de sortie lorsque l’OPC souscrit ou rachète des parts d’un autre OPC.

Lorsqu’elle est prévue par l’OPC, la commission de surperformance est due lorsque l’OPC a dépassé les objectifs de performance fixés préalablement. Le DICI [document d'information clé pour l'investisseur] présente cette commission de façon distincte, à côté des frais courants. Le coût explicite (total des frais sur encours ou TFE) pour l'investisseur est la somme des frais courants et de la commission de surperformance. Il est indolore car déduit de la valeur liquidative du fonds. L'investisseur ne reçoit jamais de facture à payer, ni de relevé annuel lui indiquant de façon explicite combien lui a coûté la gestion de chacun de ses fonds.

Il peut en revanche trouver l'information sur le coût de la gestion dans un document mis à jour annuellement et disponible sur le site internet des sociétés de gestion et sur celui de l'AMF, le DICI. Les frais sont exclusivement exprimés en pourcentage.

L'investisseur encourt en outre des frais dont il n'a pas connaissance : les frais de courtage que paie le fonds au titre de l'achat et de la vente de titres sont en effet déduits de la valeur liquidative.

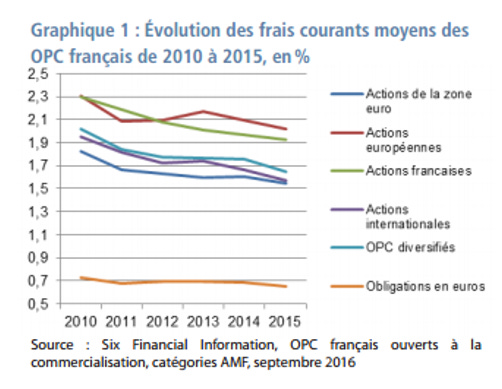

Des frais en baisse

Commençons par la bonne nouvelle : les frais baissent en France. Pas beaucoup, pas vite, mais ils baissent.

Source : Lettre de l’Observatoire de l’épargne de l’AMF (octobre 2016)

L'AMF s'est intéressée à deux populations parmi les fonds actions : les fonds indiciels, qui se contentent de chercher à répliquer la performance d'un indice, et les fonds gérés activement. Les lecteurs de ce blog sont familiers de ces deux approches - la gestion passive, qui connaît un succès phénoménal dans de nombreux pays, et la gestion active.

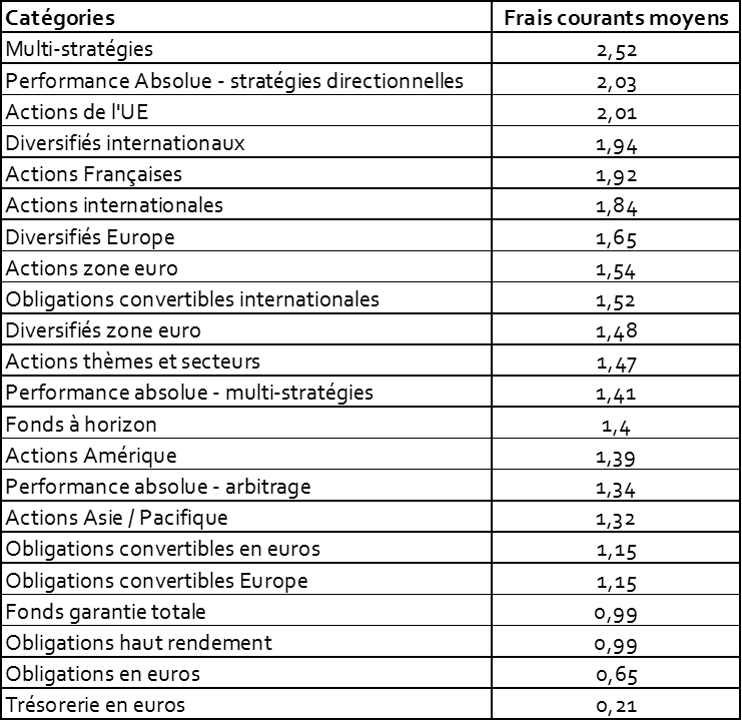

Sans surprise, la gestion passive est bien moins chère que la gestion active : les frais totaux des ETF actions s'élèvent à 0,4%; ceux des fonds actions gérés activement à 2%. La gestion actions active coûte donc en moyenne 5 fois plus cher que la gestion actions passive via un ETF.

Quand on entre dans le détail des catégories, la gestion active actions Europe coûte 2,37%, la gestion active actions françaises 2,28%.

Un groupe d'investisseurs fait une très, très mauvaise affaire : les porteurs de fonds indiciels actions traditionnels (non cotés en bourse), puisqu'il payent en moyenne des frais de 1,75%. Soit presque aurant que les fonds actions gérés activement, alors qu'ils pourraient avoir une exposition identique via un ETF, qui ne coûte que 0,4% en moyenne. Plus de quatre fois moins.

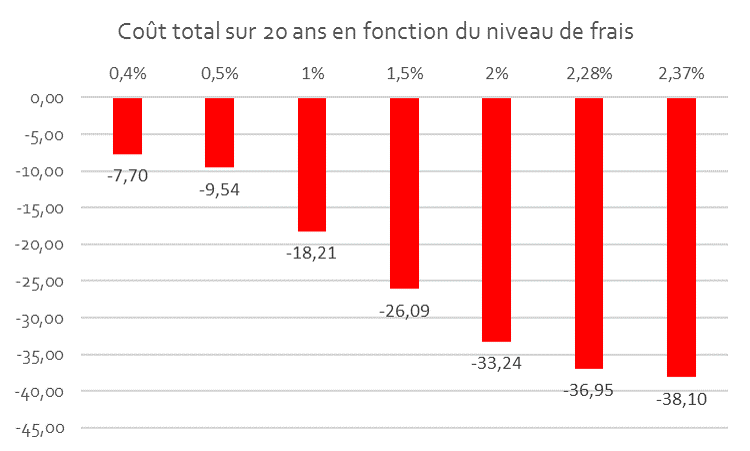

L'impact des frais sur longue durée

Si les frais des fonds sont indolores, ils n'en sont pas moins douloureux sur longue durée. J'ai illustré ci-dessous le poids des frais sur un investissement hypothétique de 100 qui aurait une rentabilité nulle année après année, et ce sur 20 ans.

J'ai fait varier le niveau de frais de 0,4% (le niveau moyen pour les ETF actions selon l'AMF) à 2,37% (le niveau moyen pour les fonds actions européennes gérés activement).

Le montant total des frais varie de 7,7 à 38,1 !

L'AMF fournit également le détail des frais courants par catégories (celles de Six Financial Information).

Source : Six Financial Information

Un grand bravo au régulateur pour ce premier exercice de calcul des frais.

Pour la prochaine édition, je suggère quelques améliorations :

calculer une moyenne tenant compte des encours des fonds : c'est facile à faire et le résultat reflète mieux la réalité ;

distinguer pour chacune des catégories les fonds gérés activement des fonds gérés passivement, et calculer les frais moyens des deux familles (ceci permettra de voir si les frais baissent pour les deux catégories : je suspecte en effet qu'ils baissent globalement à cause de l'augmentation du nombre d'ETF) ;

distinguer les parts tout public des parts institutionnelles ;

représenter graphiquement les fonds en fonction de leurs frais dans chacune des catégories, comme l'a fait la FCA dans son rapport, pour donner accès à la dispersion ;

représenter graphiquement le niveau de frais en fonction des encours dans chacune des catégories, comme l'a fait la FCA dans son rapport, pour voir si les clients bénéficient d'économies d'échelle ou pas (ce n'est pas le cas au Royaume-Uni, où les économies d'échelle sont captées par les sociétés de gestion).

Et aux malheureux clients détenant des fonds indiciels non ETF et payant en moyenne 1,75% de frais de gestion, je présente toutes mes condoléances. Qu'ils n'hésitent pas, quand ils le peuvent, à vendre ces produits beaucoup trop chers pour les remplacer par des ETF.