Le Crunch Actif vs Indiciel en Europe

Photo Quino Al sur Unsplash

Dans le combat que se livrent la gestion active et la gestion indicielle, deux études s'attachent à compter les points.

SPIVA est réalisée depuis plus de 15 ans par S&P DJ Indices (voir ici mon commentaire sur les derniers résultats aux Etats-Unis, SPIVA : les éditions se suivent et se ressemblent) pour différentes régions du monde.

SPIVA compare la performance des fonds gérés activement à celle d'indices S&P DJ affectés aux différentes catégories dans lesquelles se trouvent les fonds. Or l’indice étant une fiction qui ne peut pas être achetée par l’investisseur, SPIVA ne compare pas des objets strictement comparables (même s'il existe aujourd'hui des fonds indiciels à frais de gestion zéro).

Morningstar a une méthodologie différente pour comparer les résultats de la gestion active à ceux de la gestion indicielle : plutôt que de comparer les fonds actifs à des indices, il les compare aux fonds indiciels appartenant à la même catégorie.

C'est plus réaliste que l'approche de SPIVA, car les investisseurs peuvent acheter (et achètent) des fonds actifs, tout comme ils peuvent acheter (et achètent) des fonds indiciels.

Dans son baromètre Gestion Active/Gestion Passive, Morningstar calcule le taux de succès des fonds gérés activement. Ce taux correspond au pourcentage des fonds existant au début de la période de calcul ayant à la fois survécu et battu la performance moyenne équipondérée (chaque fonds indiciel a le même poids) des fonds indiciels de la catégorie durant la période.

On a donc bien deux équipes : celle des gérants actifs et celle des gérants indiciels.

Morningstar tient compte des fonds ayant disparu (le fameux « biais du survivant »). Ceux-ci ayant généralement des performances médiocres (on suppose que c’est pour cela qu’ils disparaissent), ne pas en tenir compte pendant leur durée d'existence tirerait à la hausse la performance moyenne des fonds survivants et enjoliverait ainsi artificiellement la réalité à laquelle les investisseurs étaient confrontés au début de la période.

Le Baromètre Morningstar Gestion Active/Gestion Passive vient de paraître pour les fonds domiciliés en Europe : les résultats complets sont accessibles ici. Les données sont calculées au 30 juin 2018.

J'ai sélectionné au sein du dernier baromètre quelques catégories qui correspondent aux grandes briques d'une allocation d'actifs diversifiée. J'ai volontairement exclu les fonds mono-pays, à l'exception des Etats-Unis et du Japon, dont le poids dans le total de la capitalisation boursière est important, et de la France, pour tenir compte du biais bien connu qui nous conduit à surpondérer les valeurs domestiques dans un portefeuille. Ainsi que de la Chine, parce qu'elle pèse de plus en plus lourd.

Je rappelle que le pourcentage mentionné est le taux de succès des fonds gérés activement sur différentes périodes, tel que je l'ai défini ci-dessus. Je rappelle aussi à toutes fins utiles que quand on joue à pile ou face, on a une chance sur deux (soit un taux de succès de 50%) de tomber sur la bonne réponse.

Dans le jargon financier anglais utilisé ci-dessous, "Blend" caractérise les fonds actions qui ne sont ni Value, ni Growth.

Actions

Actions Globales

Guide de lecture : 11,5% des fonds gérés activement de cette catégorie ont enregistré une performance supérieure à celle de la moyenne des fonds indiciels de la même catégorie sur dix ans (au 30 juin 2018).

La première catégorie concerne les seuls marchés dits développés. Les résultats sont très médiocres.

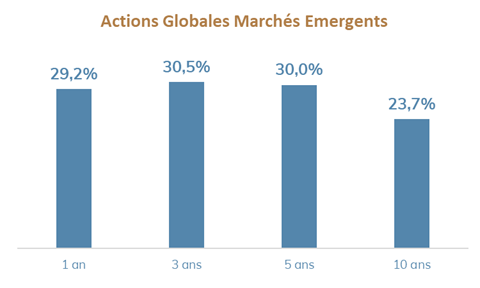

Pour les fonds investissant sur les marchés émergents, la performance est meilleure, mais reste très peu satisfaisante.

Actions Etats-Unis

A fin septembre, les valeurs des Etats-Unis représentaient 55,12% de la capitalisation boursière du MSCI All Country World Index, qui comprend 23 marchés développés et 24 marchés émergents, et 61,98% de la capitalisation boursière du MSCI World Index, qui comprend 23 marchés développés.

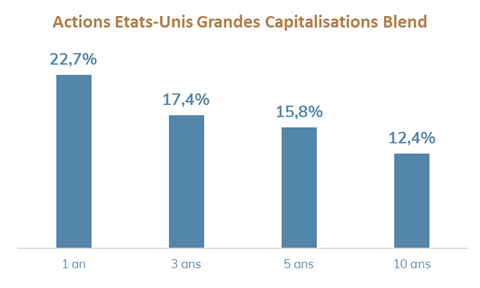

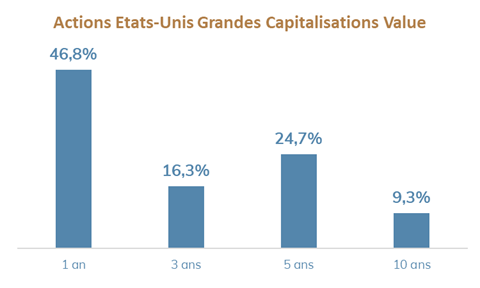

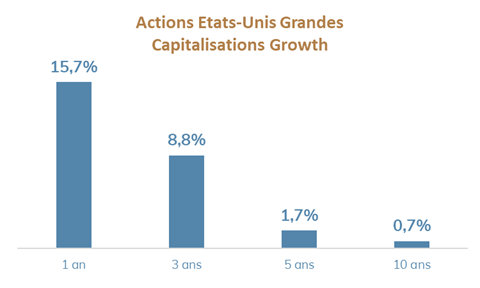

Les marchés boursiers aux Etats-Unis sont réputés être les plus profonds, les plus liquides et les plus arbitrés. Conséquence : il serait difficile pour les gérants actifs de s'y distinguer, sauf sur le segment des petites capitalisations, scruté par moins d'analystes.

Pour les grandes capitalisations, les résultats de la gestion active sont médiocres, voire très médiocres sur cinq et dix ans. Et calamiteux pour la gestion Growth (le taux de succès sur dix ans est de 0,7%).

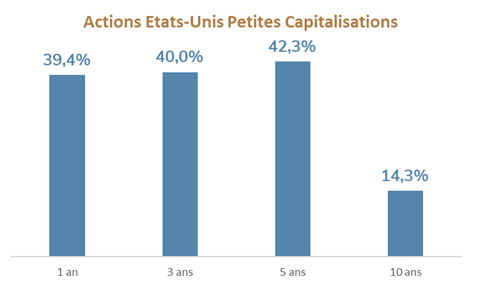

Les fonds actifs petites capitalisations font plutôt moins mal sur un, trois et cinq ans, mais leurs résultats sur dix ans sont également calamiteux : seulement 14,3% des fonds actifs ont battu les fonds indiciels.

Actions Europe

D'après mes calculs, à fin septembre 2018, l'indice MSCI Europe représentait 21,88% de la capitalisation boursière de l'indice MSCI World.

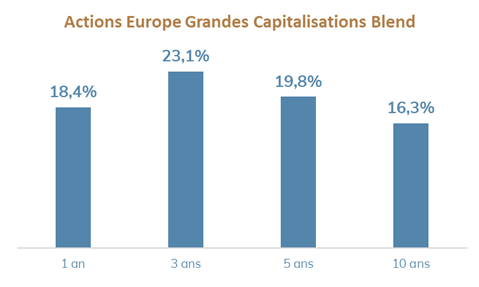

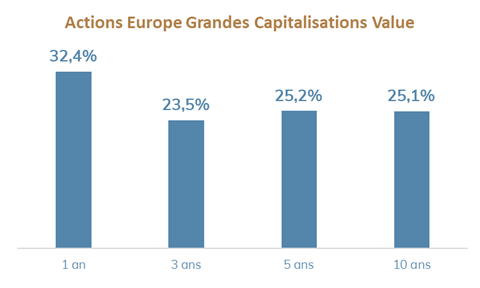

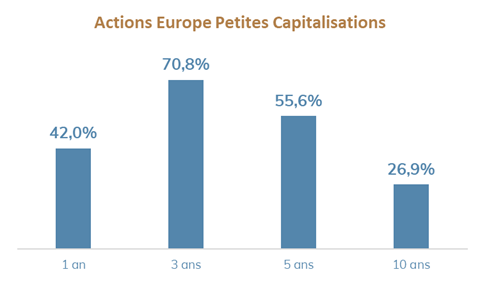

Les résultats de la gestion active sont mauvais pour les grandes capitalisations et un peu meilleurs pour les petites capitalisations (avec de bons résultats sur trois et cinq ans).

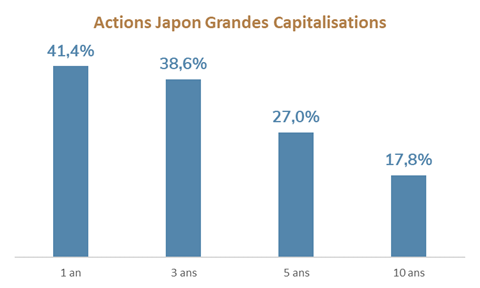

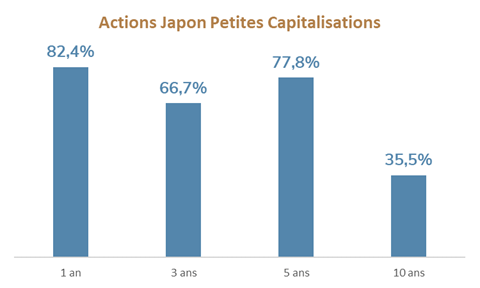

Actions Japon

A fin septembre, les valeurs japonaises représentaient 7,57% de la capitalisation boursière du MSCI All Country World Index, et 8,52% de la capitalisation boursière du MSCI World Index.

Si les résultats des gérants grandes capitalisations sont médiocres sur cinq et dix ans, c'est en revanche la fête pour les gérants petites capitalisations sur un, trois et cinq ans, même si leurs résultats sur dix ans sont moyens.

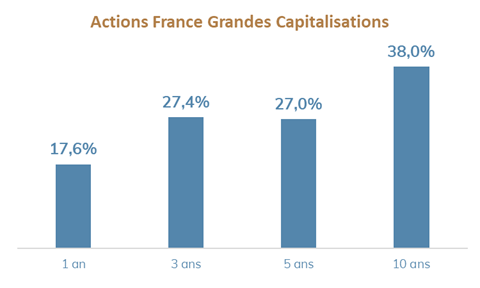

Actions France

A fin septembre, les valeurs françaises représentaient 3,46% de la capitalisation boursière du MSCI All Country World Index et 3,89% de la capitalisation boursière du MSCI World Index.

Les fonds de cette catégorie ont un comportement atypique par rapport à la plupart des autres catégories : plus la durée d'analyse est longue, meilleurs sont les résultats. Ces derniers restent néanmoins mauvais.

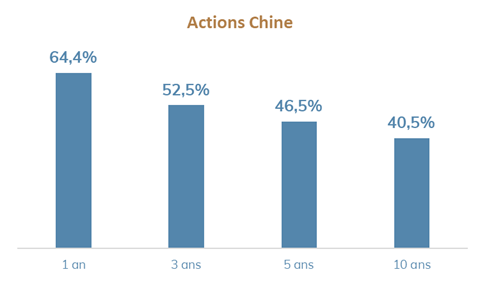

Actions Chine

A fin septembre, les valeurs chinoises représentaient 3,43% de la capitalisation boursière du MSCI All Country World Index et 30,99% de la capitalisation boursière du MSCI Emerging Markets Index (dans lequel je rappelle qu'on trouve en deuxième position la Corée du Sud, dont les sociétés pèsent 14,88% du total).

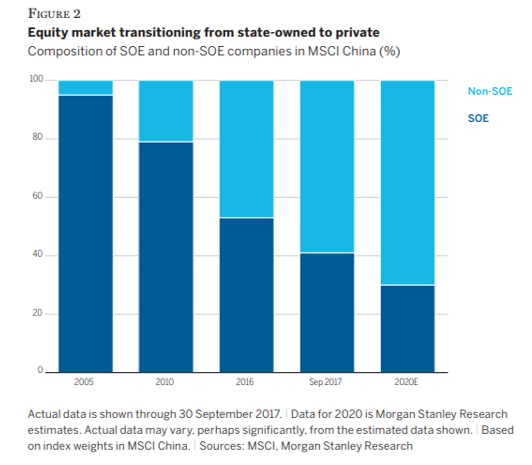

Il se dit fréquemment que le poids des valeurs détenues majoritairement par l'Etat chinois (les SOE, pour State Owned Enterprises) permet aux gérants actifs de battre facilement l'indice MSCI China. Ces sociétés seraient en effet médiocrement gérées et auraient donc des performances à l'avenant.

Le graphique ci-dessous (extrait d'un papier de Bo Meunier, CFA, une gérante actions chinoises de Wellington Management), montre que ce poids a fortement décru entre 2005 (près de 100%) et septembre 2017 (environ 40%). S'il s'agissait d'un avantage pour les gérants actifs, il est en voie de disparition.

Source : Wellington Management

Quoi qu'il en soit de l'impact des SOE, cette catégorie est une de celles où la gestion active a les meilleurs résultats. Sur un et trois ans, une majorité de fonds actifs ont battu leurs concurrents indiciels. Sur cinq et dix ans, on passe sous les cinquante pour cent.

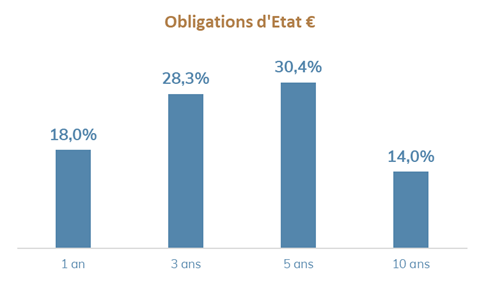

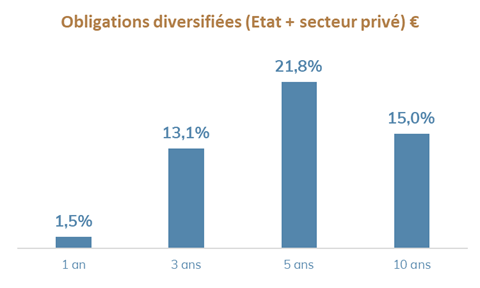

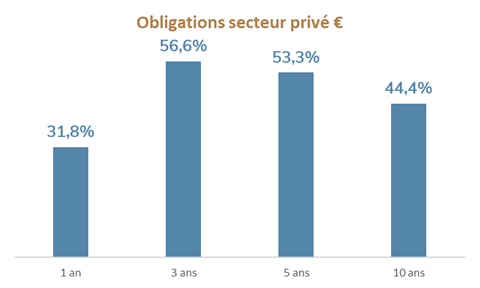

Obligations

Un des narratifs fréquents sur les indices obligataires dit à peu près ceci : le poids des émissions dans un indice étant proportionnel à l'endettement de l'émetteur, les indices sont "stupides" en ce sens où ils conduisent à accorder une plus forte pondération aux émetteurs les plus endettés, qui peuvent aussi être les plus risqués, donc faire défaut, donc tirer la performance de l'indice vers le bas.

Il serait donc plus facile pour les gérants obligataires actifs de battre les indices puisqu'ils ont la latitude de ne pas s'exposer (ou de moins s'exposer) aux émetteurs qu'ils jugent les plus risqués.

Sur les trois catégories obligataires que j'ai retenues, les meilleurs résultats pour la gestion active sont ceux des obligations du secteur privé en €. Pour les deux autres catégories, les résultats sont très médiocres.

Les exceptions

Il existe deux catégories dans lesquelles l'équipe gestion active bat l'équipe gestion indicielle sur 10 ans.

Les fonds actions Royaume-Uni moyennes capitalisations.

Les fonds actions Norvège.

Ces stratégies sont assez rares dans les portefeuilles des investisseurs. Sauf, biais domestique aidant, dans les portefeuilles des particuliers au Royaume-Uni et en Norvège.

Conclusion

Pour la quasi totalité des catégories, au-delà de trois ans, le taux de succès de la gestion active est très inférieur à celui qu'on a quand on joue à pile ou face.

Depuis des années, la recherche universitaire et celle des praticiens montre que les gérants actifs ont du talent et une capacité à battre les indices avant frais.

Après frais, c'est une toute autre histoire, que confirment les résultats du baromètre Morningstar pour les fonds domiciliés en Europe.

Les résultats sont les mêmes pour le baromètre des fonds domiciliés aux Etats-Unis (voir ici la dernière édition, que les auteurs concluent ainsi : "Les frais sont importants. Les frais sont un des meilleurs prédicteurs de la performance future.").

La bonne nouvelle, c'est qu'il existe des fonds actifs qui font mieux que leurs homologues indiciels. La mauvaise nouvelle, c'est qu'ils sont très peu nombreux.

Savez-vous les identifier avant la bataille ? Si vous en avez un, votre conseiller financier sait-il les identifier avant la bataille ?

Comment faites-vous ? N'hésitez pas à me donner vos recettes de sélection dans la rubrique « Laisser un commentaire » accessibles ci-dessous.